O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Juntas, Rede D’Or (RDOR3) e SulAmérica (SULA11) podem criar um sistema verticalizado de saúde. Mas como fica a relação com outros planos?

A consolidação no setor de saúde continua a todo vapor: num movimento que pegou o mercado de surpresa, a Rede D'Or (RDOR3) chegou a um acordo para combinar seus negócios com a SulAmérica (SULA11). No papel, a fusão faz sentido — de um lado, uma rede premium de hospitais; do outro, uma provedora de planos voltada às classes A, B e C. Mas, se há ganhos óbvios de sinergia e um posicionamento estratégico frente à recém-formada Hapvida Intermédica (HAPV3), também há uma série de desdobramentos problemáticos a serem considerados.

E isso porque, ao trazer a SulAmérica para perto de si, a companhia embaralhou as cartas no setor. Outras operadoras de saúde continuarão atendendo os hospitais da Rede D'Or da mesma maneira? Na outra ponta, os planos da SulAmérica permanecerão com a mesma rede de cobertura, levando receita às rivais do grupo?

Essas questões mexem diretamente com o desempenho das ações das partes envolvidas. No caso da SulAmérica (SULA11), a reação do mercado tem sido amplamente positiva: nos últimos minutos da sessão de ontem, os ativos já dispararam mais de 20% e, hoje, avançam mais 10%; já Rede D'Or (RDOR3) despenca 9% no momento, anulando os ganhos acumulados na reta final da sessão de quarta.

Dito isso, é importante analisar em detalhe o lado financeiro da operação, assim como as implicações estratégicas para ambas as empresas. Vale lembrar que a transação ainda não foi fechada — há um acordo de exclusividade entre as partes, e é possível que os termos anunciados sofram algumas alterações antes da conclusão oficial.

E, é claro: as autoridades regulatórias precisam dar o aval para que a transação vá adiante. E aqui mora um segundo problema para a Rede D'Or: a companhia é uma acionista de referência da Qualicorp (QUAL3), e é possível que ela precise se desfazer dessa posição para que a compra da SulAmérica vá adiante.

Essa possibilidade, inclusive, afeta diretamente as ações da Qualicorp (QUAL3), que recuam 12% nesta quinta e lideram as perdas do Ibovespa — o principal índice da bolsa brasileira cai mais de 2%, afetado pela tensão global com o início da guerra entre Rússia e Ucrânia.

Leia Também

A fusão entre Rede D'Or (RDOR3) e SulAmérica (SULA11) ocorre num contexto de verticalização do setor de saúde. Trata-se da criação de ecossistemas completos, de ponta a ponta: planos de saúde e hospitais pertencem a uma mesma empresa, oferecendo o maior número de serviços possível.

Há uma discussão importante quanto à eficácia desse modelo para os usuários — no fim, é melhor ter planos independentes com cobertura ampla de hospitais, ou um serviço verticalizado e mais 'personalizado'? Mas, neste texto, vamos falar apenas das implicações para as empresas em si, sem entrar nesse mérito.

E, de fato, as duas companhias têm muito em comum, atendendo a públicos-alvo bastante semelhantes em termos econômicos. Além disso, a fusão também facilita a expansão de ambas as partes: a rede D'Or terá uma parceira para aumentar a presença em áreas em que ainda tem pouca atuação, e a SulAmérica ganhará penetração nas regiões atendidas pela nova companheira.

A lógica é semelhante à da fusão entre Hapvida e Intermédica: as duas têm foco numa faixa econômica inferior, com tíquete-médio mais baixo. Juntas, elas criam um sistema verticalizado de saúde e com capacidade para ampliar a capilaridade.

Além disso, há a questão de que, sozinhas, Rede D'Or e SulAmérica teriam dificuldade para continuar se expandindo e frear a rápida ascensão da Hapvida Intermédica — especialmente a SulAmérica, que vinha num processo de enxugamento da carteira. Não à toa, suas ações são as que reagem mais positivamente à notícia.

Em termos financeiros, a operação será fechada através de uma troca de ações: a Rede D'Or vai emitir 307 milhões de novos papéis e entregá-los aos acionistas da SulAmérica, numa relação de troca que leva em consideração os preços de fechamento do dia 18 de fevereiro, mais um prêmio de 49,3% sobre as units SULA11.

Considerando os pontos acima, chegamos a uma proporção de 0,7683 nova ação RDOR3 para cada unit da SulAmérica; a operadora de planos de saúde foi avaliada em cerca de R$ 16 bilhões pela rede D'Or, bem acima dos pouco mais de R$ 10 bilhões de valor de mercado no fechamento de ontem.

Por mais que o prêmio pago seja bastante elevado — o que, por si só, justificaria a disparada de SULA11 —, o valuation da operação parece atrativo à Rede D'Or. Segundo cálculos de grandes casas de análise, a transação teria um múltiplo preço/lucro projetado para 2022 de cerca de 19 vezes, bem abaixo da métrica de RDOR3, de mais de 40 vezes.

É natural que os múltiplos de RDOR3 sejam mais esticados que os de SULA11, considerando as naturezas distintas de negócio entre as companhias. Ainda assim, a análise superficial dos termos anunciados dá a entender que a aquisição foi fechada em condições favoráveis à Rede D'Or.

Se a fusão foi acertada em bases financeiras interessantes e se a junção dos negócios abre bons potenciais de sinergia, por que as ações RDOR3 caem forte hoje, mostrando um certo receio por parte dos investidores?

O xis da questão é a execução estratégica: por mais que a Rede D'Or tenha um histórico longo de aquisições, ela nunca fez uma compra dessa magnitude e que abre as portas para uma verticalização completa de seus serviços. E, hoje, uma grande parte da receita do grupo vem dos diversos planos de saúde que atuam em seus hospitais.

Segundo cálculos do Morgan Stanley, a SulAmérica responde hoje por cerca de 19% da receita líquida da Rede D'Or. É uma porção relevante, mas que ainda é menor que a da Bradesco Saúde, que fica na casa de 25% do faturamento da companhia; a Amil, outro player importante, gera menos de 10% da receita.

Exposto isso, surgem algumas dúvidas na mente dos investidores:

Portanto, é uma espécie de faca de dois gumes: se a combinação com a SulAmérica tem potencial para acelerar o crescimento e gerar ganhos de sinergia para a Rede D'Or, ela também pode restringir o relacionamento com outros planos e pressionar a linha de receita.

A Rede D'Or fez questão de ressaltar, no anúncio da fusão, que não pretende trabalhar num esquema 100% verticalizado — a SulAmérica, portanto, continuaria trabalhando com outros hospitais, ao mesmo tempo que as suas unidades permaneceriam abertas a outros planos. Ainda assim, a dúvida persiste.

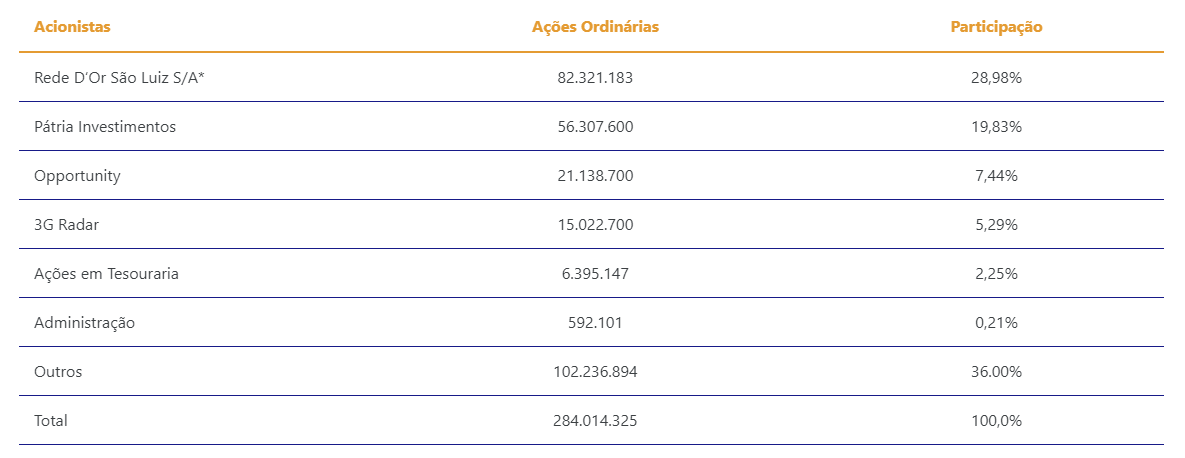

Outro ponto de interrogação é o da participação de quase 30% da Rede D'Or na Qualicorp (QUAL3), outra operadora de planos de saúde — é a maior posição individual no capital social da empresa. Veja a tabela abaixo:

Assim, há uma questão concorrencial na mesa: será que o Cade vai enxergar problemas no fato de a Rede D'Or comprar a SulAmérica e ser o acionista de referência da Qualicorp? Será que essa fatia de quase 30% precisará ser vendida para evitar problemas com o órgão?

É mais uma sombra que, ao menos por ora, vai ofuscando os méritos financeiros e os potenciais ganhos a serem capturados com a operação.

Caso a transação vá adiante nos termos anunciados, os acionistas da SulAmérica ficarão com uma fatia de 13,5% da nova companhia combinada — em termos de valor de mercado, o conglomerado é avaliado em pouco mais de R$ 110 bilhões, considerando as cifras atuais.

Dito isso, a reação dos analistas de grandes bancos e casas de análise foi cautelosa: alguns até colocam os méritos acima das dúvidas, mas outros dão mais peso às questões que ainda não foram totalmente esclarecidas pelas partes. Veja abaixo um resumo do que já foi dito.

"Para a SulAmérica, vemos a operação como positiva, dado que o valuation está bastante em linha com o nosso preço-justo, com potencial de alta adicional a partir da junção com a Rede D'Or".

"Para a Rede D'Or, vemos o movimento como financeiramente e estrategicamente positivo, dado o potencial de sinergia de receitas para ambas através do desenvolvimento de novos produtos, entrada em novos mercados e fusões e aquisições, além da menor dependência de outros planos e maior poder de barganha com eles".

"Aquisição barata, mas a mais inesperada entre todas as potenciais combinações"

"A extração de sinergias volumosas depende de um reforço na verticalização, o que implicaria na entrada de novos segmentos para ambas as empresas. Mas provavelmente gerará reações em cadeia de outros players, o que vai definir os vencedores e perdedores"

"Não há implicações diretas para a Hapvida, uma vez que a SulAmérica está posicionada num mercado diferente."

"Para as demais redes de hospitais, o fato de o maior competidor juntar forças com uma das líderes nos planos de saúde trará consequências. Como a SulAmérica é um importante pagador para outros hospitais e laboratórios, esses players agora terão um competidor importante, responsável por uma fatia grande da receita."

"Isso cria um cenário em que uma decisão dura terá que ser tomada por todas essas empresas no futuro: deixar uma fatia importante de sua receita na mão dos competidores, ou perdê-la para outros rivais?"

"Não acreditamos que os parceiros comerciais da Rede D'Or e da SulAmérica vão romper relações por causa da transação, uma vez que a empresa combinada será bastante relevante para o mercado."

"O status quo deve prevalecer no curto prazo, mas o longo prazo é bastante imprevisível."

"No médio e longo prazo, a Rede D'Or deve mirar cada vez mais no segmento de players com integração vertical, provavelmente através de planos cada vez mais baratos e restritos."

"Nossa visão sobre este negócio é mista para a Rede D'Or, pois consideramos que o risco que ele traz pode superar os benefícios."

"As receitas da Rede D’Or são quase integralmente provenientes de planos de saúde e, uma vez incorporada a SulAmérica, ela competirá com as operadoras que atualmente geram a maior parte de suas receitas."

"Mesmo sabendo que a participação no segmento premium é substancialmente superior ao que encontramos, consideramos que grande parte da receita pode ser colocada em risco com o negócio".

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”