O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Enquanto o Nasdaq e outros mercados dos EUA amargam perdas em 2022, o Ibovespa acumula ganhos firmes. Entenda o rali da bolsa brasileira

Um fenômeno raro cruza os céus dos mercados neste começo de 2022: enquanto as bolsas americanas amargam perdas expressivas — o todo poderoso Nasdaq já recua 8% no ano —, o Ibovespa desponta como uma estrela azul. O índice brasileiro, quem diria, vai na contramão do exterior e sobe mais de 3%. O que explica esse comportamento?

Bem, estamos diante de uma situação não muito comum, mas que não chega a ser uma passagem do cometa Halley. O que chama a atenção é que, a priori, tudo parece jogar contra o Ibovespa: lá fora, a alta de juros nos EUA é negativa para os mercados emergentes; aqui dentro, a economia e a política seguem turbulentas como sempre.

E, apesar disso, cá estamos nós, cada vez mais próximos de recuperar o nível dos 110 mil pontos — algo que parecia impensável ao fim de 2021, quando o principal índice de ações do país parecia fadado a perder os 100 mil pontos. Veja o gráfico abaixo:

É verdade que ainda estamos longe dos níveis vistos em junho, quando o Ibovespa chegou aos 130 mil pontos. Mas também é verdade que, com a alta vista nas últimas semanas, o índice brasileiro já retornou aos patamares vistos em outubro. Um começo de ano daqueles para o Brasil, que andava desacreditado no mercado global.

Você também pode ler esse conteúdo por meio da nossa página no Instagram, aproveite para nos seguir (basta clicar aqui). Lá entregamos aos leitores análises de mercado, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira, empreendedorismo e muito mais.

Dito isso, é claro que essa alta firma da bolsa brasileira não ocorre por mero acaso. Há fatores bastante concretos que dão força ao Ibovespa e o fazem avançar em meio às incertezas globais — a dúvida, agora, é saber se o índice local continuará subindo como um foguete, ou se o seu brilho vai se extinguir rápido, tal qual uma estrela cadente.

Confira alguns dos pontos-chave para explicar esse surpreendente avanço da bolsa brasileira em 2022.

Comecemos a análise a partir do item mais direto: o mundo passa por um contexto de valorização das commodities, como o petróleo. Um cenário particularmente positivo para empresas como a Petrobras (PETR3 e PETR4) e outras petroleiras no exterior.

A lógica é bastante simples. Como essas companhias são extratoras de commodities, é interessante para elas que o preço dos produtos seja o mais alto possível — quanto maiores as cifras, mais elevada será a receita líquida e mais forte será o balanço.

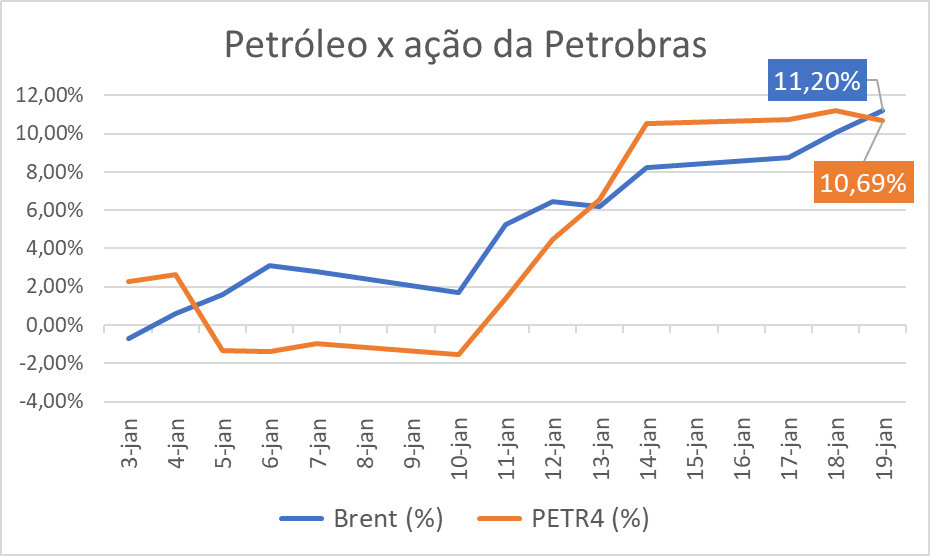

Veja abaixo o gráfico mostrando a correlação entre o preço do barril de petróleo Brent e as ações PN da Petrobras (PETR4) — as linhas representam o desempenho acumulado no ano por cada um desses ativos:

O gráfico deixa bastante claro que a cotação do Brent e a ação da Petrobras são ativos intimamente ligados — e, não à toa, ambos acumulam ganhos de mais de 10% no ano. Sendo assim, cabe a pergunta: por que o petróleo está subindo tanto em 2022?

A resposta, infelizmente, passa pelo aumento nas tensões geopolíticas. Nos últimos dias, uma série de atentados na região do Oriente Médio — o mais importante polo produtor de petróleo do mundo — aumentou a tensão nos mercados, que temem por eventuais interrupções na produção ou no fornecimento da commodity.

Os atritos entre Rússia e Ucrânia, no leste europeu, também mexem diretamente com o preço da commodity, dada a percepção de que um eventual conflito armado entre os países acabaria afetando todo o continente. E, vale lembrar, o governo de Moscou é um dos principais produtores de petróleo do mundo.

Ou seja, estamos falando de um cenário com elevadas incertezas — e com desfechos que, potencialmente, podem reduzir a oferta internacional de petróleo. O barril do Brent, hoje na casa de US$ 88, já está nas máximas em anos, e analistas do Goldman Sachs já acreditam que as cotações podem chegar a US$ 100 no curto prazo.

Naturalmente, as projeções mais trágicas em termos geopolíticos podem não se concretizar, e uma eventual decisão dos membros da OPEP para aumentar a produção de petróleo pode puxar o preço da commodity para baixo. Mas, ao menos por enquanto, o cenário é bastante turbulento — e, na dúvida, o mercado se prepara para o pior.

A Petrobras e outras empresas brasileiras de óleo e gás, como PetroRio (PRIO3), 3R Petroleum (RRRP3) e PetroRecôncavo (RECV3) agradecem; e, embora uma alta muito súbita do petróleo possa trazer desdobramentos sociais negativos para a estatal, dado o consequente aumento nos combustíveis e as pressões sociais que se desdobrarão desse contexto, suas ações têm subido como nunca.

As ações PN da Petrobras (PETR4), atualmente negociadas acima dos R$ 31,00, já acumulam ganhos de mais de 11% no ano e estão nas máximas históricas; os papéis ON (PETR3) vão ainda melhor, com valorização superior a 13% em 2022 — e esses desempenhos são cruciais para entender o avanço do Ibovespa.

Assim como o petróleo, o minério de ferro também passa por um rali neste começo de 2022: a commodity fechou o pregão desta quarta-feira (20) em alta de 2,66%, a US$ 134,72 a tonelada; em 3 de janeiro, estava cotada a US$ 119,28 a toneladas — uma alta de 12,9%.

A história se repete: a Vale (VALE3), uma das principais produtoras de minério de ferro, vê suas ações andarem em linha com a commodity, acumulando ganhos de 12% no ano. Papéis de siderúrgicas, como Usiminas (USIM5), Gerdau (GGBR4) e CSN (CSNA3), também têm avanços sólidos no período.

Novamente, é importante entender o contexto por trás da valorização da commodity. Se o petróleo sobe por temores quanto a um choque na oferta, o minério de ferro avança por uma perspectiva de superaquecimento na demanda.

Nos EUA, o pacote trilionário de incentivo à infraestrutura anunciado pelo governo Joe Biden tende a criar um ambiente bastante favorável às siderúrgicas, uma vez que o consumo de aço pelas inúmeras obras contidas no plano tende a aumentar de maneira firme nos próximos anos.

Do outro lado do mundo, o governo chinês deu a entender em diversas ocasiões que não pretende deixar a economia esfriar; Pequim, inclusive, vai na contramão do resto do mundo e tem reduzido as taxas de juros, dando incentivo ao consumo e à produção — e o mercado chinês é o grande comprador global de minério de ferro.

Nesse sentido, a Vale e as siderúrgicas têm tido um desempenho particularmente forte no ano. Veja a tabela abaixo:

| Ativo | Desempenho em 2022 |

| Minério de ferro Qingdao (tonelada) | +12,9% |

| Vale ON (VALE3) | +12,8% |

| CSN ON (CSNA3) | +7,7% |

| Usiminas PNA (USIM5) | +9,9% |

| Gerdau PN (GGBR4) | +6,3% |

Investir em bancões é uma coisa meio démodé para muitos: são empresas que atuam num setor com poucas emoções, que não apresentam crescimentos estratosféricos todo trimestre e estão longe do apelo de algumas teses mais modernas, como as de companhias do segmento de tecnologia.

Mas, como dizem, os clássicos são clássicos por um motivo: eles nunca saem de moda. Mesmo que a competição com fintechs e bancos digitais tenha mexido com as perspectivas de Itaú Unibanco (ITUB4), Bradesco (BBDC4) e Santander Brasil (SANB11), fato é que a Selic a 10% ao ano lhes traz um ambiente competitivo muito mais favorável.

Da mesma maneira que a Petrobras se beneficia com o petróleo mais caro e a Vale tem ganhos com o minério em alta, os bancos avançam na esteira da Selic cada vez mais elevados. Afinal, se a taxa básica de juros da economia está maior, os ganhos que os bancos terão com a cobrança de juros dos clientes também cresce.

Com isso, Itaú Unibanco PN (ITUB4) e Bradesco PN (BBDC4) sobem mais de 11% desde o começo de 2022, enquanto Santander units (SANB11) têm altas mais modestas, de 'apenas' 5%.

Expostos os três pontos acima, chegamos ao quarto — e, talvez, mais importante — fator para explicar a alta do Ibovespa: a composição da carteira.

A B3 é responsável por montar o portfólio do Ibovespa e de diversos outros índices setoriais. A cada quatro meses, ela revisa as carteiras, incluindo ou excluindo ações e rebalanceando o peso relativo de cada papel. E é aqui que mora o xis da questão: o Ibovespa é muito concentrado nos setores de commodities e financeiro.

Atualmente, o Ibovespa conta com 93 ações diferentes, mas elas não possuem a mesma importância. Vale ON (VALE3), por exemplo, tem um peso de 16,5% — assim, suas altas e baixas são muito mais importantes para o comportamento do índice como um todo do que, digamos, os papéis da Positivo (POSI3), com participação de meros 0,03%.

Vale, Petrobras, Itaú Unibanco, Bradesco, Banco do Brasil e Santander Brasil, somados, respondem por 42% de todo o Ibovespa; se somarmos a esse grupo as siderúrgicas, os frigoríficos e as papeleiras — que também se beneficiam da demanda internacional aquecida —, chegamos a um bloco de 50%. Ou seja: as ações mais importantes para o Ibovespa são justamente aquelas com um ótimo desempenho em 2022.

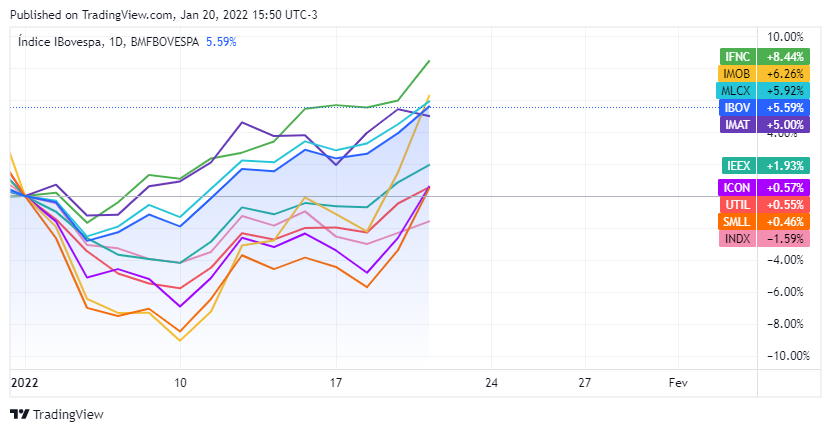

Uma outra maneira de olharmos para essa questão é através do desempenho dos índices setoriais da B3. Veja abaixo como está o retorno de cada um deles ao longo do ano:

Repare que o índice financeiro (IFNC), que acumula os grandes bancos e outras empresas do setor, é o que acumula os maiores ganhos; o IMAT, de materiais básicos e commodities, também vai muito bem, obrigado.

Outra análise importante é em relação ao MLCX — o índice de mid/large caps, as empresas de maior porte da bolsa. Enquanto ele avança quase 6% no ano, o SMLL, que representa as small caps, está quase no zero a zero em 2022. E, vale lembrar, o Ibovespa é o índice que representa as principais empresas do mercado acionário brasileiro.

O que nos leva diretamente ao quinto ponto:

Em mais um fenômeno que não era visto há tempos por aqui, o investidor estrangeiro tem sido uma importante fonte de recursos ao mercado acionário brasileiro: segundo dados da B3, os gringos já entraram com mais de R$ 12 bilhões na bolsa em janeiro.

| Tipos de investidores | Compras (R$ mil) | Vendas (R$ mil) | Saldo líquido (R$ mil) |

| Investidores individuais | 45.347.179 | 46.975.924 | -1.628.745 |

| Clubes de investimento | 655.036 | 830.217 | -175.181 |

| Institucionais | 74.673.913 | 86.889.221 | -12.215.308 |

| Investidor Estrangeiro | 169.987.130 | 157.424.339 | 12.562.791 |

| Empresas públicas e privadas | 3.149.024 | 2.182.848 | 966.176 |

| Instituições financeiras | 12.311.764 | 11.804.718 | 507.046 |

| Outros | 2.664 | 19.443 | -16.779 |

E o que explica esse comportamento do investidor estrangeiro? Será que o pessoal lá fora está otimista com a economia brasileira, prevendo um forte crescimento do PIB e do lucro das empresas no curto prazo?

Bem... não. É mais uma questão de oportunidade, como diz Werner Roger, gestor e sócio da Trígono Capital. "Com os juros subindo nos EUA, muitos [gestores e investidores internacionais] procuram oportunidades em emergentes para ter uma alocação maior no exterior", diz ele. E se é verdade que o Brasil tem problemas, outros países semelhantes ao nosso também tem uma bela cota de turbulências domésticas.

Rússia, Turquia, México, Argentina, Chile e África do Sul, apenas para citar alguns, também apresentam-se como alternativas arriscadas para o investidor global. Sendo assim, o Brasil aparece relativamente bem — possuía níveis de preço bastante deprimidos, ao mesmo tempo em que seu mercado é farto em informações.

E o próprio bom desempenho das commodities é um chamariz para os gringos: empresas como Petrobras e Vale, com sua enorme liquidez e ampla disponibilidade de dados, servem como portas de entrada interessantes para os investidores estrangeiros se posicionarem no Brasil — e o fato de ambas estarem num ótimo momento na bolsa, impulsionadas pelo petróleo e o minério, só facilita a tomada de decisão.

Por fim, há a questão do preço de entrada: tanto investidores locais quanto estrangeiros já vinham constatando que o Ibovespa tinha passado por uma correção bastante intensa, e que esse movimento de baixa generalizada nas cotações poderia abrir pontos interessantes de entrada.

Tanto é que muitos bancos e casas de análise traçavam um cenário bastante otimista para o Ibovespa ao fim de 2022, com algumas projeções colocando o índice acima dos 130 mil pontos em dezembro. Em termos de valuation, era consenso entre os analistas que o múltiplo de Preço/Lucro (P/L) do Ibovespa estava bastante descontado, independente da janela de tempo usada como base de comparação.

E, é claro: com preços baixos de um lado e um enorme montante de dinheiro a ser alocado do outro, não havia como o resultado ser diferente.

Expostos os tópicos acima, ainda é preciso fazer algumas considerações importantes:

A mensagem desta matéria é: a alta do Ibovespa ocorre por fatores bastante específicos, que influenciam justamente o pequeno grupo de ações que têm o maior peso em sua composição — o que não quer dizer que toda a bolsa esteja em alta.

Ainda existem muitos fatores de risco no radar: desde uma reversão nas tendências para as commodities até uma alta mais rápida que o previsto nos juros americanos, é difícil cravar um padrão de comportamento para a bolsa no curtíssimo prazo. Mas, sabendo o que ocorreu até aqui, fica mais simples para tentar entender os próximos passos do mercado acionário doméstico.

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM