O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Provável elevação de 1,5 ponto percentual na taxa básica de juros nesta quarta aciona gatilho que muda o cálculo da remuneração da poupança, que voltará à sua rentabilidade máxima. Mas isso não quer dizer que ela se tornou a melhor aplicação conservadora

Depois de mais de quatro anos, a caderneta de poupança está prestes a recuperar a sua antiga rentabilidade. A partir de amanhã (09), os novos depósitos feitos na aplicação mais popular do país devem voltar a render 0,5% ao mês mais Taxa Referencial (TR), ou 6,17% ao ano mais TR, sua remuneração máxima.

Isso porque, nesta quarta-feira (08), o Comitê de Política Monetária do Banco Central (Copom) deve elevar a taxa Selic, hoje em 7,75% ao ano, em 1,5 ponto percentual, a 9,25%, conforme indicado na última reunião do colegiado.

Desde maio de 2012, quando a regra de remuneração da poupança foi alterada, sempre que a taxa básica de juros é igual ou inferior a 8,5%, a caderneta paga 70% da Selic mais TR; apenas quando a Selic está acima de 8,5% é que a aplicação paga a sua tradicional remuneração de 0,5% ao mês mais TR.

A regra, no entanto, vale apenas para a chamada “poupança nova”, depósitos feitos a partir de 4 de maio de 2012, quando a mudança entrou em vigor. Os depósitos feitos até 3 de maio de 2012 e que ainda não foram resgatados (“poupança antiga”) continuam rendendo 0,5% ao mês mais TR desde então.

A primeira vez que o juro caiu o bastante para acionar o gatilho da mudança de regra da poupança foi em 30 de maio de 2012, quando a Selic caiu de 9,00% para 8,50%, então sua mínima histórica.

A regra de remuneração da poupança havia sido alterada justamente para permitir que a taxa básica tivesse espaço para cair sem transformar a caderneta numa aplicação financeira praticamente imbatível, causando, assim, uma distorção no mercado.

Leia Também

De fato, com a mudança na regra, os investimentos de renda fixa tradicionais, como o Tesouro Selic e os fundos DI, continuaram rendendo mais que a caderneta na maioria dos cenários, mesmo sendo tributados, desde que suas taxas de transação sejam mantidas baixas.

O gatilho para a alteração na remuneração foi acionado mais duas vezes desde então: no fim de agosto de 2013, quando a Selic estava em um ciclo de alta e subiu de 8,50% para 9,00%; e em setembro de 2017, quando a Selic baixou novamente, desta vez de 9,25% para 8,25%. Desde então, a remuneração da poupança permanecia em 70% da Selic + TR.

Com a Selic em 7,75%, a rentabilidade da poupança nova tem sido de 0,44% ao mês mais TR, que atualmente se encontra zerada. Isso equivale, aproximadamente, a 5,43% ao ano.

Essa remuneração vem aumentando gradativamente junto com a taxa Selic, desde que o BC iniciou o atual ciclo de aperto monetário, em maio deste ano.

Com o aumento da Selic para 9,25% ao ano, a rentabilidade da poupança subirá para 0,5% ao mês mais TR, seu retorno máximo, o mesmo da poupança antiga. Além disso, conforme a taxa básica sobe, a TR pode finalmente sair do zero e incrementar um pouco mais o rendimento da poupança.

Mas mesmo que a Selic continue subindo - e o mais provável é que ela atinja os dois dígitos no começo do ano que vem - dificilmente a TR subirá muito. Assim, a rentabilidade da caderneta não passará muito de algo em torno de 6,17% ao ano.

Portanto, se você estiver prestes a colocar dinheiro na sua caderneta de poupança, vale a pena esperar um dia e depositar apenas amanhã, quando a rentabilidade de 0,5% ao mês mais TR já estará em vigor.

Isso porque a poupança só tem rendimento no aniversário, e a remuneração que vale é aquela referente à data de depósito. Isto é, valem tanto a Selic quanto a regra de rentabilidade do início do período de rendimento.

Assim, quem depositar na caderneta hoje, 8 de dezembro, será remunerado em 8 de janeiro com base na Selic de 7,75%; já quem fizer o depósito amanhã, 9 de dezembro, será remunerado em 9 de janeiro com base na nova Selic, que muito provavelmente ficará mesmo acima de 8,50%.

Não que a opção entre depositar na poupança hoje ou amanhã vá fazer uma diferença brutal nos seus rendimentos, uma vez que a diferença entre a rentabilidade atual e a nova será mínima.

Com o aumento da inflação desde o ano passado, a caderneta de poupança vem perdendo consistentemente para a alta dos preços. Assim, os recursos aplicados estão perdendo poder de compra.

Para combater a crise desencadeada pela pandemia de covid-19, o Banco Central foi cortando a taxa Selic até que ela alcançasse sua mínima histórica de 2,00% ao ano, o que derrubou junto a rentabilidade da poupança. Os juros ficaram nesse patamar entre agosto de 2020 e março de 2021.

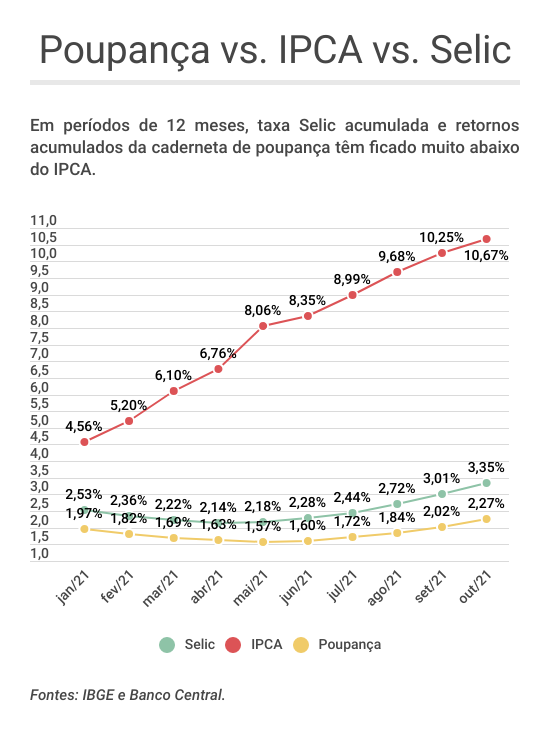

Paralelamente, a inflação oficial medida pelo IPCA, inicialmente baixa e controlada, começou a subir, até atingir o atual patamar de 10% quando considerados períodos de 12 meses.

No ano passado, a poupança nova rendeu 2,11%, enquanto o IPCA fechou o ano em 4,52%, maior índice desde 2016.

Nos 12 meses terminados em outubro, o IPCA foi de 10,67%, enquanto a poupança rendeu apenas 2,27% no mesmo período. No mês de outubro de 2021, o IPCA foi de 1,25%, enquanto o retorno da poupança foi de 0,36%.

Repare que, nesses últimos dois períodos, nem mesmo a poupança antiga foi capaz de bater a inflação oficial.

Para 2022, segundo o Boletim Focus do Banco Central, o mercado espera um IPCA de 5,02% e uma Selic terminando o ano em 11,25%, após manter-se acima de 8,50% durante o ano inteiro. Ou seja, se a previsão se confirmar, a poupança nova será capaz de vencer a inflação.

De qualquer maneira, em um momento de juros em alta e com a perspectiva de chegarem aos dois dígitos, não há por que aplicar na caderneta de poupança.

Não que outras aplicações de renda fixa conservadora tenham estado muito melhores. De fato, mesmo uma aplicação que rendesse, líquido, 100% da Selic ou do CDI (que acumularam alta de cerca de 3,35% nos 12 meses encerrados em outubro) teria perdido de lavada para o IPCA nos últimos tempos.

Lembrando que investimentos conservadores ainda costumam ser tributados e sofrer a cobrança de taxas, fora que dificilmente rendem exatamente 100% da taxa de juros. Ou seja, na prática, aplicações como o Tesouro Selic e os fundos de renda fixa e CDBs mais conservadores pagaram bem menos que esses 3,35% no último ano.

De qualquer forma, neste momento investir na renda fixa conservadora está consideravelmente mais interessante que deixar o dinheiro na poupança.

Se com a Selic nas suas mínimas históricas, lá perto dos 2,00%, era quase indiferente em qual aplicação conservadora você ia colocar seu dinheiro, com a Selic no patamar atual e ainda por cima em um ciclo de alta, a atratividade das demais aplicações de renda fixa cresce, quando elas são comparadas à caderneta.

Afinal, o retorno da poupança meio que atingiu um teto (ainda que a TR saia do zero, é improvável que ela aumente muito a rentabilidade da aplicação). O retorno dos demais investimentos de renda fixa conservadora, por sua vez, não tem limite.

Quando a Selic chegar aos dois dígitos, a rentabilidade da renda fixa também chegará. Fica bem mais fácil superar a inflação assim.

| Selic | Poupança | Tesouro Selic** | Aplicação 100% do CDI*** |

| 2,00% | 1,40% | 1,48% | 1,55% |

| 2,25% | 1,58% | 1,68% | 1,76% |

| 3,00% | 2,10% | 2,30% | 2,37% |

| 3,50% | 2,45% | 2,72% | 2,80% |

| 3,75% | 2,63% | 2,92% | 2,97% |

| 4,25% | 2,98% | 3,33% | 3,40% |

| 5,00% | 3,50% | 3,95% | 3,99% |

| 5,50% | 3,85% | 4,36% | 4,45% |

| 6,00% | 4,20% | 4,78% | 4,87% |

| 7,75% | 5,43% | 6,22% | 6,31% |

| 9,25%* | 6,17% | 7,46% | 7,55 |

(*) Projeção.

(**) Considera-se a compra de um título Tesouro Selic 2024 no início do período e a venda no fim do período, com taxa zero de agente de custódia e sem considerar o desconto de taxa de custódia para valores investidos de até R$ 10 mil. Alíquota de IR de 17,5%.

(***) CDB ou fundo Tesouro Selic de taxa zero com rentabilidade bruta de 100% do CDI. Considera-se um CDI 0,10 ponto percentual abaixo da Selic. Alíquota de IR de 17,5%.

A despeito das mudanças no cálculo da remuneração da poupança que podem decorrer de alterações na Selic, a regra da poupança pode vir a mudar novamente, na Lei, em breve.

Recentemente, o presidente do Banco Central, Roberto Campos Neto, disse, durante um evento do setor imobiliário, que a autoridade monetária está estudando mudar a regra de correção da caderneta de poupança.

Campos Neto não deu detalhes de como seria alterada a regra, mas a ideia é deixar a poupança mais próxima dos juros dos financiamentos imobiliários.

Questionada a respeito deste assunto, a assessoria de imprensa do BC não respondeu.

A surpreendente história de como George Clooney transformou gratidão em 14 malas com um milhão de dólares em cada para seus melhores amigos

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos