O Grupo Soma agora veste Hering. Resta saber como pagar a fatura do cartão

A negociação relâmpago entre Grupo Soma e Hering tem um racional interessante para ambos os lados. Mas há dúvidas no lado do financiamento

O setor de varejo de moda passa por uma corrida do ouro. Todos procuram, incansáveis, pela pedra reluzente que trará a maior riqueza de todas: a criação de um ecossistema com oferta ampla e forte presença digital. O Grupo Soma parece ter encontrado sua pepita mágica: acertou a compra da Cia Hering — a Arezzo, que primeiro viu o raio reluzente, ficou de mãos vazias.

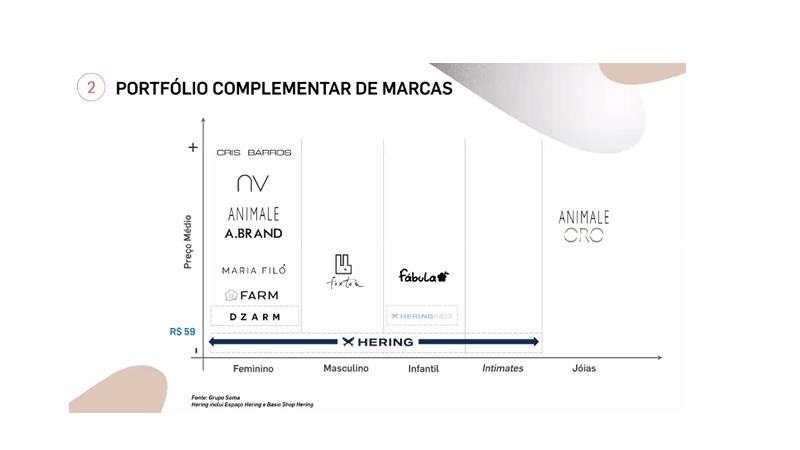

E, de fato, a junção das duas empresas faz bastante sentido, do ponto de vista estratégico: o Grupo Soma, famoso por administrar diversas marcas de vestuário — Farm e Animale são as bandeiras mais conhecidas — adiciona um nome de peso ao portfólio.

Mais que isso: a Hering ocupa um espaço na moda básica e casual que, hoje, não é preenchido por nenhuma das lojas pertencentes ao grupo. E, é claro: a escala da centenária empresa catarinense, com uma enorme base de clientes e de lojas, é um atrativo por si só.

Para a Hering, a junção com o Grupo Soma também está pintada em dourado: a expertise dos compradores em administrar e promover uma guinada nas marcas é bastante conhecida — e a Hering, de uns anos para cá, perdeu parte de seu brilho.

Sendo assim, estamos diante de uma situação ganha-ganha, em que todos saem felizes? Bem, não é assim tão simples. O racional faz sentido, mas é preciso levar em conta o preço que foi pago pelo Grupo Soma. E, nesse aspecto, ainda há alguns pontos a serem esclarecidos.

Tecendo a malha da Hering

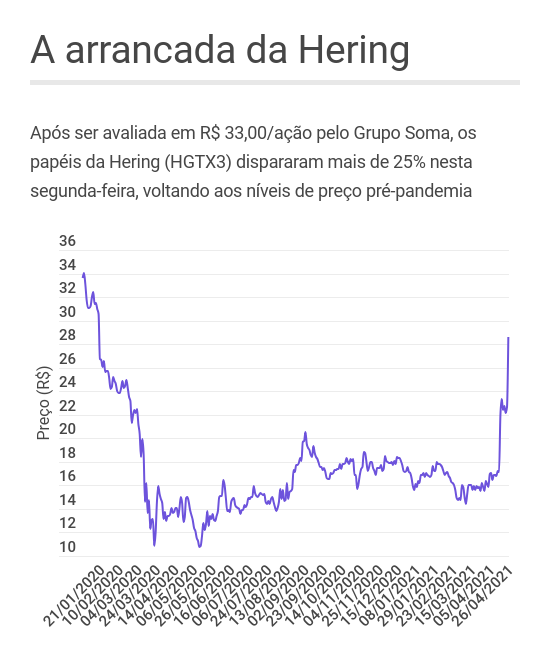

Vamos antes entender a estrutura dessa operação: em resumo, o Grupo Soma avaliou a Cia Hering em R$ 5,1 bilhões, atribuindo um valor de R$ 33,00 por ação ON da companhia (HGTX3) — um prêmio de quase 50% em relação ao fechamento da última sexta-feira (23).

Leia Também

A título de comparação, a proposta do Grupo Soma foi muito superior à da Arezzo, que avaliou a Hering em R$ 3,3 bilhões, ou cerca de R$ 20/ação. Quando usamos como referencial o nível de preço do começo do mês, o prêmio oferecido pelos donos da Farm e da Animale é de quase 90%.

Dito isso: dinheiro é muito importante, mas não é tudo. Um gestor de São Paulo, em condição de anonimato, destacou que a estrutura administrativa proposta pelo Grupo Soma também foi mais atrativa à Hering. No desenho da Arezzo, cerca de 20% da nova companhia ficaria com os acionistas da empresa catarinense; na oferta de hoje, essa fatia é de 35%.

Por fim, Fabio e Thiago Hering, os dois principais executivos da centenária empresa têxtil, manterão posições ativas na estrutura administrativa do novo conglomerado.

Mesmo em termos concorrenciais, a união entre Grupo Soma e Hering não deve encontrar grandes obstáculos, dada a alta pulverização do varejo de moda — a nova empresa deverá ter cerca de 3% do market share.

"A Soma tem uma execução muito forte, ela tem tudo para acelerar a retomada de crescimento que a Hering não vinha entregando", disse um gestor de ações, em condição de anonimato. "A expertise da Soma pode acelerar a receita da Hering, e a Hering acelera a parte digital da Soma".

Grupo Soma: débito ou crédito?

Mas como o Grupo Soma vai financiar essa operação? Dos R$ 5,1 bilhões, R$ 3,64 bilhões serão quitados em ações. Resta, assim, cerca de R$ 1,5 bilhão a ser pago em dinheiro — e esse é o X da questão.

Ou, nas palavras de um experiente trader com quem eu conversei ainda pela manhã: "será um grande movimento, não sei se conseguirão ter caixa para isso".

E, de fato, o caixa do Grupo Soma é robusto, mas não suporta uma compra desse tamanho. Ao fim de 2020, a empresa tinha caixa líquido de R$ 449,6 milhões; considerando títulos a receber, o caixa seria de R$ 706 milhões.

Importante ressaltar também que o Grupo Soma possui uma quantia relevante de compromissos com vencimento no curto prazo: ao todo, as dívidas em 2021 somam R$ 151 milhões, sendo R$ 117 milhões concentradas no primeiro trimestre.

Ou seja: será preciso recorrer a algum mecanismo de financiamento extra, como emissão de títulos de dívida, empréstimos bancários, emissão de ações ou outras ferramentas. Só que, em momento algum, o grupo fez menção a algum eventual plano.

No início da tarde, o Grupo Soma promoveu uma teleconferência com analistas e investidores, de modo a esclarecer alguns pontos referentes à transação. Os executivos não falaram sobre a estrutura de financiamento — e não abriram espaço para perguntas.

Essa incerteza ajuda a explicar o mau desempenho das ações do Grupo Soma nesta segunda-feira, com uma queda de 10,14%, a R$ 12,67. Por mais que o racional da operação faça sentido, a estrutura financeira ainda abre espaço para questionamentos.

Soma e Hering: sem fio solto

Em linhas gerais, analistas de grandes bancos mostraram-se otimistas com a união entre Grupo Soma e Hering, destacando a complementação dos portfólios. Enquanto a primeira têm marcas mais caras e voltadas a um público com poder aquisitivo maior, a segunda tem ticket médio mais baixo e atinge uma base maior de clientes.

Isso, no entanto, não implica numa junção suave entre as empresas. Em relatório, os analistas do J.P. Morgan lembram que a Hering tem uma alta exposição ao modelo de franquias, algo pouco cimentado no Soma. Apenas recentemente a empresa entrou nesse modelo com a aquisição da Maria Filó, mas com um número bem menor de lojas.

"A operação com a Hering foi uma surpresa, considerando que esse é um nicho completamente novo para o Grupo Soma", escrevem os analistas do BTG Pactual, em relatório. "A compra implica num maior risco de execução, considerando o desempenho operacional fraco da Hering nos anos recentes".

Em termos de ganhos de sinergia, os executivos do Grupo Soma estimam que a fusão com a Hering trará economias da ordem de R$ 200 milhões anuais — a otimização do parque têxtil e da estrutura de logística são os principais pontos de ganho de eficiência.

Varejo efervescente

A compra da Hering pelo Grupo Soma apenas ratifica uma percepção que já vinha ganhando força nas últimas semanas: a de que o setor de varejo de moda passa por um forte movimento de consolidação, com as empresas buscando portfólios mais amplos e eficiência maior nas operações digitais.

"É um mercado pulverizado. Quem tem portfólio mais complementar consegue, de certa forma, ter alavancagem", concluiu o gestor, deixando no ar a sensação de que vem mais coisa por aí.

Mais de 9 bilhões em dividendos e JCP: Rede D’or (RDOR3) e Engie (EGIE3) preparam distribuição de proventos turbinada

Os pagamentos estão programados para dezembro de 2025 e 2026, beneficiando quem tiver posição acionária até as datas de corte

BRK Ambiental: quem é a empresa que pode quebrar jejum de IPO após 4 anos sem ofertas de ações na bolsa brasileira

A BRK Ambiental entrou um pedido na Comissão de Valores Mobiliários (CVM) para realizar um IPO; o que esperar agora?

Os bastidores da nova fase da Riachuelo (GUAR3), segundo o CEO. Vale comprar as ações agora?

Em entrevista ao Money Times, André Farber apresenta os novos projetos de expansão da varejista, que inaugura loja-conceito em São Paulo

O rombo de R$ 4,3 bilhões que quase derrubou o império de Silvio Santos; entenda o caso

Do SBT à Tele Sena, o empresário construiu um dos maiores conglomerados do país, mas quase perdeu tudo no escândalo do Banco Panamericano

Citi corta recomendação para Auren (AURE3) e projeta alta nos preços de energia

Banco projeta maior volatilidade no setor elétrico e destaca dividendos como diferencial competitivo

De sucos naturais a patrocínio ao campeão da Fórmula 1: quem colocou R$ 10 mil na ação desta empresa hoje é milionário

A história da Monster Beverage, a empresa que começou vendendo sucos e se tornou uma potência mundial de energéticos, multiplicando fortunas pelo caminho

Oi (OIBR3) ganha mais fôlego para pagamentos, mas continua sob controle da Justiça, diz nova decisão

Esse é mais um capítulo envolvendo a Justiça, os grandes bancos credores e a empresa, que já está em sua segunda recuperação judicial

Larry Ellison, cofundador da Oracle, perdeu R$ 167 bilhões em um só dia: veja o que isso significa para as ações de empresas ligadas à IA

A perda vem da queda do valor da empresa de tecnologia que oferece softwares e infraestrutura de nuvem e da qual Ellison é o maior acionista

Opportunity acusa Ambipar (AMBP3) de drenar recursos nos EUA com recuperação judicial — e a gestora não está sozinha

A gestora de recursos a acusa a Ambipar de continuar retirando recursos de uma subsidiária nos EUA mesmo após o início da RJ

Vivara (VIVA3) inicia novo ciclo de expansão com troca de CEO e diretor de operações; veja quem assume o comando

De olho no plano sucessório para acelerar o crescmento, a rede de joalherias anunciou a substituição de sua dupla de comando; confira as mudanças

Neoenergia (NEOE3), Copasa (CSMG3), Bmg (BMGB4) e Hypera (HYPE3) pagam juntas quase R$ 1,7 bilhão em dividendos e JCP

Neoenergia distribui R$ 1,084 bilhões, Copasa soma R$ 338 milhões, Bmg paga R$ 87,7 milhões em proventos e Hypera libera R$ 185 milhões; confira os prazos

A fome pela Petrobras (PETR4) acabou? Pré-sal é o diferencial, mas dividendos menores reduzem apetite, segundo o Itaú BBA

Segundo o banco, a expectativa de que o petróleo possa cair abaixo de US$ 60 por barril no curto prazo, somada à menor flexibilidade da estatal para cortar capex, aumentou preocupações sobre avanço da dívida bruta

Elon Musk trilionário? IPO da SpaceX pode dobrar o patrimônio do dono da Tesla

Com avaliação de US$ 1,5 trilhão, IPO da SpaceX, de Elon Musk, pode marcar a maior estreia da história

Inter mira voo mais alto nos EUA e pede aval do Fed para ampliar operações; entenda a estratégia

O Banco Inter pediu ao Fed autorização para ampliar operações nos EUA. Entenda o que o pedido representa

As 8 ações brasileiras para ficar de olho em 2026, segundo o JP Morgan — e 3 que ficaram para escanteio

O banco entende como positivo o corte na taxa de juros por aqui já no primeiro trimestre de 2026, o que historicamente tende a impulsionar as ações brasileiras

Falta de luz causa prejuízo de R$ 1,54 bilhão às empresas de comércio e serviços em São Paulo; veja o que fazer caso tenha sido lesado

O cálculo da FecomercioSP leva em conta a queda do faturamento na quarta (10) e quinta (11)

Nubank busca licença bancária, mas sem “virar banco” — e ainda pode seguir com imposto menor; entenda o que está em jogo

A corrida do Nubank por uma licença bancária expõe a disputa regulatória e tributária que divide fintechs e bancões

Petrobras (PETR4) detalha pagamento de R$ 12,16 bilhões em dividendos e JCP e empolga acionistas

De acordo com a estatal, a distribuição será feita em fevereiro e março do ano que vem, com correção pela Selic

Quem é o brasileiro que será CEO global da Coca-Cola a partir de 2026

Henrique Braun ocupou cargos supervisionando a cadeia de suprimentos da Coca-Cola, desenvolvimento de novos negócios, marketing, inovação, gestão geral e operações de engarrafamento

Suzano (SUZB3) vai depositar mais de R$ 1 bilhão em dividendos, anuncia injeção de capital bilionária e projeções para 2027

Além dos proventos, a Suzano aprovou aumento de capital e revisou estimativas para os próximos anos. Confira