Os melhores fundos imobiliários para investir em maio, segundo 10 corretoras

O fundo preferido das corretoras no mês está exposto ao segmento de supermercados, hipermercados e atacarejos e engatou duas vitórias consecutivas em nosso ranking

O mês de abril trouxe um aguardado alívio, ainda que pequeno, para o risco fiscal brasileiro com a aprovação do Orçamento 2021. Além disso, a ligeira queda na média móvel de mortes, a tendência de estabilidade no número de novos casos de covid-19 e o avanço na vacinação levaram várias cidades a flexibilizar as medidas de restrições sociais e o horário de funcionamento do comércio.

Com o cenário favorável, uma parte dos investimentos brasileiros tomou fôlego para tentar apagar as perdas registradas neste início de ano. O Índice de Fundos Imobiliários (IFIX), que havia caído 1,38% em março, anotou ganhos de 0,51% no mês passado.

Dois dos responsáveis pela alta no índice no mês passado foram os segmentos de lajes corporativas e shopping centers. Ambos os setores haviam liderado as perdas entre os FIIs em março, mas foram fortemente beneficiados pelo alívio nas medidas de distanciamento social e pelo avanço do cronograma de vacinação.

| Segmento | Rentabilidade em abril |

| Híbridos papel | -1,25% |

| Híbridos tijolo | -0,41% |

| Logístico/industrial | -0,19% |

| Outros | +0,25% |

| Fundos de fundos | +0,26% |

| Lajes corporativas | +0,51% |

| Shopping centers | +1,02% |

| Recebíveis imobiliários | +1,38% |

Fonte: Ativa Investimentos

Porém, mesmo as notícias que animaram o mercado não foram completamente positivas. O Orçamento, por exemplo, sancionado no limite do prazo pelo presidente Jair Bolsonaro, só foi concluído após novas manobras fiscais e a aprovação de um projeto de lei que deixou R$ 125 bilhões à margem do teto de gastos.

E, no que diz respeito ao combate à covid-19, as porcentagens em queda ainda escondem um patamar elevado de mortes e contaminações: abril superou março como mês mais letal desde o início da pandemia, com 82.401 vidas perdidas para a doença.

Leia Também

Além dos “macro vilões”, os fundos imobiliários também seguem pressionados pelas previsões de altas contínuas da taxa básica de juros. O Comitê de Política Monetária do Banco Central (Copom) cumpriu com o que havia sinalizado na última reunião e aumentou novamente a Selic em 0,75 ponto percentual, para 3,50% ao ano.

Além disso, a autoridade monetária já avisou que um novo aumento da mesma magnitude deverá ocorrer na próxima reunião. Segundo as projeções da última edição do Boletim Focus, divulgada na segunda-feira (10), a Selic terminará o ano em 5,5%.

Porém, mesmo em um cenário de Selic elevada, os fundos imobiliários ainda são considerados investimentos atrativos nos preços atuais, pois os rendimentos que devem distribuir ainda superariam a taxa básica de juros e também a remuneração dos títulos públicos de longo prazo atrelados à inflação.

Atualmente, o dividend yield do IFIX (retorno percentual em rendimentos do principal índice de FII da bolsa) está em 7,31%, e as taxas de juros dos títulos públicos atrelados ao IPCA de longo prazo estão na faixa dos 4% ao ano.

| Segmento | Dividend yield anualizado |

| Recebíveis imobiliários | 9,52% |

| Fundos de fundos | 8,32% |

| Escritórios | 7,41% |

| IFIX | 7,31% |

| Híbridos/Outros | 6,86% |

| Logístico/Industrial | 6,72% |

| Shoppings/Varejo | 2,02% |

Fonte: Santander

Os fundos imobiliários preferidos para maio

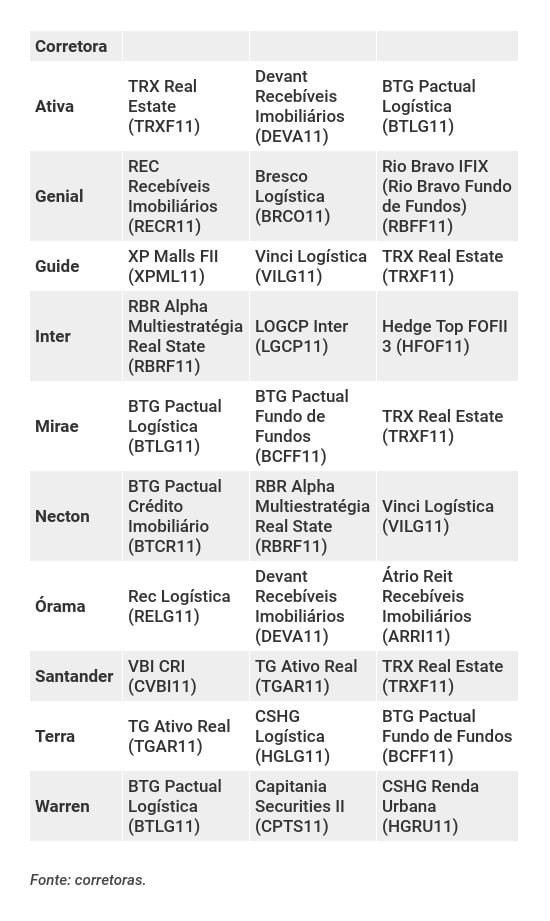

Agora, estabelecido o contexto, vamos aos FIIs mais recomendados aos investidores. Maio marca a segunda vitória consecutiva do TRX Real Estate (TRXF11) entre os preferidos entre as dez corretoras consultadas pelo Seu Dinheiro.

O fundo foi mantido no top 3 das quatro instituições que já haviam garantido a ele a primeira posição no mês anterior: Ativa, Guide, Mirae e Santander.

A novidade para o mês foi a vice-liderança do BTG Pactual Logística (BTLG11), um dos campeões de indicações desde que iniciamos a cobertura dos FII recomendados. O fundo foi recomendado pela Ativa, Mirae e Warren e volta a figurar entre os três preferidos das duas primeiras corretoras neste mês.

Vale também uma menção honrosa para cinco outros fundos que tiveram duas recomendações cada. O fundo BTG Pactual Fundo de Fundos (BCFF11) foi recomendado novamente por Mirae e Terra e o TG Ativo Real (TGAR11) permaneceu entre os preferidos de Terra e Santander.

Completam a lista o fundo Devant Recebíveis Imobiliários (DEVA11), que já era favorito da Órama e estreou na carteira da Ativa já no top 3, o RBR Alpha Multiestratégia Real State (RBRF11), recomendado pela Necton e pelo Inter, e o Vinci Logística (VILG11), indicado também pela Necton e estreante na carteira de favoritos da Guide.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para maio:

TRX Real Estate (TRXF11)

O TRX Real Estate (TRXF11) é um fundo focado em renda que atua nos segmentos logístico e de varejo. Possui 44 imóveis em 11 estados, sendo dois galpões logísticos — um no Rio de Janeiro, alugado para a Camil, e outro no Ceará, alugado para o Pão de Açúcar — e o restante de varejo.

No mês passado o FII comunicou a compra de um imóvel no Shopping Center Guararapes, em Pernambuco. Com a aquisição, que conta com uma Área Bruta Locável (ABL) de 15.130 m² e contrato de 15 anos, o fundo incluiu mais um hipermercado entre seus locatários: o BIG Bom Bompreço.

Agora, com exceção de um imóvel alugado para a varejista de itens de casa e construção Sodimac, localizado em Ribeirão Preto (SP), todos os demais imóveis de varejo são alugados para super e hipermercados das redes Pão de Açúcar, Assaí, Extra e BIG. Mais de 80% desses contratos vencem apenas a partir de 2035.

Além disso, o fundo também anunciou a recompra facultativa integral por R$ 31 milhões dos créditos imobiliários que eram lastro do Certificado de Recebível Imobiliário (CRI) da 81ª Série da Bari Securitizadora. O objetivo com o gasto é concluir sua meta de desalavancagem parcial.

O TRXF11 aparece nos top 3 de Ativa, Santander, Mirae e Guide. Entre os pontos positivos do fundo, a Ativa ressalta seus inquilinos, o longo prazo dos contratos e o foco em retorno distribuído na forma de dividendos para os seus acionistas.

O Santander também destaca o grande porte dos inquilinos e o fato de a maioria deles pertencerem a segmentos menos afetados pela pandemia, dado que supermercados são considerados serviços essenciais. No entanto, lembra que há risco de concentração de inquilinos, uma vez que 72% das receitas são concentradas em Assaí (38%) e Pão de Açúcar (34%).

Os contratos atípicos de vencimento distante e a diversificação geográfica do fundo também são apontados como pontos fortes pelo Santander, que estima para o fundo um retorno (dividend yield) de 7,8% em 12 meses.

Um ponto negativo indicado pelo banco, porém, é o fato de o TRXF11 ter R$ 380 milhões em obrigações por securitização de recebíveis atrelados às aquisições de ativos da sua carteira. "Ainda que com o caixa reforçado por conta da última emissão de cotas, em um cenário extremo, o FII poderia ter falta de liquidez para honrar os compromissos assumidos", diz o relatório.

A Guide, por fim, justifica a escolha da seguinte forma: "Assim como galpões logísticos, o varejo alimentício tem sido um dos setores que menos sofreram desde o início da crise. Nesse sentido, acreditamos na sinergia defensiva que o portfólio do fundo apresenta entre os dois segmentos, mas também promovendo um potencial atrativo de ganho de capital devido às recentes conclusões de aquisições e retomada de dividendos a patamares acima da média do IFIX."

Retrospectiva

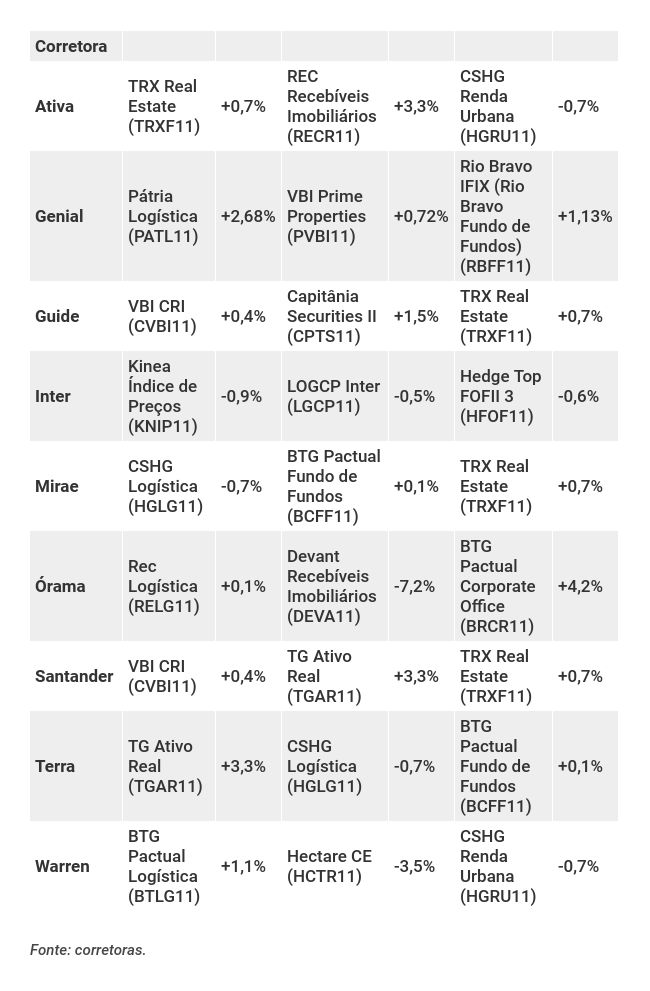

No geral, o mês foi positivo para os fundos preferidos das instituições, com apenas seis deles amargando perdas no período. Entre os destaques positivos estão o BTG Pactual Corporate Office (BRCR11), que subiu 4,2%, e TG Ativo Real (TGAR11) e REC Recebíveis Imobiliários (RECR11), ambos com ganhos de 3,3%.

O TRX Real Estate (TRXF11), que já era campeão de indicações para abril e voltou ao pódio em maio, viu alta de 0,7% no período. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

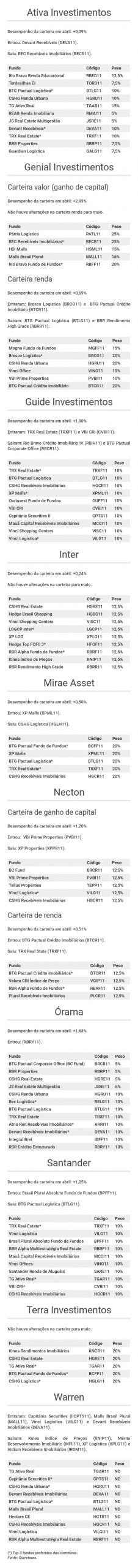

Carteiras recomendadas completas das corretoras

*Colaborou Julia Wiltgen

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

FIIs de papel são os preferidos do Santander para estratégia de renda passiva; confira a carteira completa de recomendação

Fundos listados pelo banco tem estimativas de rendimento com dividendos de até 14,7% em 12 meses

Mesmo com petroleiras ‘feridas’, Ibovespa sobe ao lado das bolsas globais; dólar avança a R$ 5,5189

Cessar-fogo entre Israel e Irã fez com que os preços da commodity recuassem 6% nesta terça-feira (24), arrastando as empresas do setor para o vermelho

Não é hora de comprar Minerva (BEEF3): BTG corta preço-alvo das ações, mas revela uma oportunidade ainda mais suculenta

Os analistas mantiveram recomendação neutra para as ações BEEF3, mas apontaram uma oportunidade intrigante que pode mexer com o jogo da Minerva

CVC (CVCB3) decola na B3: dólar ajuda, mas otimismo do mercado leva ação ao topo do Ibovespa

A recuperação do apetite ao risco, o fim das altas da Selic e os sinais de trégua no Oriente Médio renovam o fôlego das ações ligadas ao consumo

É hora do Brasil: investidores estrangeiros estão interessados em ações brasileiras — e estes 4 nomes entraram no radar

Vale ficou para trás nos debates, mas uma outra empresa que tem brilhado na bolsa brasileira mereceu uma menção honrosa

Ações da São Martinho (SMTO3) ficam entre as maiores quedas do Ibovespa após resultado fraco e guidance. É hora de pular fora?

Do lado do balanço, o lucro líquido da companhia encolheu 83,3% no quarto trimestre da safra 2024/2025 (4T25); veja o que dizem os analistas

Porto Seguro (PSSA3) e Grupo Mateus (GMAT3) vão distribuir mais de R$ 450 milhões em JCP; confira os detalhes

A seguradora ainda não tem data para o pagamento, já o Grupo Mateus deposita os proventos ainda neste ano, mas vai demorar

Retaliação: Irã lança mísseis contra bases dos EUA, e petróleo desaba no exterior; Petrobras (PETR4) cai na B3

Após a entrada dos EUA no conflito, o Irã lançou mísseis contra a base aérea norte-americana no Catar, segundo agências de notícias

Comprado em Brasil: UBS eleva recomendação para ações e vê país como segundo mercado mais atraente entre os emergentes; veja o porquê

Banco suíço considera as ações do Brasil “baratas” e vê gatilhos para recuperação dos múltiplos de avaliação à frente

Por que o mercado não se apavorou com o envolvimento dos EUA no conflito entre Irã e Israel? Veja como está a repercussão

Mesmo com envolvimento norte-americano no conflito e ameaça de fechamento do estreito de Ormuz, os mercados estão calmos. O que explica?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP