O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Como a vida de Maria Stuart pode nos ensinar sobre as diferenças entre os ruídos do momento e a consistência necessária no longo prazo

Muitas vezes, as coisas que esperamos que aconteçam de imediato demoram um pouco mais para acontecer.

Por exemplo, na segunda metade do século XVI, quando Maria Stuart (Mary, Queen of Scots) voltou da França para a Escócia após o falecimento de seu marido, ela pensava bem lá no fundo que seria recebida logo de cara como herdeira da Rainha Isabel I, da Inglaterra, dado que esta não tinha filhos. Ledo engano.

No final, mais de 25 anos depois de chegar em seu país de origem, Maria encontraria seu fim antes mesmo de ver seu desejo anterior ser realizado.

Mas a história estaria longe do final, uma vez que seu filho, Jaime Stuart, acabaria por se tornar o sucessor legítimo mais próximo de Isabel e, ao sucedê-la, Jaime unificaria pela primeira vez o território dos escoceses e dos ingleses.

Note que Maria não estava errada, apenas muito adiantada.

O longo prazo é para aqueles dotados de paciência. Ou seria apenas uma desculpa para os que estavam errados no curto prazo? Não sei ao certo. Fato é que levaria mais de 40 anos depois de Maria da Escócia colocar seus pés em solo britânico uma segunda vez para que sua visão de uma Grã-Bretanha unificada se concretizasse.

Leia Também

Provavelmente, porém, a pessoa que caísse de cabeça bem no exato momento da execução de Maria poderia pensar que a ex-rainha não poderia estar mais equivocada quando anteviu aquilo. Este curto prazo, por sua vez, ao não conseguir ver além de um centímetro a sua frente, incorreria de erro.

Não é culpa dele, claro. No mercado financeiro vivemos diariamente com o demônio de ter que saber sobre o futuro quando este insiste em permanecer opaco. Justamente por isso, quando há falta de evidência no presente, acabamos por presumir a ausência dela no futuro.

Note que não é porque não enxergamos saída que ela não existe.

Ausência de evidência não é evidência de ausência, e assim por diante.

Se trata de uma velha falácia, não é mesmo?

Gostei muito do início da carta mensal da SPX nesse sentido que diz:

"A Teoria das Probabilidades e Processos Estocásticos é o campo da Matemática voltado ao estudo de fenômenos caracterizados pela incerteza. Ela fundamenta a Estatística e a Teoria Moderna de Finanças.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADEUm processo estocástico é a evolução de uma variável de interesse que pode assumir valores aleatórios ao longo do tempo, sujeito a uma dada distribuição de probabilidades. Como investidores, devemos sempre nos questionar se a variação dos dados e dos preços de ativos decorre da aleatoriedade de sua distribuição probabilística ou de uma mudança em nosso cenário econômico base.

Em grande parte, interpretamos os movimentos recentes como desvios temporais e aleatórios da relação entre preço e fundamento diante de um cenário de recuperação econômica que, posteriormente, justificará um ajuste de política monetária ditado ao longo do tempo pelo cumprimento dos objetivos atribuídos aos bancos centrais."

Sim, Rogério Xavier e sua equipe são sempre cirúrgicos. Na minha opinião, eles configuram, junto da Verde Asset (Luis Stuhlberger) e da JGP (André Jakurski), a nata da gestão de ativos brasileira.

Traduzindo em três tópicos o que Xavier falou:

E que movimentos são estes?

Bem, pensei sobre isso em dois momentos neste início de semana.

No primeiro deles, quando refletia sobre a variante delta. Novamente, ela voltou a nos perturbar, como fez há algumas semanas, quando também comentamos sobre a famigerada aqui. O problema agora é que a alta das infecções ao redor do mundo tem feito com que algumas restrições voltem a existir, ainda que bem mais modestas do que antes.

Este movimento, claro, prejudica a perspectiva de reabertura e, consequentemente, de retomada do crescimento, o que, por sua vez, faz com que os agentes precifiquem novamente a economia do crescimento de maneira mais favorável em detrimento dos cíclicos domésticos.

Ruim para as commodities e bom para as companhias de tecnologia.

Contudo, como já exploramos neste espaço, meu entendimento é de que este seja um temor que privilegie uma visão de curtíssimo prazo, ao invés de vislumbrar o médio e longo. O processo de vacinação, com todas as críticas que podemos ter sobre ele, está acontecendo no Brasil e no mundo, com vacinas bastante eficazes.

Haverá volatilidade nos próximos meses em função disso, o mercado já deixou claro. Mas a tendência de regresso à normalidade deverá ser mantida para um horizonte de 6 a 12 meses. Dessa forma, podemos ficar mais tranquilos, apesar dos choques de curto prazo.

Quer saber quais os cinco melhores investimentos isentos de Imposto de Renda? Confira no vídeo:

Este dialoga em parte com o processo exposto acima.

Imagine que com mais atividade, o governo arrecada mais, ajudando o panorama fiscal, como vimos acontecer ao longo do primeiro semestre. Porém, o contrário também é verdade. Se há um novo fechamento das economias, as expectativas de arrecadação também se deterioram, prejudicando o quadro fiscal brasileiro.

Nosso quadro de saúde financeira já é bem delicado. Desde julho, por sinal, diante da incerteza sobre a reforma tributária, a percepção de risco país tem se estressado bastante, fato que só piorou com os ruídos do Novo Bolsa Família, precatórios e a questão do Refis.

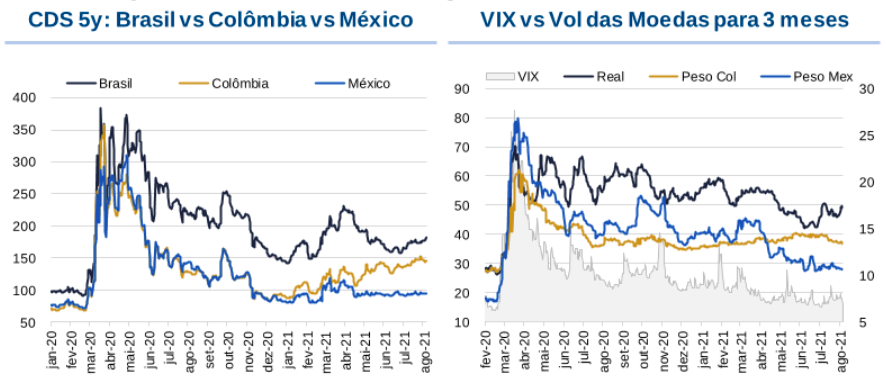

Veja como esta perspectiva provoca um prêmio de risco adicional para se estar alocado em Brasil, como o primeiro gráfico abaixo (esquerda) nos mostra - nosso Credit Default Swap (CDS) de 5 anos, uma tradicional medida de risco país, está negociando com prêmio sobre nossos pares latino-americanos. O segundo gráfico (direita), por sua vez, mostra como tal risco enseja maior grau de volatilidade.

E por que isso acontece? Brevemente, porque ainda não superamos desafios fiscais estruturais importantes, sendo ainda necessário ajustes adicionais. Em outras palavras, ainda não colocamos as nossas dívidas bruta e líquida em trajetória de queda. Enquanto isso não acontecer, teremos trabalho a fazer.

Ainda entendo que o segundo semestre possa nos render bons frutos da trajetória da agenda liberal, mas para isso precisamos dar continuidade em uma boa reforma administrativa e limparmos os equívocos no texto apresentado sobre o Imposto de Renda.

Até lá, naturalmente, haverá de ocorrer fraquejo da bolsa e disparadas do dólar, os quais podem representar uma oportunidade de entrada.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Bem, simplesmente porque, mesmo com a deterioração da percepção recente, ainda sou mais construtivo do que estava no começo do ano.

Duas coisas me animam:

Trocando em miúdos, há alguma sobra fiscal de curto prazo hoje. A dívida/PIB que, segundo os mais pessimistas, bateria 110% no final deste ano em previsões realizadas em dezembro de 2020, vai encerrar o ano por volta de 85%.

Enquanto isso, estamos saindo de um déficit primário de 10% do PIB em 2020 (muitos gastos one-off) para algo como 1,8% neste ano e 1% em 2022.

Para você ter uma ideia, há poucos meses, a projeção do próprio governo para o déficit primário em 2021 era de R$ 287 bilhões. Com a inesperada melhora da arrecadação ao longo dos primeiros meses do ano, a estimativa foi revisada para um déficit de R$ 187 bilhões.

Ou seja, com a revisão de crescimento esperado do PIB de 3,5% para 5,3%, podemos ter uma nova projeção em cerca de R$ 165 bilhões.

Assim sendo, não entendo que esta melhora fiscal esteja incorporada ao preço dos ativos brasileiros, muito defasados em relação ao resto do mundo. Ou seja, tanto o ruído da variante delta como do panorama fiscal, em linha com o que disse o pessoal da SPX, parecem choques aleatórios de curto prazo em um mercado sensível.

Cabe a nós separarmos o curto prazo do longo prazo, de modo a mantermos firmeza em posições estruturais que podem mudar o jogo, assim como foi a subida ao trono de Jaime Stuart.

Por isso, às vésperas da ata do Copom, a ser divulgada hoje, mantenho minha convicção de que há boas oportunidades a serem verificadas no Brasil, na Bolsa e em títulos públicos.

Negativo, nosso país é exótico demais para isso. Defendo também algo como 30% do patrimônio no exterior, investido em ativos lá fora a partir de uma moeda forte, que servirá caso nossa posição construtiva no Brasil dê errado.

As cenas dos próximos capítulos serão interessantes, como o processo de normalização dos juros ganhando corpo (devemos fechar o ano em algo como 7% a 7,5% de Selic) e Brasília dando andamento aos temas relevantes do semestre.

A janela de tempo ainda é favorável, antes do ano eleitoral de 2022, quando deveremos aumentar um pouco nossa posição em moeda forte.

Para saber exatamente qual ativo comprar, trabalho diariamente com Felipe Miranda, estrategista-chefe da Empiricus, selecionando os melhores nomes para os mais variados perfis de investidor.

Em nossa série best-seller aqui na casa, a "Palavra do Estrategista", escrevemos quinzenalmente sobre ideias no Brasil e no mundo para compor os portfólios dos investidores brasileiros.

Venha conferir!

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual