O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois do esperado ciclo de crescimento global, há dúvidas sobre o desempenho das grandes empresas produtoras de matérias-primas

Chegamos ao nosso primeiro encontro do segundo semestre e nada mais justo do que revisar uma de minhas principais teses dos últimos 12 meses, o posicionamento em commodities.

Mas não se enganem, o ano ainda é 2021 e seguimos contando com a continuidade da recuperação da economia global, em paralelo à normalização pós-pandemia diante da reabertura dos países.

Em outras palavras, o que aconteceu com os Estados Unidos, acontecerá com a Europa e, em um segundo momento, com as mais diversas localidades, como o Brasil – apesar de estarmos com restrições já mais relaxadas, as medidas de distanciamento social ainda estão de pé.

Porém, há um natural processo de saturação depois de um grande repique de crescimento como o verificado. Isto é, há um arrefecimento dos indicadores econômicos depois da retomada.

Logo, apesar de a temática inflacionária ainda ser algo quente, o mercado parece crente na tese do Banco Central americano de que ela é mais transitória do que estrutural.

Neste sentido, o segundo semestre deverá guardar mais debate sobre o início do “tapering” dos EUA, ou o processo de redução de compra de ativos, do que de temor inflacionário.

Leia Também

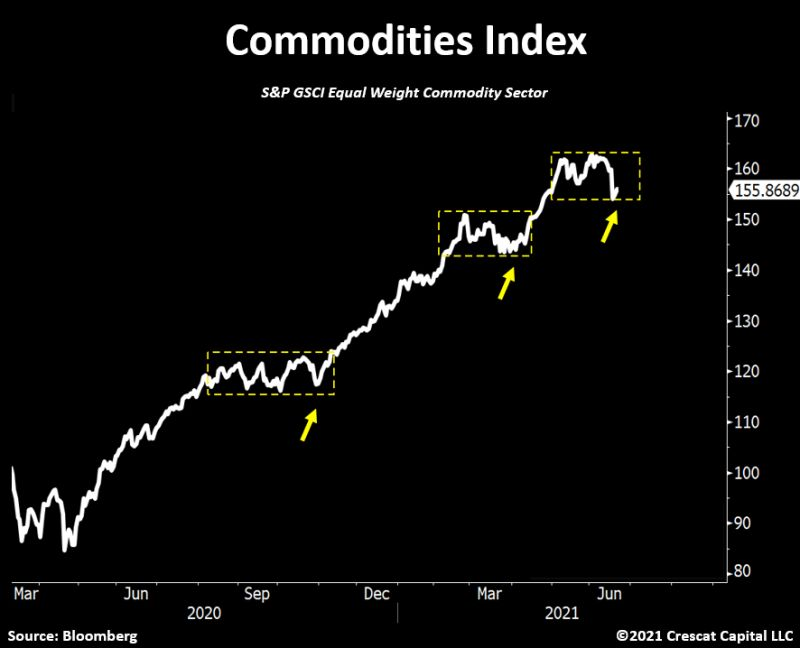

Em sendo o caso, se houver uma acomodação da atividade e uma queda da inflação implícita nas taxas, podemos começar a ter uma desaceleração nos preços das commodities. Este movimento, inclusive, já pôde ser verificado nas últimas semanas, com congestão e parcial correção do patamar de preços.

Note que, de alguns meses para cá, houve um considerável frenesi nos preços das commodities. Não é para menos; afinal, desde a crise da Zona do Euro, o mercado global de matérias-primas enfrentou um grande bear market.

Em 2020, com as revisões de expectativas de demanda no pós-pandemia, os preços ganharam grande tração, alcançando patamares elevadíssimos em um curto espaço de tempo.

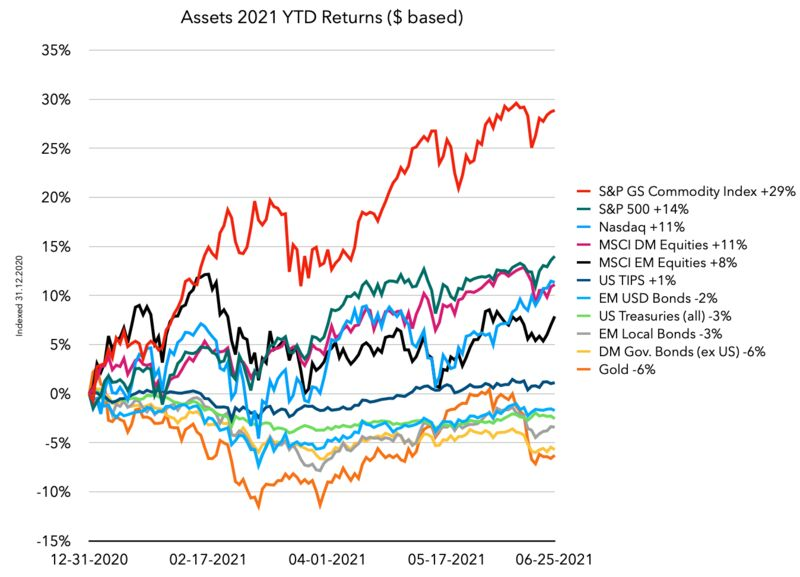

Dessa forma, a mudança de 2021 em direção a ativos inflacionários permaneceu viva e bem. Crucialmente, as commodities, uma das classes de ativos mais sensível à inflação, teve o melhor desempenho.

No acumulado do ano, as commodities estão subindo algo como 29%, principalmente devido à escassez física e aos carregamentos estatísticos positivos resultantes dos setores relacionados à energia e agricultura.

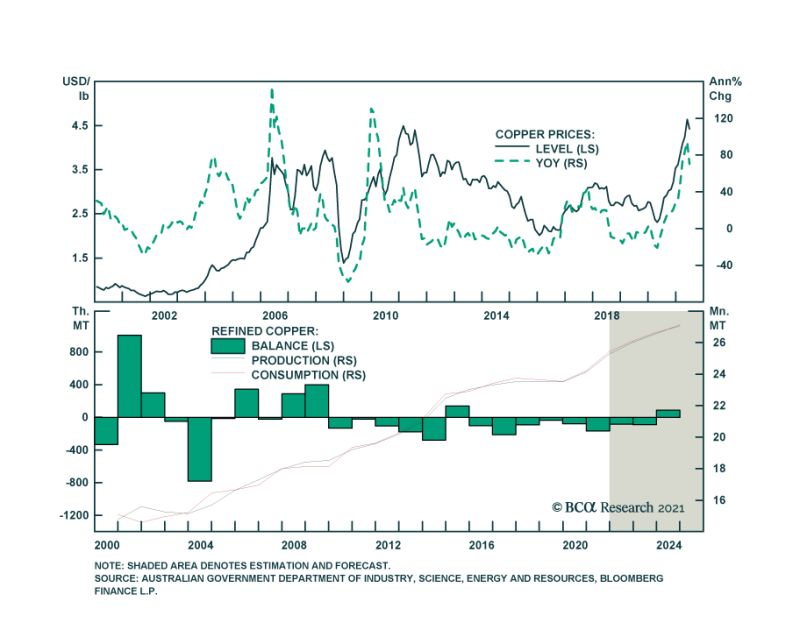

Hoje, porém, com a correção recente, os mercados de commodities industriais, como petróleo e metais básicos, em particular, estão entrando em uma fase volátil, que será caracterizada por movimentos bruscos de preços à medida que os estoques são reduzidos para acomodar a demanda que está ultrapassando a oferta.

No curto prazo, os desequilíbrios nos mercados de petróleo podem ser resolvidos em um horizonte relativamente curto, principalmente com a Opep+ liberando capacidade ociosa em um intervalo de 3 a 4 meses para acomodar a demanda mais alta, de modo que os preços altos não destruam a demanda.

Os produtores de metais básicos, por sua vez, terão mais dificuldade em encontrar o suprimento necessário para acompanhar a demanda, mas isso pode ser feito no próximo ano, sem que os preços cheguem ao ponto em que ocorra a destruição da demanda.

Meu parecer é de que o equilíbrio dos riscos é decididamente positivo quando falamos de fluxos de caixa derivado da venda de commodities.

A maior volatilidade apresentará oportunidades para investir no mercado de commodities para os próximos 6 a 12 meses, considerando que o investimento será feito nas melhores empresas do setor, nas quais mesmo havendo uma correção de preços, poderemos ter ainda assim uma alta das ações – preços acima da curva de custos.

Por isso, ainda entendemos que no segundo semestre cabe a exposição às commodities, mas agora de maneira mais seletiva do que antes. Na Empiricus, trabalho com Felipe Miranda, estrategista-chefe da casa, e pesquisamos diariamente os melhores nomes, no Brasil e no mundo, para criarmos uma posição responsável neste mercado.

Convido a todos os que leram até aqui e se interessaram a conferir nossa série best-seller, "Palavra do Estrategista", na qual tratamos dos melhores tipos de investimentos para os mais variados perfis de investidor.

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor