São os invernos menos frios que te deixarão vivo

Foi apenas no século 19 que cientistas concordaram que o planeta havia passado por várias eras glaciais e não apenas uma, consenso até a época.

A descoberta de enormes rochas com diferenças de idade de alguns milhões de anos e em lugares completamente distantes entre si sugeria pelo menos cinco períodos de congelamento da Terra, em que praticamente não existia vida devido às baixas temperaturas e à falta de luz solar.

O tema introduz o capítulo sobre retornos compostos do livro “The Psychology of Money”, do premiado autor e investidor em venture capital Morgan Housel – seu blog, Collaborative Fund, é uma das leituras mais interessantes que tive o prazer de conhecer nos últimos anos.

Mas que força da natureza – ou sobrenatural, dependendo da fé de cada um – poderia causar o congelamento e derretimento do planeta por algumas vezes? Existiam, de fato, várias teorias para explicar o congelamento ou derretimento do planeta apenas uma vez, mas não cinco.

Há pouco mais de um século, o sérvio Milutin Milankovic chegou à teoria aceita até hoje de que os campos gravitacionais do Sol e da Lua afetam levemente o movimento da Terra e sua distância em relação ao Sol. Ao longo desse ciclo, o planeta poderia passar milênios com temperaturas muito altas ou muito baixas.

A princípio, Milankovic assumiu que eram os longos invernos vorazes os responsáveis pelas eras glaciais, transformando tudo em gelo. Anos depois, porém, o russo Wladimir Koppen aprofundou-se no tema e encontrou o equívoco do colega.

Leia Também

A simplicidade é a maior das sofisticações na hora de investir

Marcas da independência: Vitreo agora é Empiricus Investimentos

Na realidade, eram os verões sucessivos e ligeiramente menos quentes que causavam o congelamento, ao não serem capazes de derreter o gelo do inverno anterior. Mais do que uma energia gigantesca, o processo cíclico de destruição da vida na Terra era lento e constante.

Repare a natureza convexa e cíclica do exemplo: pequenas mudanças que se acumulam no tempo causam mudanças cada vez maiores, até o ponto de inflexão em que o ciclo atual é causa das mudanças que levarão ao próximo.

A analogia é perfeita para o ato de investir, especificamente se aplicada à convexidade e à natureza cíclica do investimento em ações.

Recentemente, decidimos investigar a relação entre os fundos long biased – aqueles com viés comprado em Bolsa, mas com flexibilidade na exposição – e os long only – sempre comprados, próximos a 100% de exposição a ações.

A principal crítica que existe aos long biased é o fato de ficarem no meio do caminho, nem pra lá nem pra cá, entre gestores de ações tradicionais, totalmente dedicados a gerar retornos via seleção das melhores empresas, e gestores de multimercados, com um componente de “market timing” em suas decisões, mas historicamente com pouca exposição à Bolsa.

Antes de qualquer coisa, não há dúvida de que ganhar dinheiro no mercado é um jogo disputadíssimo e, provavelmente, um jogo de soma negativa se considerarmos os custos envolvidos. Selecionar as melhores empresas para ser sócio e ainda aumentar ou reduzir a exposição à renda variável no momento certo demandam muito de tudo: experiência, sorte e obsessão. É para poucos e são esses que nos interessam.

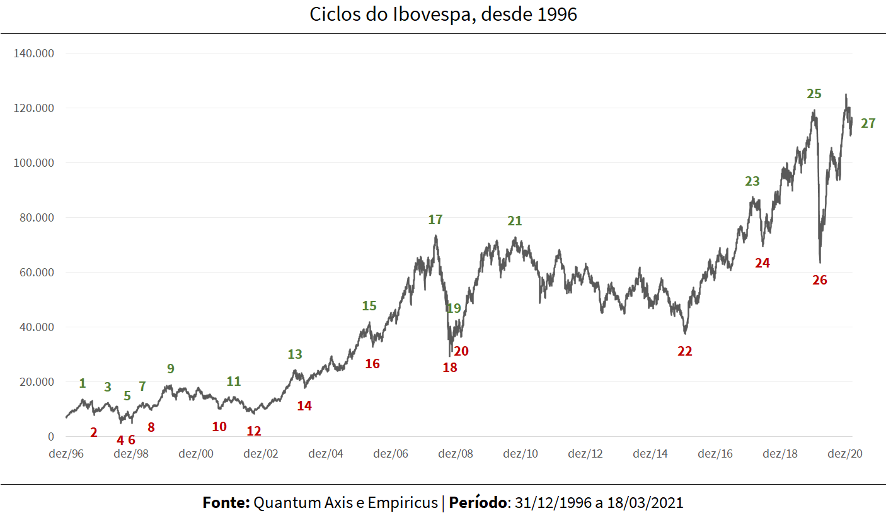

Em primeiro lugar, segmentamos o desempenho do Ibovespa desde 1996 em ciclos de alta e de baixa, em que alta corresponde a períodos com ganhos de pelo menos 25% e baixa a períodos com queda de pelo menos 20%. (Há uma simetria matemática aqui: ao perder 20%, o investidor precisa recuperar 25% para voltar ao ponto original.)

Cada número da figura abaixo corresponde a um desses períodos alternados. Atualmente, estamos em um ciclo de alta que começou em 23 de março do ano passado, pior momento da crise. O Ibovespa já sobe 81% desde então.

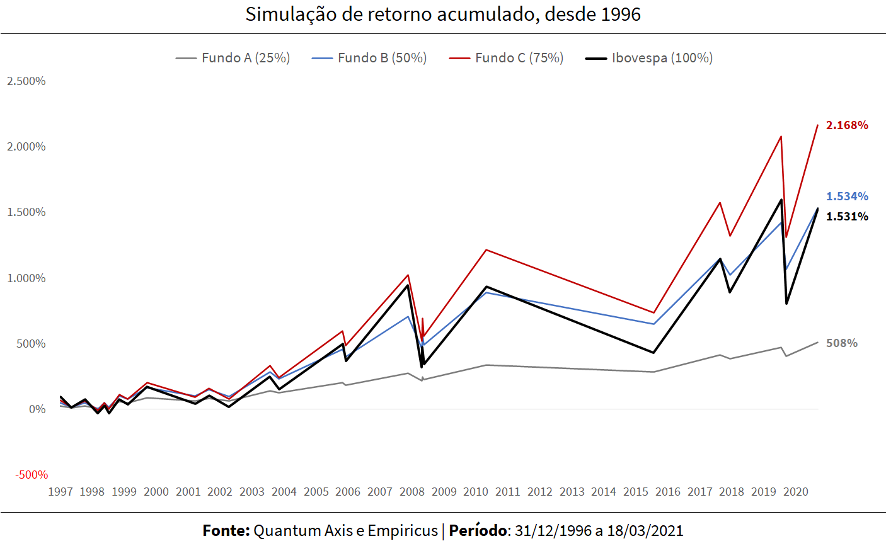

Em seguida, simulamos três estratégias com exposição crescente à Bolsa: um fundo A, que capturaria 25% do resultado de cada ciclo, de alta ou baixa; B, que capturaria 50%; e C, com 75%. Aqui, há uma premissa duvidosa, mas utilizada para fins didáticos, de que esses gestores têm habilidade acima da média de identificar ciclos.

Pela lógica, todos são menos arriscados do que um gestor de fundo long only, 100% alocado em Bolsa. Mas seriam seus retornos também proporcionalmente menores?

Não exatamente. O resultado traz uma dupla surpresa: enquanto o fundo B, com metade da exposição à Bolsa em cada um dos ciclos, teve desempenho acumulado próximo ao do Ibovespa, o fundo C, com 75% de captura, foi muito melhor, abrindo larga diferença.

Uma das hipóteses para o desempenho superior de C, por exemplo, é justamente a assimetria que existe entre ganhos e perdas. Participar dos movimentos de alta teve peso maior do que dos movimentos de baixa.

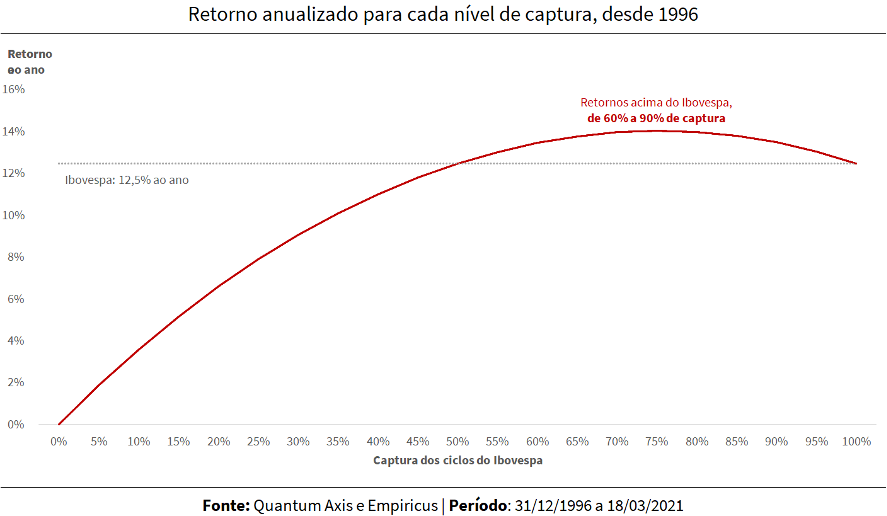

O próximo passo seria, portanto, entender se houve e qual foi, historicamente, um intervalo ideal de exposição ao Ibovespa nos ciclos. A figura abaixo aponta nessa direção: estratégias que participaram de 60% a 90% das altas e baixas da Bolsa tiveram um desempenho acumulado acima do Ibovespa em 24 anos, com menos risco, obviamente.

Ao simularmos outros períodos, os resultados foram parecidos, com pico próximo a 70% a 80% de captura. Esse parece ser, historicamente, um intervalo que equilibra o trade-off entre a convexidade na alta e a proteção patrimonial na queda.

Da teoria para a prática, outras duas surpresas positivas: não apenas a maioria dos fundos long biased da indústria ganhou do Ibovespa nos últimos anos – lembrando que há uma boa dose de heterogeneidade entre eles –, como os melhores ainda têm uma relação assimétrica e positiva entre o quanto participam das altas da Bolsa e o quanto participam das quedas.

Para conhecer esses fundos que mais se destacam e acompanhar o relatório que será divulgado nas próximas semanas com cenário e posições dos principais gestores da categoria, espero você na série Os Melhores Fundos de Investimento.

Rodolfo Amstalden: O elogio que nem minha mãe me fez

Em mercados descontados que ainda carregam grandes downside risks, ganha-se e perde-se muito no intraday, mas nada acontece no dia após dia

Degrau por degrau: Confira a estratégia de investimento dos grandes ganhadores de dinheiro da bolsa

Embora a ganância nos atraia para a possibilidade de ganhos rápidos e fáceis, a realidade é que quem ganha dinheiro com ações o fez degrau por degrau

Blood bath and beyond: Entenda o banho de sangue dos mercados financeiros — e as oportunidades para o Brasil

Michael Hartnett, do Bank of America Merrill Lynch, alerta para um possível otimismo exagerado e prematuro sobre o fim da subida da taxa básica de juro nos EUA; saiba mais

Você está disposto a assumir riscos para atingir seus sonhos e ter retornos acima da média?

Para Howard Marks, você não pode esperar retornos acima da média se você não fizer apostas ativas. Porém, se suas apostas ativas também estiverem erradas, seus retornos serão abaixo da média

Rodolfo Amstalden: Qual é o mundo que nos aguarda logo à frente?

O mercado inteiro fala de inflação, e com motivos; afinal, precisamos sobreviver aos problemas de curto prazo. Confira as lições e debates trazidos por John Keynes

Novas energias para seu portfólio: Conheça o setor que pode impedir a Europa de congelar — e salvar sua carteira

Para aqueles que querem apostar no segmento de energia nuclear, responsável por 10% da energia do mundo, é interessante diversificar uma pequena parcela do capital

Está na hora de você virar um investidor qualificado

No longo prazo, produtos de investimento qualificado podem ter uma rentabilidade média maior e permitem maior diversificação

É melhor investir em bolsa ou em renda fixa no atual momento dos mercados financeiros?

A resposta continuará sendo uma carteira devidamente diversificada, com proteções e sob a âncora de valuations suficientemente descontados

Rodolfo Amstalden: Foi tudo graças à peak inflation

Imagine dois financistas sentados em um bar. Um desses sujeitos é religioso, enquanto o outro é ateu. Eles discutem sobre a eventual existência de bull markets

Beta, e depois alpha: Saiba por que você precisa saber analisar a temporada de balanços antes de montar sua carteira

Depois de muito tempo de narrativas sobre juros, inflação e recessão, talvez estejamos entrando num momento em que os resultados individuais voltam a ser relevantes

Rodolfo Amstalden: Uma ideia de research jamais poderá salvar sua alma

Venho escrevendo relatórios de research há quase 15 anos, e ainda não aprendi uma lição: a de que não é possível alcançar consolo para os nossos lutos através da explicação

Más notícias virando boas notícias? Saiba como queda no PIB dos EUA pode beneficiar seus investimentos

Investidores enxergaram nesse dado ruim a possibilidade de o Fed reduzir o aperto monetário. Desde então, os índices americanos valorizaram mais de 10%. Mas será que é para ficar animado?

Felipe Miranda: Dez lições de um fracassado

Após escrever um best-seller sobre o sucesso, hoje resolvi falar sobre o fracasso. Confira uma dezena de coisas que muito possivelmente você não vai ouvir por aí

Por que uma certificação ainda vale muito para trabalhar no mercado financeiro

Longe de mim desmerecer o conhecimento empírico, mas ter um certificado que comprove a sua expertise ainda é fundamental no mundo dos investimentos

O que é preciso para alcançar os melhores resultados em investimentos

Os melhores resultados não costumam vir das nossas melhores intenções, mas das melhores leituras de cenário.

Rodolfo Amstalden: Como se não bastasse, a crise hídrica nas bolsas mundiais voltou

O Ibovespa rompeu a barreira dos 100 mil pontos 8 vezes desde junho, sem sair do lugar, e os investidores estão perdendo dinheiro com tantos pregões que não levam a lugar nenhum

Como lidar com o desconhecido? Saiba como analisar os cenários no mundo e encontrar oportunidades de investimento

Minha sugestão é a diversificação de seu portfólio de investimentos e a ampliação do seu horizonte temporal para se apropriar dos diversos prêmios de risco ao longo do tempo

Será possível retornar à era de ouro dos grandes fundos de ações?

O jogo está estruturalmente mais difícil, por conta da maior competição, das restrições impostas pelo tamanho e pela menor assimetria de informação

E o Oscar de melhor fundo no curto prazo vai para…

Nas crises, o investidor inteligente é aquele que sobrevive. Para isso, deve-se preferir a consistência de bons retornos à raridade de desempenhos excepcionais

Rodolfo Amstalden: Nasci 300 mil anos atrás, sou quase um bebê

Somos mais frágeis do que gostaríamos de admitir. Mas, se tomássemos em plena conta essa fragilidade, faltaria confiança para seguirmos adiante

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP