O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Quase seis meses após a nossa recomendação, em 12 de janeiro, as ações tinham subido 162%; sugerimos que os investidores embolsassem o lucro

Uma coisa que sempre falamos na Empiricus é que, dentro de uma carteira diversificada, é interessante ter um pedacinho em ações de empresas de tecnologia inovadoras e disruptivas com potencial de gerar ganhos exponenciais.

Logicamente, essas companhias embutem risco elevado também – por isso, precisam ser acompanhadas com lupa.

Tivemos um case nessa linha em uma das séries que eu lidero a FIRE – Financial Independence, Retire Early – com foco em indicações de investimentos para quem deseja viver de renda em qualquer idade.

Refiro-me à Lemonade (NYSE:LMND), uma empresa de seguros, na verdade, uma insurtech, que começou suas operações em 2017, recebeu investimentos do Softbank e da Allianz e realizou IPO no início de julho do ano passado, levantando US$ 319 milhões.

Menos de um mês após a abertura de capital, eu e minha equipe de analistas sugerimos um aporte pequeno na startup.

Baseamos essa indicação em diversos pontos. Primeiramente, vimos que, globalmente, o setor de seguros movimenta cerca de US$ 5 trilhões ao ano e que nesse mercado gigantesco, o maior player tem apenas 4% de market share.

Leia Também

Essa fragmentação é explicada sobretudo pela reduzida diferenciação – quase nenhuma - entre os produtos oferecidos. A briga entre as companhias ainda se concentra nos preços. Por exemplo, se você ou alguém da sua família tem seguro de carro, basta uma outra seguradora oferecer um preço menor para o mesmo nível de cobertura, que a troca acontece sem peso na consciência.

Por isso, surgem cada vez mais novos serviços agregados, cartões de crédito sem anuidade e programas de fidelização – estratégias diversas para reter os clientes. O mercado de seguros clama por inovações.

Voltando à Lemonade. Diferentemente de empresas tradicionais, ela é 100% digital e dotada de inteligência artificial. Os seguros são contratados via aplicativo ou site e todo o processo é guiado pela Maya, um bot. A concepção do projeto contou com o professor Dan Ariely, um dos maiores expoentes em finanças comportamentais.

Inclusive, ele desenvolveu um modelo de incentivo atrelado a iniciativas de impacto social. Quando o cliente não aciona o seguro, isto é, quando não há sinistro, parte do dinheiro que ele pagou é destinado à uma instituição de caridade ou projeto social que ele escolher. Com isso, o objetivo da empresa é diminuir o desconforto ou o “ódio” que as pessoas têm ao pagar seguro por não verem valor no produto.

Ao avaliá-la, vimos ainda alguns atributos como custo marginal zero para incorporar novos clientes, a possibilidade de construção de novas receitas recorrentes acompanhando o ciclo de vida dos clientes e os efeitos positivos de rede, pois quando mais segurados, mais dados são acumulados melhorando os algoritmos e toda a inteligência da plataforma.

A Lemonade vinha avançando em um ritmo absurdo desde a sua fundação, chegando a dobrar de um ano para outro.

Contudo, como destaquei, estávamos com os pés no chão, diante de uma empresa nova e relativamente pequena, um caso binário: com potencial de multiplicar várias vezes o capital investido ou de valer zero.

Quase seis meses após a nossa recomendação, em 12 de janeiro, as ações tinham subido 162%, mas sem que a empresa tivesse apresentado resultados compatíveis com essa alta.

Assim, sugerimos que os investidores embolsassem o lucro e prosseguissem somente com o valor principal investido, isto é, o montante inicialmente aportado nas ações da companhia. Naquela ocasião, os sinais eram de que os negócios da empresa estavam desacelerando.

E na semana passada, quando as ações caíam -55%, negociadas a US$ 80, mas ainda +21% acima do preço de entrada, recomendamos encerramento da posição em Lemonade.

Os fundadores e gestores da insurtech têm testado várias hipóteses com o intuito de conquistar os consumidores, mas na nossa visão, elas não tiveram fit de mercado, isto é, não está acontecendo a adesão necessária.

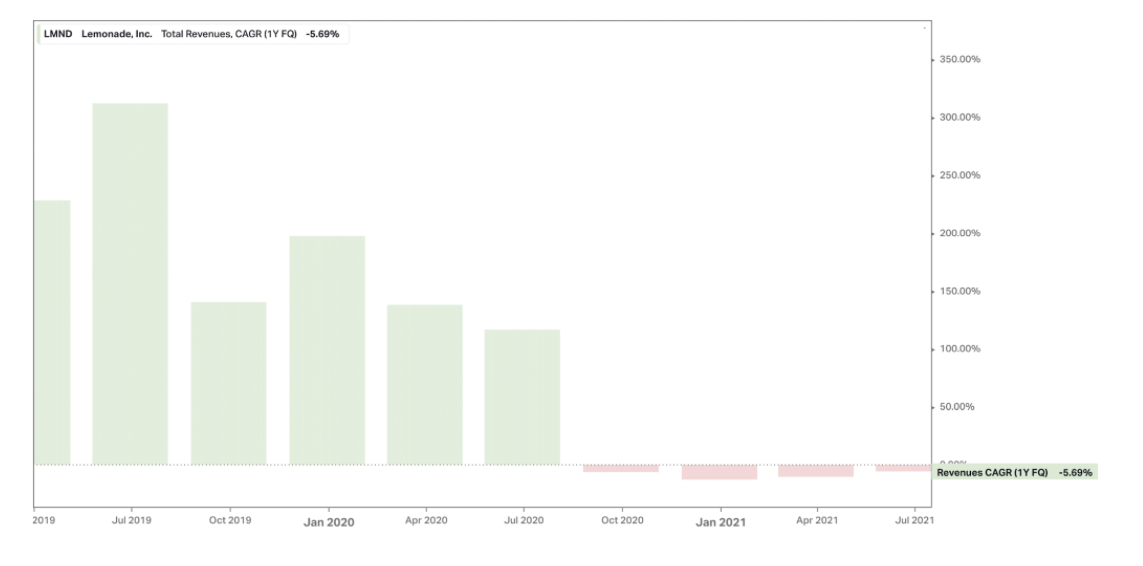

As receitas entraram em uma trajetória decrescente – veja a variação trimestral:

Hoje, a Lemonade tem uma receita anual de somente US$ 100 milhões – sem apresentar crescimento consistente e com margens reduzidas.

Portanto, a performance operacional da insurtech não condiz com o seu valor de mercado de US$ 5 bilhões. Esse patamar costuma ser atribuído às empresas disruptivas de margens elevadas e que que irão maturar em negócios bilionários no futuro.

Para se ter uma ideia, se considerássemos um avanço de 30% nos próximos 12 meses – o que parece pouquíssimo provável, estaríamos falando de um múltiplo de 25 vezes receitas.

Para justificar esse preço, na nossa visão, a Lemonade deveria estar crescendo num ritmo pelo menos três vezes maior do que o atual.

Pelo que ela está entregando, deveria valer US$ 500 milhões ou 10 vezes menos.

Diante disso tudo, a empresa perdeu sentido para a gente.

Claro, saímos dessa história desapontados com a performance da companhia, mas podemos dizer que ficamos felizes por termos encerrado essa recomendação mais arrojada com excelente rentabilidade. Além disso, conseguimos apresentar o mercado internacional aos assinantes do FIRE.

Sim, desmistificamos o investimento no exterior. Isso é fundamental para estratégias realmente diversificadas. Principalmente em relação às techs e aos casos de empresas inovadoras que podem gerar retornos exponenciais, há um imenso leque de alternativas nas bolsas dos Estados Unidos.

Quando indicamos a Lemonade no final de julho do ano passado, aqui na B3 não havia nenhuma dessas novas empresas de tecnologia listadas como a Méliuz, Mosaico, GetNinjas e Enjoei.

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?