O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Campeão de indicação do mês combina diferentes estratégias e já havia ficado entre os mais recomendados para junho

O mês de junho coroou um primeiro semestre difícil para os fundos imobiliários.

Os FII já vinham apanhando com o início do novo ciclo de alta dos juros e o mau desempenho dos segmentos mais afetados pela pandemia de covid-19 - como shopping centers e escritórios.

Também pairava sobre o mercado a ameaça de tributação dos rendimentos distribuídos pelos fundos, hoje isentos de IR.

Pois em junho o Banco Central não só fez mais um ajuste forte da Selic, de 0,75 ponto percentual, como deixou contratada para a próxima reunião do seu Comitê de Política Monetária (Copom) mais uma alta de 0,75 ponto ou mais.

Quanto à tributação, o governo realmente incluiu a taxação dos dividendos dos FII na sua proposta de reforma do imposto de renda, segunda etapa da reforma tributária, enviada ao Congresso.

Como resultado, o Índice de Fundos Imobiliários (IFIX) fechou o mês com um tombo de 2,19%, acumulando perda de cerca de 4% no ano.

Leia Também

Os juros mais altos diminuem a atratividade dos fundos imobiliários por basicamente dois motivos: primeiro, porque aumentam os retornos dos ativos de renda fixa, que têm menos risco, reduzindo sua diferença em relação aos retornos percentuais dos FII; segundo porque juros mais altos encarecem o crédito, e o setor imobiliário depende profundamente de financiamento de longo prazo.

Os FII mais beneficiados nesse cenário são aqueles que investem em renda fixa, por meio dos Certificados de Recebíveis Imobiliários (CRI) e Letras de Crédito Imobiliário (LCI), cujos retornos aumentam com a alta de juros e inflação. No entanto, boa parte do mercado - e do próprio IFIX - é composta por fundos que investem diretamente em imóveis, seja para aluguel, seja para compra e venda ou desenvolvimento imobiliário.

Já a tributação do rendimento dos FII acaba com um dos maiores fatores de atração da pessoa física para este investimento. A isenção de IR sobre esses dividendos contribui para a atratividade dos retornos dos fundos, que vão diminuir um pouco, caso a proposta do governo seja aprovada pelo Congresso. A alíquota proposta pela equipe econômica é de 15%.

A redução do imposto sobre ganho de capital com a venda das cotas de 20% para 15%, também incluída na proposta do governo, acabou ficando eclipsada, uma vez que quem investe em FII geralmente movimenta pouco suas cotas, priorizando o investimento de longo prazo para obter renda.

Nas suas carteiras recomendadas para julho, os analistas das diferentes corretoras acompanhadas pelo Seu Dinheiro destacam que ainda há muita discussão a ser feita até uma possível aprovação das regras de tributação de FII.

Em segundo lugar, lembram que, mesmo com a tributação, os fundos imobiliários ainda têm "gordura para queimar", se mantendo atrativos ante os títulos públicos atrelados à inflação.

A corretora Órama, por exemplo, diz que o spread (diferença) histórico do mercado de FII em relação aos juros reais de longo prazo (remuneração dos títulos públicos atrelados à inflação de longo prazo) gira em torno de 2,5% a 3,0% ao ano. Considerando uma alíquota de IR de 15% sobre os rendimentos, o spread líquido médio cai para 2,1% a 2,6%, mantendo-se interessante.

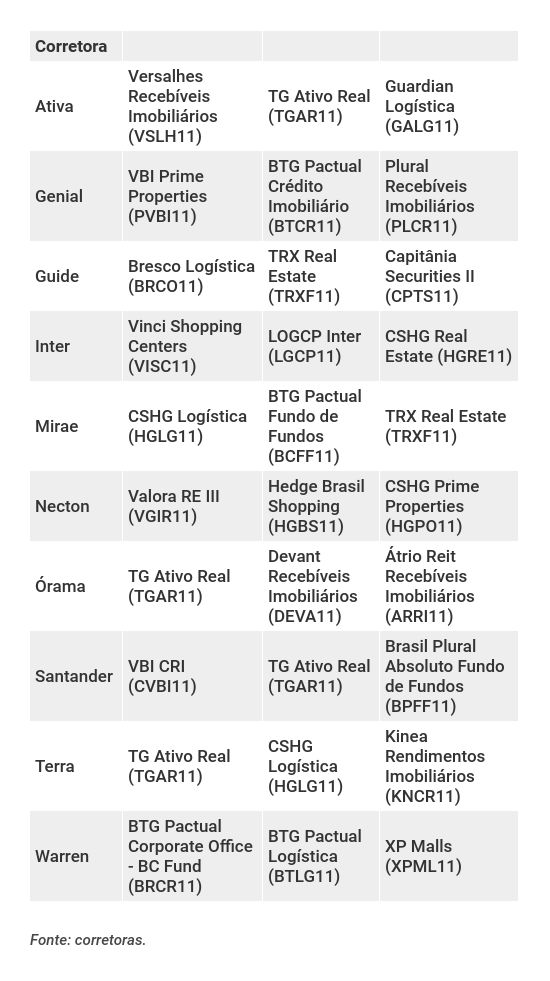

Para julho, três corretoras mantiveram seus top 3 inalterados, enquanto as demais mexeram bastante nas suas seleções, resultando em uma variedade maior de indicações que no mês passado.

Desta vez, o fundo TG Ativo Real (TGAR11) reinou sozinho, com quatro indicações: Ativa, Órama, Santander e Terra. Outros dois FII tiveram duas menções cada: o TRX Real Estate (TRXF11), indicado por Guide e Mirae, e o CSHG Logística (HGLG11), recomendado por Mirae e Terra.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para julho:

O TGAR11 é um fundo híbrido que combina duas estratégias: o investimento em recebíveis, de menor volatilidade e geradores de renda para os cotistas do fundo, o que corresponde a 19% da carteira; e o investimento em desenvolvimento imobiliário, isto é, empreendimentos em obras, com vendas em andamento ou a iniciar - uma das modalidades de investimento imobiliário com maior risco, mas também maior potencial de retorno.

Atualmente, o fundo conta com 135 ativos, e seus terrenos estão localizados em 80 municípios de 17 estados. Seu foco maior em desenvolvimento imobiliário se dá no chamado "cinturão da soja" (Goiânia, parte do Mato Grosso e Maranhão). Recentemente, encerrou sua 10ª emissão de cotas, na qual captou R$ 503 milhões, a serem alocados nos próximos meses.

O TGAR11 aparece nos top 3 de Ativa, Órama, Santander e Terra Investimentos. A Órama cita, entre os pontos positivos do fundo, sua equipe robusta de monitoramento dos recebíveis; adoção de práticas de governança e gestão na estratégia de equity (investimentos diretos em imóveis); rede extensa de relacionamento com incorporadores regionais; e atuação em um nicho de mercado pouco explorado.

O Santander cita ainda, entre as vantagens do fundo, o fato de que a diversificação de projetos e etapas de execução dos ativos da carteira permitem ao fundo entregar um retorno relativamente estável aos cotistas, mesmo com a sua atuação em uma estratégia de desenvolvimento. O banco estima um retorno acima de 10% nos próximos 12 meses.

"O FII destaca-se pelas parcerias estratégicas com players locais para o desenvolvimento dos projetos, proporcionando à gestão melhor conhecimento/capacidade de execução nas regiões em que atua (principalmente no Centro-Oeste). A sua participação majoritária também permite implantar práticas de governança e controle", diz o banco.

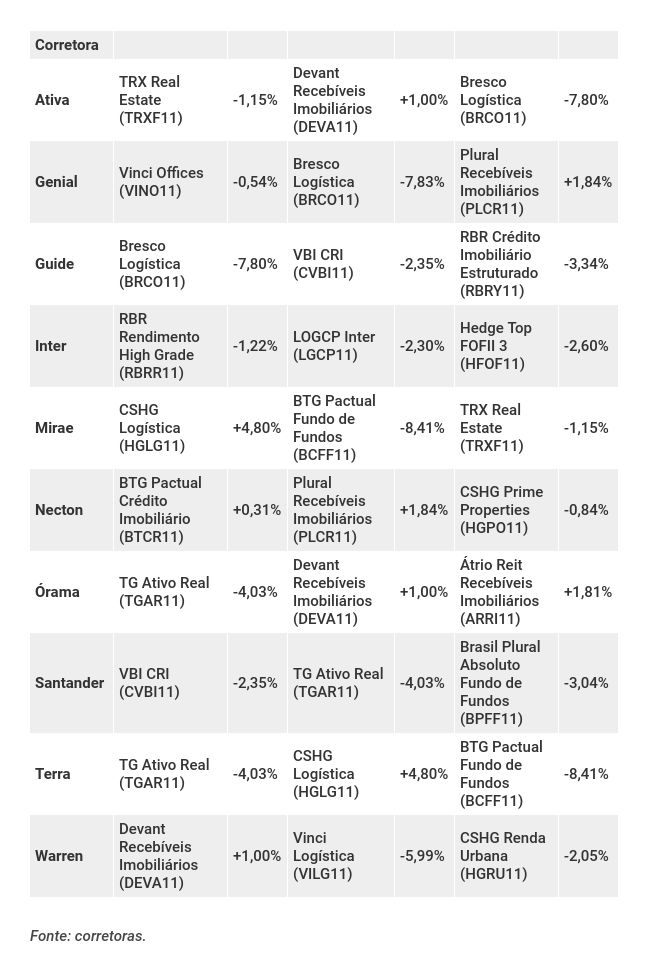

No mês passado, os movimentos positivos estiveram concentrados principalmente nos fundos de recebíveis imobiliários. O TGAR11, fundo mais indicado para julho e um dos mais recomendados para junho, recuou 4,03%.

Já o BRCO11, também um dos mais recomendados para o mês passado, recuou 7,80%, enquanto o DEVA11 avançou 1,00%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras em junho:

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio