Passado o 7 de setembro, tudo segue (ruim) como antes na bolsa e nos ativos domésticos

Os discursos de Bolsonaro tendem a agravar a tensão entre os Poderes, o que, no atual cenário de dificuldade econômica, não é bom para a bolsa

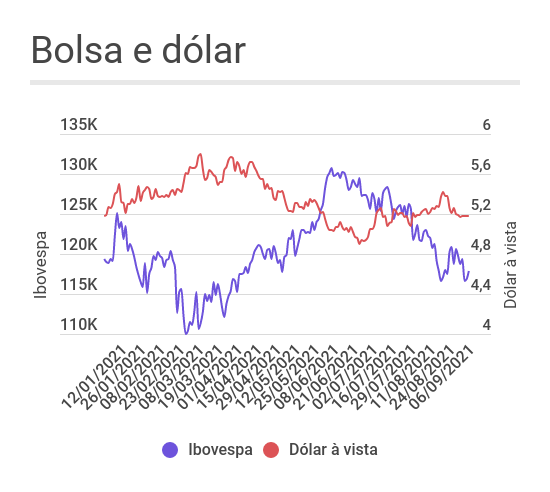

O feriado do 7 de setembro era visto como uma espécie de divisor de águas no mercado. Com a promessa de radicalização por parte do presidente Jair Bolsonaro e um clima de incerteza quanto ao que viria a acontecer, muitos investidores adotaram uma postura cautelosa nas últimas sessões. A bolsa veio de pregões negativos, o mercado de câmbio e de juros esteve pressionado e um prêmio de risco mais elevado foi embutido nos ativos domésticos.

Pois, passadas as manifestações do Dia da Independência, pode-se dizer que o cenário que era projetado pelo mercado se concretizou. E isso quer dizer que quase nada muda para a bolsa e os demais mercados brasileiros — tudo segue ruim como antes, talvez até um pouco pior.

Por um lado, Bolsonaro de fato adotou um discurso bastante agressivo: fez ameaças explícitas ao Supremo Tribunal Federal (STF), voltou a fazer insinuações antidemocráticas e insuflou seus apoiadores — que compareceram em quantidade maior do que se imaginava, embora não tenham lotado as ruas das capitais, diga-se.

Por outro, não houve grandes surpresas: nenhum elemento fora do script na fala do presidente, nenhuma ruptura institucional severa, nenhum grande incidente nas ruas.

Assim, se ao fim do dia ficou uma sensação de que "poderia ter sido pior", também restou a percepção de que a crise política se agravou ainda mais, com um embate franco entre o governo e o STF — e, tudo isso, num contexto de economia frágil, a inflação alta, os juros em trajetória ascendente e as incertezas fiscais no radar.

"O discurso contra o Supremo, dizendo que não respeita... isso é ruim", me disse um gestor de ações de uma asset em São Paulo. "Alguns pontos relacionados à pauta econômica, ao teto de gastos, aos precatórios, isso tudo passa pelo Judiciário. E eu acho que o Judiciário não vai ter muita paciência".

Leia Também

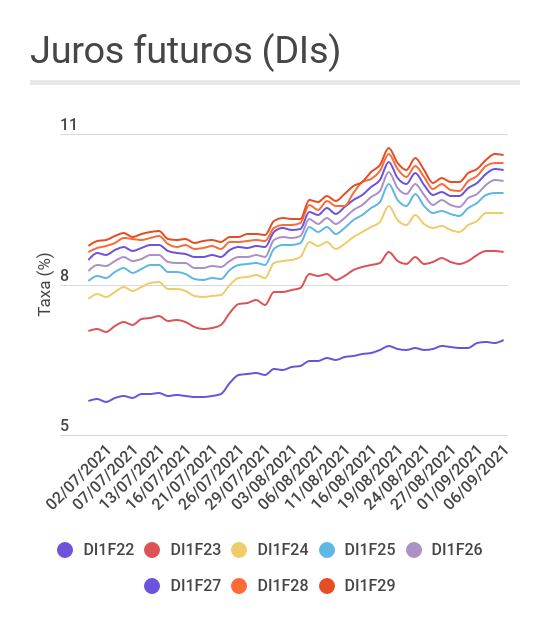

O risco no lado fiscal tem sido um dos responsáveis pela piora na percepção de risco por parte dos investidores, e o acirramento da tensão entre Bolsonaro e STF pode trazer desdobramentos à curva de juros — e, consequentemente, aos demais ativos domésticos.

Os vencimentos mais longos foram afetados de maneira mais significativa: a partir de janeiro de 2026, as curvas já estão precificadas acima dos 10% ao ano — o que, na prática, quer dizer que o mercado enxerga os juros na casa de dois dígitos ao fim de 2025.

E, com juros cada vez mais altos para compensar a inflação crescente e os gastos maiores do governo, é natural que a expectativa de crescimento do PIB seja cortada a cada revisão. No último boletim Focus, por exemplo, os economistas revisaram para baixo as projeções para 2022, de 2% para 1,93%.

"Não podemos continuar aceitando que uma pessoa específica da região dos Três Poderes continue barbarizando nossa população", disse Bolsonaro em evento realizado em Brasília. "Ou o chefe desse poder enquadra o seu ou esse poder vai sofrer aquilo que não queremos", referindo-se a Luiz Fux, presidente do STF, e aos ministros Alexandre de Moraes e Luís Roberto Barroso, que têm tomado posições contrárias ao governo.

Se o raciocínio desse gestor se mostrar correto, o agravamento na crise entre Bolsonaro e o Judiciário tende a trazer problemas para a pauta econômica, contaminando todos os ativos e afetando negativamente a bolsa. Mas, é claro, há outros aspectos a serem analisados.

Pistas confusas em Wall Street

Com o pregão fechado por causa do feriado, restou aos investidores acompanharem o desempenho dos ativos brasileiros em Nova York — como o EWZ, o principal ETF do Brasil em Wall Street, ou os ADRs de empresas nacionais. O problema é que o desempenho desses ativos não nos diz muito sobre a percepção dos estrangeiros sobre os acontecimentos do 7 de setembro.

O EWZ, por exemplo, fechou em alta de 0,61% — o que significa que a reação foi positiva, certo? Bem, não é tão simples assim.

Em primeiro lugar, é preciso lembrar que as bolsas americanas estiveram fechadas na última segunda-feira (6) por causa de um feriado local. Assim, a sessão de hoje serviu como ajuste para o dia fechado — e, por aqui, o Ibovespa subiu 0,80% na segunda. O desempenho do EWZ, portanto, ficou em linha com o visto no Brasil no dia anterior.

Em segundo, as comemorações do ano novo judaico historicamente reduzem a liquidez em Wall Street e, assim, as altas e baixas dos ativos devem ser analisadas com uma colher de chá. E, em terceiro: o investidor estrangeiro tem muito menos poder para direcionar o rumo das negociações no Brasil; a alta do EWZ não necessariamente implica em alta do Ibovespa amanhã.

Os ADRs de empresas brasileiras negociados em Nova York também seguiram a mesma lógica: em sua maioria, tiveram um dia positivo, mas isso não nos diz muita coisa sobre a recepção do mercado aos atos do 7 de setembro e aos discursos de Bolsonaro.

- Petrobras (PBR): +0,96%

- Vale (VALE): -1,94%

- Itaú Unibanco (ITUB): +1,23%

- Ambev (Abev): +1,91%

Cenário político

Há, por fim, a questão do jogo de forças em Brasília. Andrei Roman, cientista político e CEO da Atlas Intel, pondera que os apoiadores do presidente compareceram aos atos num número maior que o imaginado e que, sendo assim, a mensagem que fica é a de que Bolsonaro não é carta fora do baralho para 2022.

"Qual era a provável estratégia [de Bolsonaro]? Mostrar força num momento em que tem se destacado a fraqueza do governo em termos de gestão econômica", afirma Roman. "Muito do que aconteceu hoje era para [o governo] ter uma vitória simbólica, mostrar que, mesmo no contexto problemático, o presidente continua popular".

Considerando esse racional, há alguns desdobramentos que seguem no radar do cientista político. De imediato, é esperada uma reação da oposição, tanto nas ruas quanto no Congresso — o que, provavelmente, levará a mais instabilidade política e social no curto prazo. Discussões quanto ao impeachment de Bolsonaro voltaram a ganhar força, com nomes fortes do PSDB aderindo à causa.

Novamente, há uma nuvem de incerteza pairando: é possível que a adesão dos apoiadores neste 7 de setembro atraia mais congressistas à base aliada do governo, mas é igualmente possível que a oposição se articule ainda mais, enfraquecendo a administração Bolsonaro e dificultando a tramitação de pautas governistas.

"A parte mais problemática me parece a tentativa de descredibilizar a eleição de 2022", diz Roman, referindo-se às constantes queixas de falta de confiança no processo eleitoral por parte de Bolsonaro. "[os ataques aos ministros do Supremo] não dizem respeito só ao comportamento do presidente, mas incentivam também um comportamento antidemocrático, anti-institucional".

Bolsa: e agora?

Considerando todos os pontos expostos, um segundo gestor de ações com quem eu conversei diz não ver elementos novos relevantes para os mercados — e, sendo assim, a instabilidade e volatilidade vistas recentemente devem continuar dando as caras no curto prazo.

"Bolsonaro continua com a posição de antagonismo, e os outros poderes estão observando", disse ele. "Em outras palavras, 'segue o jogo…'".

Nos próximos dias, novos dados de inflação serão divulgados no Brasil, com destaque para os números do IPCA em agosto; lá fora, novas comunicações do Federal Reserve nesta quarta-feira servirão para trazer luz ao mercado quanto à visão do BC americano em relação ao futuros dos estímulos econômicos no país.

Estas informações, sim, são mais palpáveis para afetar o andamento dos seus investimentos. O 7 de setembro, no fim, foi mais do mesmo — para o bem e para o mal.

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP