O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Apesar da correção, segundo o Bank of America, as FAAMG (Facebook, Apple, Amazon, Microsoft, Google) ainda estão sendo negociadas 41% acima da média móvel de 200 dias; colunista analisa o movimento de baixa

“The oldest and strongest emotion of mankind is fear, and the oldest and strongest kind of fear is fear of the unknown.” – H.P. Lovecraft

Já abri o jogo no passado sobre meu interesse por literatura criada durante o romantismo. Hoje, trago outra de minhas inclinações: o terror. Não poderia citar outra pessoa que não Howard Phillips Lovecraft, escritor americano do início do século 20 e também uma das personalidades mais importantes para a formação dos pilares do que o gênero é hoje, nos mais diversos sentidos.

Influenciado principalmente por Edgar Allan Poe e Robert Chambers, entre outros, Lovecraft estabeleceu um novo paradigma com sua criatividade, lançando as bases da ficção científica contemporânea. A história não conta o que poderia ter sido, apenas o que de fato foi. Há quem argumente que o autor é fruto de seu tempo, quando era necessário quebrar barreiras do conceito de medo, uma vez que as pessoas que viram os horrores da Primeira Guerra Mundial dificilmente seriam abaladas por qualquer coisa.

Para mim, a genialidade de Lovecraft é única e seria memorável independente do tempo em que tivesse vivido – refletir sobre a indiferença cósmica em um mundo no qual somos insignificantes à mercê de forças aleatórias é fronteiriço e desolador.

Imageticamente, na semana passada, o medo rodeou o mercado.

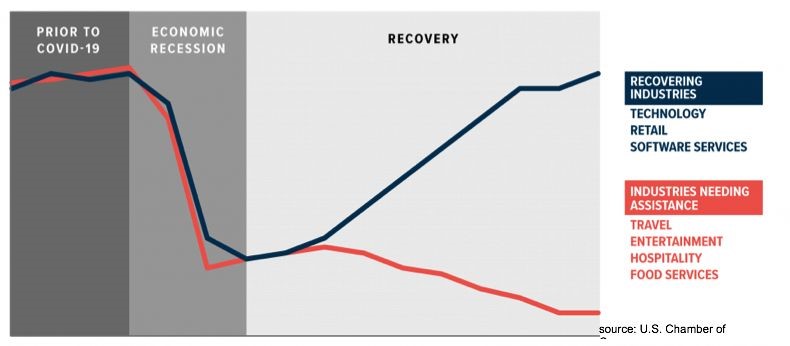

Os índices globais começaram a cair, principalmente devido à performance das empresas de tecnologia, as quais tiveram desempenho destacável nos últimos meses, tendo ganhado notável aprofundamento nos últimos dias.

Leia Também

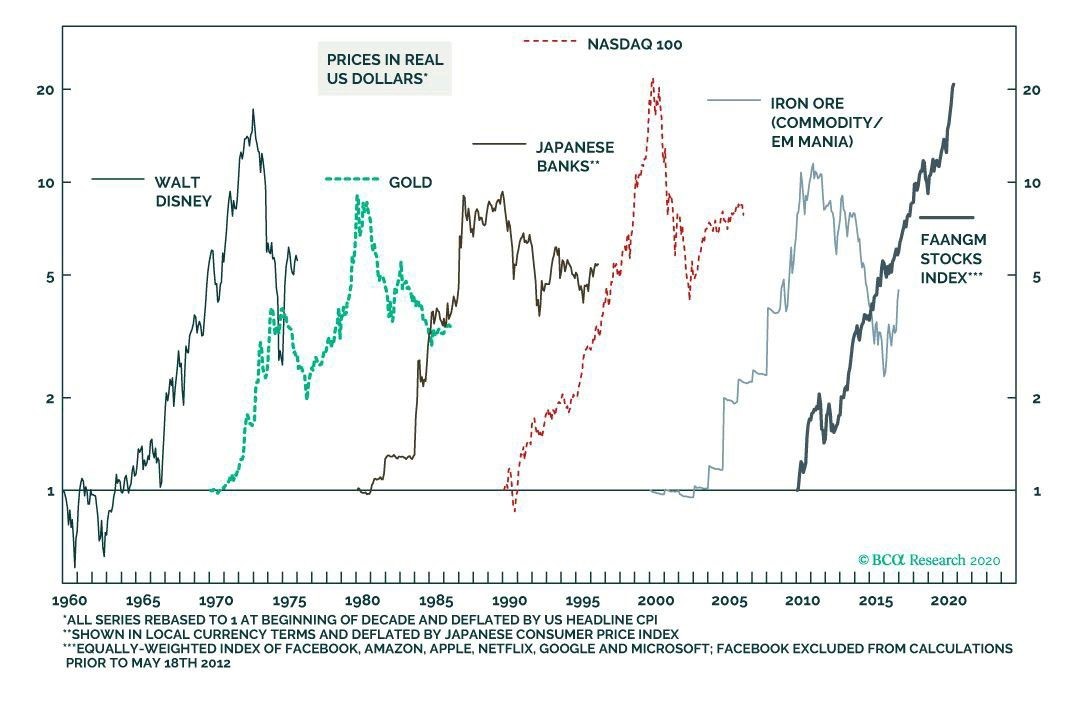

Apesar da correção, segundo o Bank of America, as FAAMG (Facebook, Apple, Amazon, Microsoft, Google) ainda estão sendo negociadas 41% acima da média móvel de 200 dias. Discute-se, contudo, se o sell-off fora responsabilidade de algum rotation setorial por parte dos agentes, que estariam avaliando exposição em outros segmentos que ficaram para trás, ou de uma salutar correção depois das subsequentes altas recentes.

Além dos fatores racionais, ainda existiriam os irracionais, relacionados com os vieses do investidor. O medo, como em Lovecraft, assume forma de euforia. Então, por mais que o ajuste tivesse sido natural, o movimento reflexivo e dialético de fundos sistemáticos, por exemplo, contribuindo com a queda simplesmente para ajustar alguma posição diante da desvalorização, teria elevado o grau de relação entre os ativos, forçando as Bolsas a caírem mais direcionalmente, de maneira uniforme. A pressão de estarmos diante de uma nova bolha, assusta o mercado, definitivamente.

Diferente dos anos 2000, entretanto, as empresas de tecnologia têm se tornado robustas, com resultados e consolidações antes inexistentes. Logo, podem até cair mais um pouco nos próximos dias, em uma continuidade da semana passada, mas as tendências estruturais de médio e longo prazo devem prevalecer sob os holofotes. O futuro é necessariamente tecnológico; por isso, é difícil não ficar construtivo.

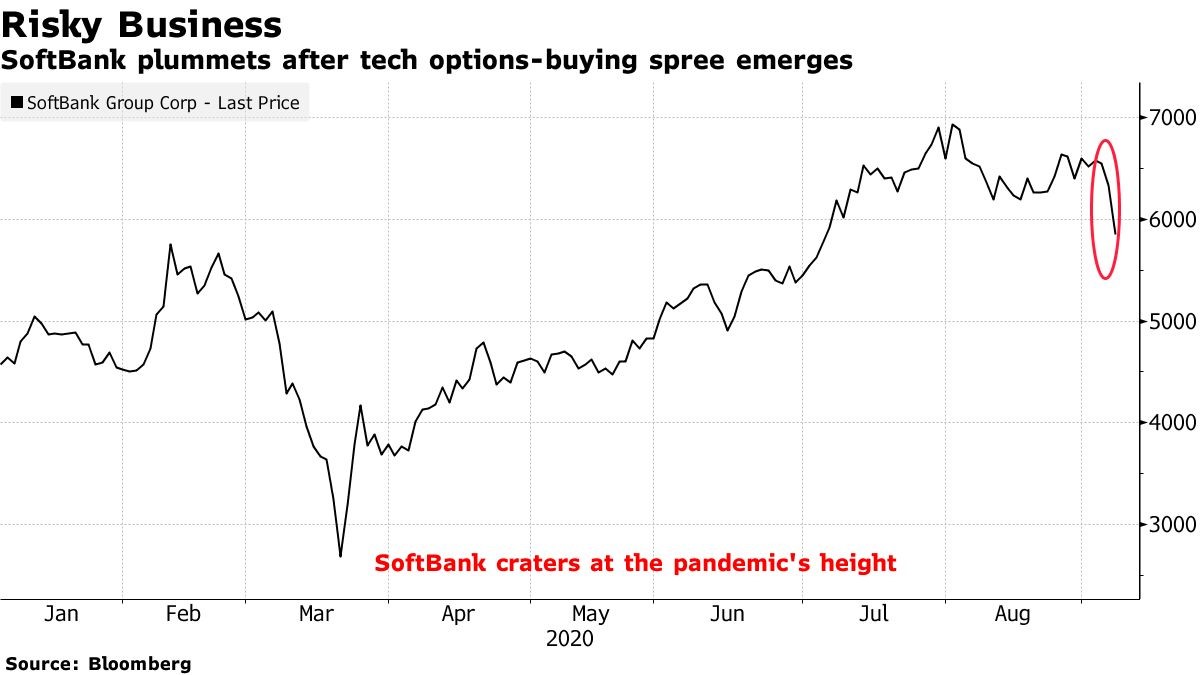

Até mesmo por conta disso, passei a procurar por outro culpado que não somente um esgotamento de alta das ações de tecnologia. Não importa muito para onde eu olhava, a resposta era a mesma: Softbank.

Para quem não sabe, se trata de uma holding japonesa, com sede em Tóquio, que detém participações em muitas empresas de tecnologia e energia, por meio de fundos como o Vision Fund, o maior fundo de venture capital focado em tecnologia do mundo, com mais de US$ 100 bilhões em capital.

Na semana passada, as ações do SoftBank caíram 8% enquanto sua estratégia recente na Nasdaq era revelada aos investidores. Ao que tudo indica, o Softbank comprou opções em cerca de US$ 50 bilhões de ações subjacentes. O movimento definitivamente dinamizou o setor de tecnologia, cujo tamanho impulsiona mercados mais amplos.

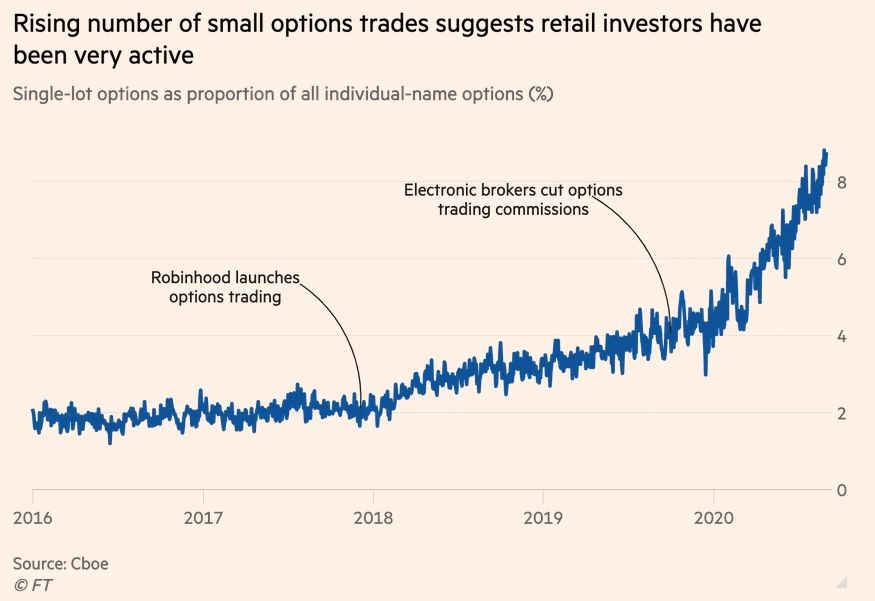

Basicamente, o que foi feito foi o seguinte:

O SoftBank comprou quase a mesma quantidade de opções de compra (calls) relacionadas às ações subjacentes que comprou anteriormente para capturar o movimento de altas de tecnologia.

Ao mesmo tempo, a instituição também vendeu opções de compra (calls também) a preços muito mais altos, o que permitiu que o SoftBank tirasse vantagem do boom de ações no curto prazo e, então, obtivesse esses benefícios descarregando sua posição com contrapartes dispostas.

As opções de compra dão o direito de comprar, enquanto as opções de venda dão o direito de vender. Os comerciantes podem explorar esses contratos de derivativos para fazer apostas direcionais em ações ou proteger suas carteiras.

Assim, a dinâmica do mercado pode ser parcialmente explicada por investimentos como o da SoftBank. A atividade de opções tem sido tão robusta que ajudou a intensificar a recuperação das ações de tecnologia e desencadear um impulso incomum nos mercados. A estratégia se chama positive gamma.

Embora a enorme aposta do Softbank em ações de tecnologia americanas tenha funcionado por enquanto, em algo como US$ 4 bilhões em lucros não realizados, uma retração no mercado poderia corroer os retornos de forma bastante acentuada, explicando a queda nas ações do Softbank.

Entendo que a recente correção tenha sido natural depois de tantas altas, mas o receio permanece. Como já tratamos aqui, a MMT e o Fed têm ajudado a manter os mercados em alta. Ou seja, não são os fundamentos que impulsionam os mercados, mas, sim, a árvore do dinheiro. No caso, devemos seguir o dinheiro, mas com responsabilidade. Dessa forma, hedges são importantes em portfólio equilibrados, como metais (ouro e prata) e moedas fortes (dólar, euro, franco suíço, iene e libra esterlina.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Outra alternativa ainda são posições em países emergentes. Na Ásia, por meio de infraestrutura e tecnologia na China, de maneira estrutural e na América Latina, com devida atenção a commodities e infraestrutura, de maneira conjuntural – atenção para o Brasil que está na mira internacional depois de ter perdido muito valor em termos dolarizados.

São pensamentos diligentes como os que apresentei aqui que o leitor poderá encontrar no Palavra do Estrategista, best-seller aqui da Empiricus sob a tutela de nosso sócio fundador e CIO, Felipe Miranda. Convido a todo a conferir o que nosso estrategista-chefe tem pensado em se tratando de suas melhores ideias de investimento.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo