Linx contesta convocação de assembleia da Totvs sobre protocolo de incorporação

Linx informa que não assinou documento com a Totvs e menciona artigo da Lei das S/A que determina que o protocolo do processo de incorporação precisa ter o aval de ambas as companhias

Quem vai ficar com a Linx? A disputa pela empresa de tecnologia para o varejo ganhou novos capítulos com a decisão da Totvs de convocar uma assembleia de acionistas para aprovar o protocolo e justificação de incorporação da companhia. A reunião foi marcada 27 de novembro.

Leia também:

- LUPA DOS FUNDOS: Um pente-fino nas melhores gestoras disponíveis nos bancos e corretoras

- Totvs não desiste e estende prazo de oferta pela Linx

- Fundadores da Linx devem ser impedidos de votar sobre oferta da Stone

Quem não gostou nada da história foi a administração da Linx. A empresa contestou o documento da Totvs e informou não ter firmado nenhum protocolo com a companhia.

Em um comunicado à CVM, a Linx menciona a Lei das S/A, que determina que o protocolo sobre as condições de um processo de incorporação precisa ser assinado por ambas as companhias.

De fato, o documento só tem validade com o aval de ambas as partes. A dúvida é se há algum impedimento para que a Totvs "adiante" o processo aprovando inicialmente o protocolo com seus próprios acionistas.

A Totvs disputa a Linx com a Stone, cuja oferta foi a escolhida pelo conselho de administração da empresa. A assembleia de acionistas que vai decidir sobre a proposta da Stone foi marcada para o dia 17 de novembro.

Caso os acionistas rejeitem a proposta, a Linx poderá conversar com a Totvs. O problema é que o acordo com a Stone prevê uma multa caso a oferta não seja aprovada pelos acionistas.

Leia Também

Histórico da briga

O conselho de administração da Linx assinou contrato de venda para Stone no dia 11 de agosto, por R$ 6,04 bilhões. O negócio, contudo, provocou forte polêmica no mercado por envolver um pagamento diferenciado aos fundadores da Linx, por meio de acordos de não-competição com a Stone.

A Totvs entrou na disputa pela Linx com uma proposta de R$ 6,1 bilhões dias depois do negócio com a Stone, com uma oferta que não prevê pagamento adicional a conselheiros da empresa.

Diante da polêmica e da proposta concorrente, a Stone aumentou o valor da oferta pela Linx para R$ 6,28 bilhões em 1º de setembro, mas manteve o acordo com os fundadores, ainda que em condições menos vantajosas em relação à oferta original.

CVM e B3

A questão sobre a oferta da Stone chegou à Comissão de Valores Mobiliários (CVM). A área técnica da autarquia determinou que os fundadores da Linx devem ser impedidos de votar na assembleia de acionistas da companhia que decidir sobre a proposta de venda. Eles recorreram da decisão ao colegiado da CVM.

Nesta semana, o acordo com a Stone sofreu um novo revés com a posição da B3 contrária à multa imposta caso os acionistas rejeitem a transação.

Petrobras (PETR4) produz pela primeira vez combustível sustentável de aviação com óleo vegetal

A estatal prevê que a produção comercial do produto deve ter início nos próximos meses

Francesa CMA conclui operação para fechar capital da Santos Brasil (STBP3), por R$ 5,23 bilhões

Com a operação, a companhia deixará o segmento Novo Mercado da B3 e terá o capital fechado

O que a Petrobras (PETR4) vai fazer com os US$ 2 bilhões que captou com venda de títulos no exterior

Com mais demanda que o esperado entre os investidores gringos, a Petrobras levantou bilhões de reais com oferta de títulos no exterior; descubra qual será o destino dos recursos

A conexão da Reag, gigante da Faria Lima investigada na Carbono Oculto, com o clube de futebol mais querido dos paulistanos

Reag fez oferta pela SAF do Juventus junto com a Contea Capital; negócio está em fase de ‘due diligence’

Dividendos e JCP: Telefônica (VIVT3) e Copasa vão distribuir mais de R$ 500 milhões em proventos; veja quem tem direito a receber

Ambas as companhias realizarão o pagamento aos acionistas na forma de juros sobre capital próprio

Méliuz (CASH3) lança nova opção de negociação para turbinar os rendimentos com bitcoin (BTC)

A plataforma de cashback anunciou em março deste ano uma mudança na estratégia de tesouraria para adquirir bitcoins como principal ativo estratégico

Nem tarifas de Trump, nem fusão entre BRF e Marfrig preocupam a JBS (JBSS32), diz CEO

Gilberto Tomazini participou do Agro Summit, do Bradesco BBI, nesta quinta-feira, e explicou por que esses dois fatores não estão entre as maiores preocupações da companhia

Braskem (BRKM5) na corda bamba: BTG diminui preço-alvo ao apontar três riscos no horizonte e um potencial alívio

Excesso de oferta global, disputas acionárias e responsabilidade em Alagoas pressionam a companhia, mas incentivos fiscais podem dar algum fôlego ao lucro

O que o investidor pode esperar da MBRF, a gigante que nasce da fusão de Marfrig (MRFG3) e BRF (BRFS3)? O Safra responde

Após o negócio ter sido aprovado sem restrições pelo Cade, as empresas informaram ao mercado que a data de fechamento será 22 de setembro

Banco Master no escanteio e fundador fora do comando: o que esperar da Oncoclínicas (ONCO3) se a reestruturação da Starboard for aceita

A ideia da Starboard é trazer fôlego às finanças apertadas da empresa de tratamentos oncológicos — mas a gestora terá uma tarefa hercúlea para conseguir a aprovação da proposta ambiciosa

Cyrela (CYRE3) sobe mais de 5% após Bradesco BBI apontar ação como favorita e mais falada entre investidores. O que ela tem que as outras não tem?

Após alta de mais de 80% em 2025, Cyrela surge entre as maiores altas do Ibovespa nesta quinta-feira (11) com a revisão do preço-alvo para R$ 40

Novo homem mais rico do mundo foi criado pelos tios e abandonou faculdade duas vezes

De infância humilde em Chicago ao trono de homem mais rico do mundo, Larry Ellison construiu um império com a Oracle e uma vida marcada por luxo e esportes

Exclusivo: Proposta de reestruturação na Oncoclínicas (ONCO3) pela gestora Starboard pode nem chegar ao conselho

Fonte afirmou ao Seu Dinheiro que proposta desconsidera movimentos recentes de reestruturação e tenta desvalorizar a empresa

Petrobras destina R$ 21 milhões a iniciativas de combate às mudanças climáticas; veja como participar

Empresas e instituições podem se inscrever até 27 de outubro com propostas voltadas à adoção de tecnologias de mitigação e adaptação nos estados de São Paulo e Rio Grande do Sul

Caixa Seguridade (CXSE3) lidera as quedas do Ibovespa desta quinta (11), após destituir CEO; veja como fica o comando da companhia

O comunicado enviado ao mercado não detalha a motivação para o conselho de administração ter realizado a mudança no alto escalão

Previ vende participação na Neoenergia (NEOE3) para a controladora espanhola Iberdrola por R$ 12 bilhões

Após a operação, a companhia espanhola passa a deter 83,8% das ações na subsidiária brasileira, com o restante dos papéis sendo negociados na B3

Um resgate à Oncoclínicas (ONCO3)? Gestora focada em empresas em crise quer liderar a reestruturação da rede de tratamentos contra o câncer

A gestora Starboard Asset revelou interesse em uma “potencial transação para reestruturação financeira” da Oncoclínicas; entenda a proposta

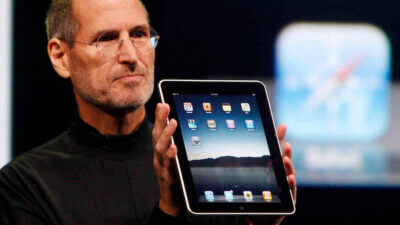

Os maiores flops do Apple Day desde a morte de Steve Jobs

Do iPhone sem entrada para fone ao polêmico carregador vendido à parte, lançamento do Apple Day têm gerado mais expectativa do que inovação real

A JBS do futuro? Small cap que entrou na bolsa com ‘barriga de aluguel’ quer passar o rodo no agro em crise

Empresa ainda pouco conhecida que assumiu o lugar da Atom na B3 vê oportunidade de crescer no mercado brasileiro em meio à fase de baixa do agronegócio

Tim (TIMS3) brilha, Vivo (VIVT3) e América Móvil nem tanto: as recomendações do Citi para as operadoras brasileiras

No geral, o banco norte-americano mantém uma visão positiva sobre os fundamentos do setor, embora recomende atenção ao valuation

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP