O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Fundo lançado há pouco mais de uma semana na rede já conta com R$ 500 milhões em patrimônio e permite que cliente invista em toda a carteira de recomendações em um único produto

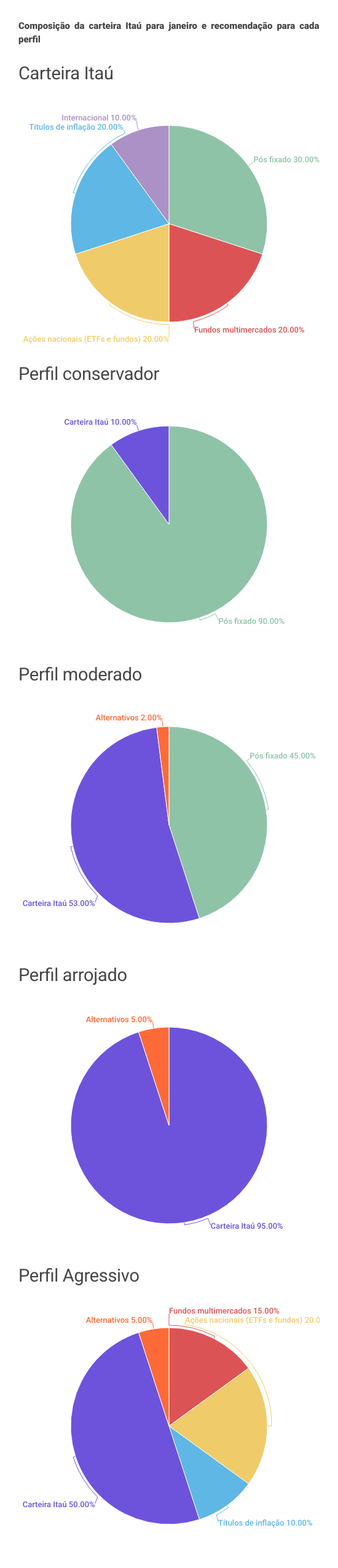

A equipe da área de investimentos e previdência do Itaú Unibanco prepara todos os meses uma carteira recomendada para diferentes perfis de risco: conservador, moderado, arrojado e agressivo. Desde a abertura da plataforma do banco para os clientes no varejo, em 2017, as indicações incluem tanto produtos da casa como de terceiros.

No papel, tudo funcionava muito bem, inclusive a rentabilidade proporcionada pelas indicações. Em 2019, um investidor com perfil arrojado que tivesse seguido à risca as sugestões teria um retorno (líquido de taxas) de 14,88% – equivalente a 250% do CDI.

O problema é que poucos clientes conseguiam acompanhar de fato as posições. “Tínhamos um portfólio bom, mas que não estava na carteira do cliente”, me disse Victor Vietti, superintendente do Itaú responsável pelas recomendações de investimento.

As dificuldades eram basicamente duas: o tempo que se passava entre a data da indicação e aquela em que o cliente fazia o investimento e o número de operações necessárias para reproduzir a carteira – que conta com uma média de 15 ativos.

Foi para resolver esse problema que o banco decidiu empacotar esse serviço dentro de um fundo. O primeiro produto da família segue as recomendações feitas pelo banco para os investidores de perfil arrojado. O mesmo pode acontecer para os outros perfis, caso haja demanda.

Além de permitir a compra de toda a carteira "com um clique" sem precisar se preocupar em mudar as posições mês a mês, o fundo ainda traz agilidade para a equipe do banco fazer a mudanças rápidas na alocação quando encontrar alguma oportunidade de mercado.

Leia Também

A oferta de soluções para comprar carteiras recomendadas "com um clique" é uma tendência de mercado. A Empiricus Research, empresa irmã do Seu Dinheiro que tem cerca de 350 mil assinantes, fechou recentemente uma parceria com a gestora Vitreo para oferecer fundos que replicam suas carteiras recomendadas.

Quem também oferece um modelo de investimento em carteiras é a Pi, plataforma de investimentos criada no ano passado pelo Santander.

O Itaú também oferecia um fundo do tipo, mas restrito aos clientes do segmento de grandes fortunas (private banking). Vietti fez carreira no banco e trabalhava no escritório do private em Miami antes de se juntar ao time de produtos de investimento.

Lançado há pouco mais de uma semana, o Carteira Itaú de Investimentos já conta com R$ 500 milhões em patrimônio. O novo produto está disponível para toda a rede.

“Se sentasse um cliente com R$ 10 milhões na minha frente e me pedisse para montar uma carteira, ela seria muito parecida com essa que estamos oferecendo a partir de R$ 1,00”, disse Vietti.

Para fazer o trabalho de alocação da carteira sugerida, o banco cobra uma taxa de administração de 0,9% ao ano (máxima de 1,5%), sem taxa de performance.

O histórico do fundo ainda é curto, mas as recomendações feitas pelo banco miram uma rentabilidade da ordem de 200% do CDI neste ano, segundo Vietti.

Em janeiro, a recomendação do Itaú para seus clientes com perfil de risco arrojado inclui 20% do portfólio em bolsa – sendo 10% via ETFs (fundo de índice) e 10% em fundos de ações. Outros 20% estão em fundos multimercados de gestoras como Adam, Kapitalo e SPX.

A carteira também tem uma posição de 20% em títulos atrelados à inflação, sendo 10% em papéis de curto prazo. Uma novidade interessante para os clientes da rede do banco é a alocação de 10% do portfólio no mercado internacional.

“O investimento no exterior reduz a correlação da carteira, o que ajuda a ampliar o retorno e ainda proteger a carteira em momentos de estresse no mercado”, disse Martin Iglesias, especialista em investimentos do Itaú. Outra parcela de proteção vem da exposição de 30% da carteira a papéis pós-fixados – atrelados à Selic.

O lançamento do fundo que segue a carteira recomendada faz parte da estratégia do Itaú de reforçar a grade de produtos na competição com as plataformas de investimento que surgiram nos últimos anos.

O maior banco privado brasileiro é dono de quase metade do capital da XP Investimentos desde 2017. Mas para a equipe da instituição que cuida dos produtos e das recomendações de investimento, o desafio de fazer frente à concorrência e manter o dinheiro dos clientes dentro de casa continua.

Para ganhar agilidade, os profissionais responsáveis por acompanhar o mercado e traçar as recomendações de investimentos trabalham hoje junto com o time de tecnologia responsável por incluir as novidades nos canais do banco – rede de agências, internet e celular.

A Carteira Itaú foi desenhada para aquele cliente que não tem tempo ou não deseja acompanhar o dia a dia do mercado, mas não só. "Um investidor mais sofisticado pode usar a carteira como alocação principal e compor seu portfólio com outros produtos", afirmou Vietti.

A indicação do Itaú, inclusive, é que o investidor com perfil arrojado destine 5% dos recursos a produtos alternativos, como fundos imobiliários. "Não faz sentido incluir na carteira porque o rendimento conta com isenção de imposto de renda no investimento direto."

Por outro lado, a carteira não é indicada para compor a chamada reserva de emergência, ou seja, aquele dinheiro que você pode precisar a qualquer momento. Além da maior volatilidade, que pode trazer resultados negativos no curto prazo, o fundo possui prazo de carência de 10 dias para o investidor que pedir o resgate.

Segundo a agência de notícias, a Shell ainda pretende prosseguir com a injeção de capital e apoiar a Raízen nas discussões contínuas com bancos e credores

Segundo o GPA, a reestruturação das dívidas não tem relação com as operações do dia a dia de sua rede de supermercados, ou ainda suas relações com fornecedores, clientes ou parceiros.

Proposta busca elevar o valor individual das ações para acima de R$ 1 e encerrar negociações em lotes de 1 milhão de papéis após a reestruturação financeira da companhia

Captação ficou abaixo do potencial estimado pelo Pine; controlador absorveu fatia relevante da oferta

Com apoio do iFood e da Embraer, a startup Speedbird Aero se prepara para expandir as operações e chegar na maior metrópole do país

Após reestruturação e mudança de fase, empresa lidera ranking de recomendações de 10 corretoras; veja quem aposta no papel e por quê

Com a nova resolução, o BC atende a um pleito do setor e permite que os bancos utilizem esse capital para financiar o FGC sem sacrificar o próprio caixa operacional

Holding, assets e principais fundos do grupo retornaram com bloqueio zerado; recursos identificados somam R$ 360 mil e foram classificados como insuficientes

Agência corta notas de papéis emitidos por securitizadora que tem a rede de oncologia como devedora; entenda o rebaixamento

Com 25% da energia descontratada até 2028, elétrica pode capturar preços mais altos e ampliar crescimento

Com licença do Ibama em mãos, petroleira conclui última etapa regulatória para iniciar produção no campo da Bacia de Campos; mercado agora volta os olhos para o impacto na geração de caixa e no potencial pagamento de dividendos

A Raízen, maior produtora global de açúcar e etanol de cana, está em dificuldades financeiras e precisa de uma injeção de capital de seus sócios para se manter de pé, avaliam especialistas

A operação envolve a aquisição pela holding dos irmãos Joesley e Wesley Batista de 90% das ações do capital social da Logás, que leva combustível a locais sem acesso a gasodutos

Venda da subsidiária marca reavaliação estratégica: empresa abre mão de negócio bilionário em receita para fortalecer caixa, reduzir despesas financeiras e elevar o retorno sobre o capital

Em fato relevante divulgado hoje (3), a companhia disse que os requisitos para a transação não foram cumpridos, em especial a assinatura do compromisso de voto entre a GPT e a gestora Trígono Capital, que tem 15,3% do capital da empresa.

O economista Adriano Pires, sócio fundador do CBIE (Centro Brasileiro de Infraestrutura), explica o que esperar da Petrobras em meio à alta dos preços do petróleo

Varejista tenta congelar a venda da participação de 22,5% do Casino enquanto discute na arbitragem quem deve pagar passivo tributário de R$ 2,5 bilhões; em paralelo, Fitch corta rating para faixa de alto risco

Parte dos recursos vai para o caixa da companhia, enquanto acionistas aproveitam a janela para vender participação; veja os destaques da oferta

Temporada do 4T25 deve reforçar a força das construtoras de baixa renda, enquanto empresas como Eztec e Tenda ainda enfrentam desafios específicos

Metade da carne de frango consumida nos mercados halal do Oriente Médio é importada, principalmente do Brasil; entenda os efeitos do conflito na região para a exportadora brasileira