O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ciência da tomada de decisão não é tão simples como os modelos matemáticos podem dar a entender; decisão deve ser tomada diante de um todo, não com base em uma oportunidade pontual

A ciência da tomada de decisão talvez seja um dos campos comportamentais mais estudados na atualidade. Isso porque você acaba desaguando em inúmeras áreas do conhecimento, com consequentes disparidade de abordagens e aplicações.

A dinâmica ganha contorno matemática e, por outras vezes, mais abstratos, se firmando juntos a sociologia ou até mesmo antropologia. Na economia e nas finanças, por exemplo, toda a problemática de matemática na ciência para auxiliar na tomada de decisão de agentes angariou para os financistas e os economistas o apelido de “physics envy” (ou, em português, os invejosos da física).

Mais recentemente no Brasil, paralelamente ao processo de financeirização profundo e da crescente popularidade de personalidade e empresas relacionadas com o tema finanças e investimentos, a discussão acabou ganhando contornos de superficialidade. Tal movimento não deveria se justificar, uma vez que a ciência da tomada de decisões no meio acima destacada deixou de ser simples há muito, se sofisticando cada vez mais pela mais diferentes.

Contudo, talvez até mesmo pela falta de carinho epistemológico com qual o mercado brasileiro lida com sua própria metodologia no mundo das finanças, muitas vezes os próprios ditos especialistas, cegos de certo modo pelo próprio ego, passam a distorcer o real entendimento da tomada de decisão.

A vida real, por mais que nos esforcemos muito, não é tão simples como os modelos matemáticos gostariam de nos apresentar. Muito pelo contrário, por sinal. A realidade não pode ser modelada absolutamente. Ferramental exato deve ser sim utilizado e sempre será bem-vindo, mas nunca tido como absoluto.

Isso porque a realidade não é linear e o que pode parecer simples acaba sendo suplantada pela complexidade. Nossa tentativa de formação exata, então, vai para o saco.

Leia Também

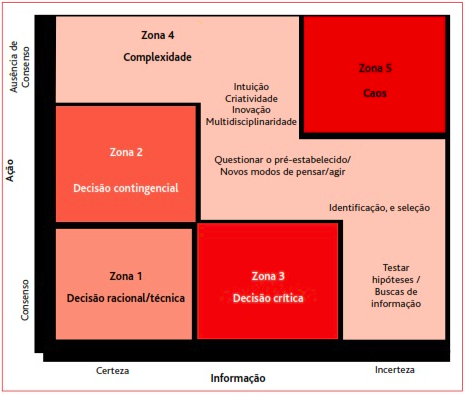

Talvez quem consiga melhor explicar uma matriz coesa para a tomada de decisão em ambientes eminentemente complexos tenha sido o economista africano Ralph Stacey. Em sua matriz, a conhecida Matriz de Stacey, podemos verificar a descrição de dois eixos para nos identificar em diferentes campos da tomada de decisão.

O eixo x no gráfico refere-se ao nível da certeza resultante de um evento específico. Não trata de previsões ou profecias futuras, mas de avaliar uma situação probabilística. O eixo y, por outro lado, não lida com probabilidade futura, mas com o acordo organizacional em torno dos valores do presente.

Assim, para o eixo x, quanto mais familiar for um tipo de evento passado, mais fácil será avaliar o que vai acontecer. Um "cisne negro” (algo que nunca encontramos antes), por exemplo, será mais difícil avaliar os próximos passos a serem tomados. No eixo y, por sua vez, quanto mais amplo o consenso, mais fácil é para a sociedade tomar decisões, mesmo que impliquem um preço alto.

Podemos nos encontrar, enquanto tratarmos de ativos financeiros, na tomada de decisão na Zona 4, a da complexidade. Em um universo de mercado informacionalmente eficiente, com ampla democratização do acesso à informação. Não é porque não vemos solução que ela não existe. Os ativos financeiros podem não obedecer a uma racional de acordo com a hipótese de ergodicidade, mas estão sujeitos à atuação humana quantificável, a qual por sua vez for formalizada.

O que quero dizer com isso é que a abordagem correta diante dessa dinâmica que flerta com o caso reside justamente em uma humildade epistemológica. Nassim Taleb resumiu bem a questão com o dilema: “como viver em um mundo em que não entendemos?”

Aliás, curiosamente, a resposta reside justamente na proposta dessa coluna, na suposta caça de assimetrias. É um jogo retórico, obviamente. Para Taleb, poderíamos ter uma solução para o problema na estratégia criada, o “Barbell Strategy”. Em linhas gerais, a proposta se sustenta em exposição a pouco risco com muito dinheiro e a muito risco com pouco dinheiro, sendo que a posta super arriscada deveria ser também extremamente diversificada. Assim, a ideia residiria em várias posições arriscadas tanto errado, mas uma dando incrivelmente certo — tão certo que compensaria todas as outras perdas.

Em meu entendimento, essa proposta de caça às assimetrias é boa, mas levando em consideração o ambiente complexo para a tomada de decisão de Stacey, ainda me parece uma solução subótima. Um aproximadamente estaria na proposta do smart beta, isto é, se apropriar de prêmio de risco de mercado em diferentes classes de ativos. Para bem entender, as proposições são complementares. São ideias holística de portfólio.

Assim, a decisão no mundo das finanças passa a ser tomada diante de um todo, não mais essa ou aquela oportunidade pontual. A abordagem é muito importante para a sofisticação de patrimônio, inegavelmente.

Para sorte do leitor, os dois maiores especialistas no assunto, aqueles que me ensinaram a metodologia que brevemente expliquei acima, estão oferecendo um programa de acompanhamento de investimento na Empiricus. Os dois sócios fundadores da casa, Felipe Miranda e Rodolfo Amstalden, ofereceram mais um vez (e talvez pela última vez), o Masterplan da maior casa de análise de investimentos do Brasil.

Para os mais interessados, ainda dá tempo de entrar. Basta clicar aqui e experimentar. Na Empiricus, por conta da natureza purista na essência da casa, levamos muito a sério o equilíbrio de uma carteira consistente, justamente o que falta para o mercado brasileiro amadurecer nesse ramo.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo