O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Se você tem alguma dúvida de que a política pode interferir pesadamente nas ações, esse episódio deixa clara a relação promíscua entre elas.

Hoje eu vou contar para você o trade da minha vida. Já adianto que, como um bom pescador nascido em Piracicaba (SP), talvez eu incremente um pouco de suspense aqui, insira um drama ali. Mas o tamanho do peixe (400% de lucro em menos de um dia) é verdadeiro e deixa muito claro como política e lucros caminham de mãos dadas no mercado financeiro.

Era 23 de maio de 2018 e já passara das quatro da tarde. Aqueles eram dias muito agitados para a nossa Bolsa.

Por esse motivo, o Danilo, meu braço direito na Empiricus, começou a deixar o celular em cima da mesa para acompanhar as últimas notícias do mercado.

Por volta das 16h30, quando o pregão já se aproximava do gongo final, o smartphone vibrou e não pude deixar de notar a sua cara de espanto.

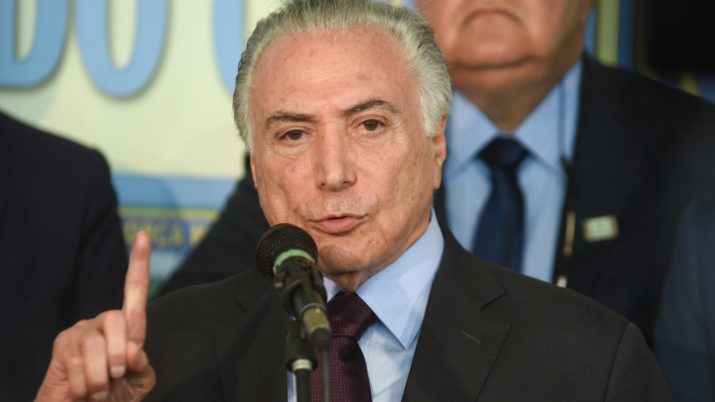

"Ruy, recebi uma notícia aqui. Parece que o Pedro Parente e o Michel Temer vão se reunir hoje à noite. Muito estranho, você não acha?".

Caso você não se lembre, em maio de 2018 estávamos no meio da greve dos caminhoneiros. Os, então, presidentes da Petrobras e da República estavam sob os holofotes do país inteiro e tinham sido eleitos pelo povo como os grandes responsáveis por aquela crise.

Leia Também

Faltando apenas alguns minutos para às 17h, horário marcado para o encerramento das operações, corremos contra o relógio para conseguir enviar a tempo para todos os assinantes que me acompanham na série Flash Trader um alerta de compra de puts de Petrobras (puts são opções que se valorizam com a queda das ações).

Se não conseguíssemos comprar a opção até o fechamento do mercado, teríamos de esperar até o dia seguinte e provavelmente seria tarde demais.

No fim, conseguimos, e seríamos muito bem recompensados por isso.

Durante muitos anos a Petrobras foi alvo não só de corrupção intensa, mas também de práticas populistas nefastas que obrigavam a companhia a manter o preço da gasolina e do diesel inalterados mesmo quando o petróleo subia.

Isso quer dizer que durante anos a empresa comprava derivados por valores mais altos do que poderia vender, o que levou a companhia a uma dívida de quase R$ 500 bilhões, seu balanço à beira de um colapso e os investidores a vender alucinadamente as ações – que chegaram a custar R$ 4,50 um pouco antes do impeachment de Dilma Rousseff.

Fonte: Google

A entrada de Pedro Parente na companhia significou mais do que uma mudança de CEO. Era uma virada, uma retomada da racionalidade e da governança. Com uma política de precificação clara, uma limpeza ética no quadro da companhia e o foco em enxugar os enormes gastos que só uma estatal – às custas do dinheiro do contribuinte, é claro – consegue arcar, a Petrobras estava de volta aos trilhos.

Suas ações já se aproximavam dos R$ 30 quando surgiu a tal "reunião de emergência".

Com a popularidade do Presidente da República indo embora pelo ralo e a política de preços da Petrobras contribuindo para aumentar a insatisfação, uma interferência política na companhia parecia provável demais para ficarmos de braços cruzados.

Na manhã do dia seguinte (24 de maio) os jornais do país inteiro estampariam em suas capas que a Petrobras reduziria em 10% o preço do diesel.

Para os investidores, que estavam finalmente acreditando que a estatal não apenas tinha jeito como estava no caminho certo, aquela era uma enorme sensação de "déjà vu" – de que a liberdade da companhia tinha ficado para trás e que novos rombos bilionários estavam a caminho.

O que se viu na abertura do mercado foi uma pressão vendedora intensa dos papéis, que chegaram a cair 15% e provocaram uma valorização de 400% da put de PETR4 comprada na véspera pelos assinantes do Flash Trader.

Obviamente, quem só conseguiu entrar no dia seguinte perdeu um baita lucro.

Uma pequena vantagem em termos de tempo se transformou em uma enorme vantagem em termos de rentabilidade.

Se você tem alguma dúvida de que a política pode interferir pesadamente nas ações, esse episódio deixa clara a relação promíscua entre elas.

Recentemente tivemos um outro exemplo importante de como a política interfere nos mercados: o andamento da discussão sobre o Marco Regulatório do saneamento nas últimas semanas ajudou a empurrar as ações do setor (Sabesp, Sanepar e Copasa).

Caso tenha "perdido" o movimento, saiba que ainda há oportunidades interessantes de longo prazo para os investidores mais pacientes. Eu digo isso porque o saneamento no Brasil é uma vergonha de tão atrasado. Sob uma regulação mais clara, capaz de premiar companhias que investem com responsabilidade, devemos ter um longo caminho de investimentos, criação de valor para os acionistas do setor e melhoria na vida da nossa população.

De qualquer maneira, apesar de ser importante entender que a relação entre mercado e política existe, só isso não basta. É preciso ter os insights certos e na velocidade adequada, pois já vimos que poucos minutos de desvantagem podem se transformar em uma enorme perda em termos de rentabilidade.

E saiba que isso não acontece só aqui no Brasil. David Rubenstein, bilionário e criador do fundo Carlyle, já disse que uma das vantagens do seu grupo sobre a concorrência nova iorquina é que ele está sediado em Washington D. C, muito mais próximo dos acontecimentos políticos dos Estados Unidos.

Exatamente com esse objetivo é que a Empiricus se juntou à Arko Advice, a maior especialista em análise política do país: criar um sistema que traga insights políticos em primeira mão e as melhores indicações de investimento para surfar os acontecimentos mais importantes de Brasília.

A Arko ficará responsável pela análise política enquanto a Empiricus se encarregará de encontrar os ativos perfeitos para aproveitar cada uma dessas oportunidades.

Se quiser conhecer esse lançamento, o Arko System, deixo aqui o convite.

Um grande abraço e até a próxima sexta-feira!

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro