O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Talvez você imagine que, a partir dos dados dos PMIs (atividades manufatureiras) ontem, esteja um tanto consolidada a ideia de uma recuperação em V das economias

“Minha mãe sempre dizia que morrer faz parte da vida. Eu queria que não fizesse. O pequeno Forrest… ele vai indo bem, sim. Vai começar a escola de novo. Faço o seu café da manhã, almoço e janta, todo dia. Faço ele pentear o cabelo e escovar o dente todo dia. Tô ensinando ele a jogar pingue-pongue. Ele é muito bom. A gente pesca muito. E toda noite a gente lê um livro. Ele é tão inteligente, Jenny. Você teria orgulho dele. Eu tenho. Ele te escreveu uma carta e disse pra eu não ler. Eu não posso ler, então vou deixar ela aqui pra você. Jenny, eu não sei se minha mãe estava certa, ou se era o tenente Dan. Eu não sei se cada um tem um destino, ou se a gente só fica flutuando por acaso, na brisa, mas eu acho que talvez é os dois. Os dois acontecem ao mesmo tempo. Sinto saudades, Jenny. Se precisar de alguma coisa, eu estou por perto.”

Forrest Gump foi um de meus heróis da infância. Ontem, eu o apresentei ao João Pedro, que também gostou bastante dele. Como sempre, chorei copiosamente. E já posso imaginar a Maria se apaixonando por ele também. Aguardo ansioso por isso.

Eu fico pensando… sabe… talvez você imagine que, a partir dos dados dos PMIs (atividades manufatureiras) ontem, esteja um tanto consolidada a ideia de uma recuperação em V das economias. Afinal, o indicador reforça outras referências chinesas recentes na mesma direção, assim como o último Relatório de Emprego e as vendas ao varejo nos EUA. Ou talvez você considere que, diante do aumento dos casos de coronavírus e do retorno da guerra comercial, enfrentaremos uma recuperação em forma de W.

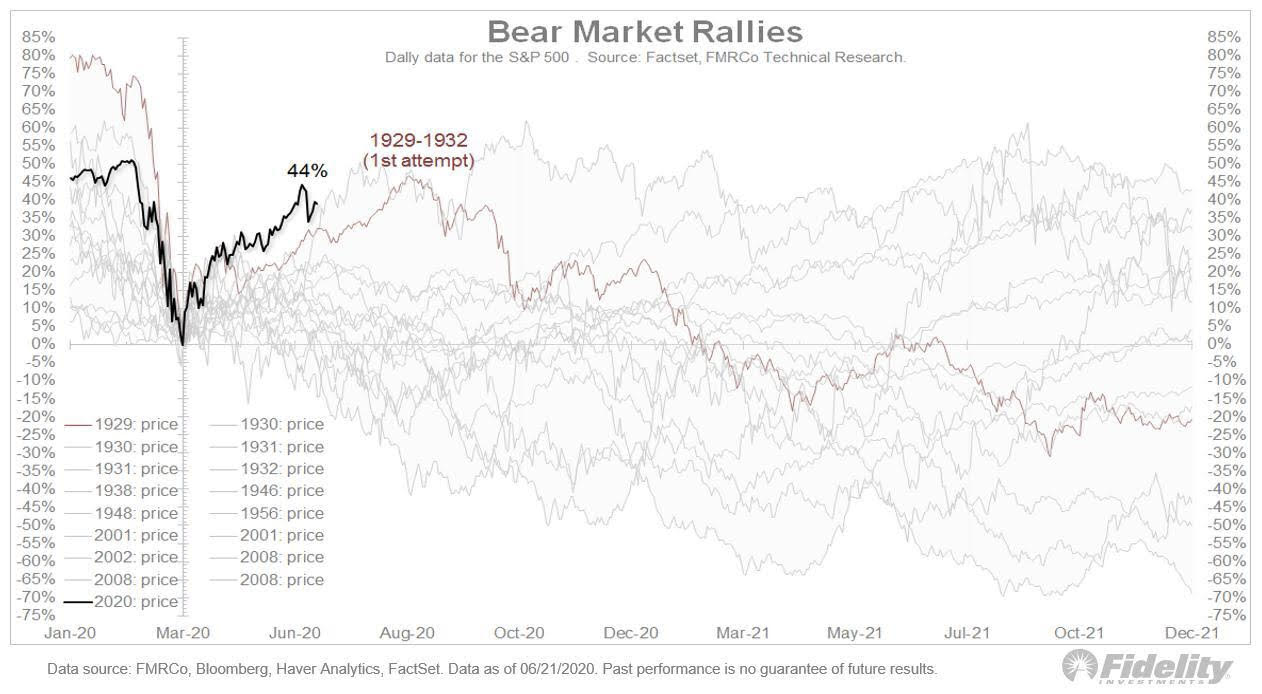

Talvez você tenha lido a turma do Fidelity comparando a recuperação dos mercados desde as mínimas de março e identificando uma intensidade que os faz acreditar que um novo grande bull market está a caminho. Para não ser assim, comparando a outros bear markets na história, haveríamos de estar em meio a um processo semelhante àquele da década de 1930, da Grande Depressão. Ou talvez você tenha lido o Ray Dalio e concorde com ele, identificando uma grande mudança de paradigma que nos leve a uma década perdida em ações, justamente em linha com o observado pós-crise de 1929. A globalização teria sido a grande propulsora das margens corporativas nos últimos anos. Agora, enfrentaríamos um retrocesso no livre comércio e nas cadeias de suprimento globais, afetando as margens e os lucros. Seria justamente 1930 revisitado.

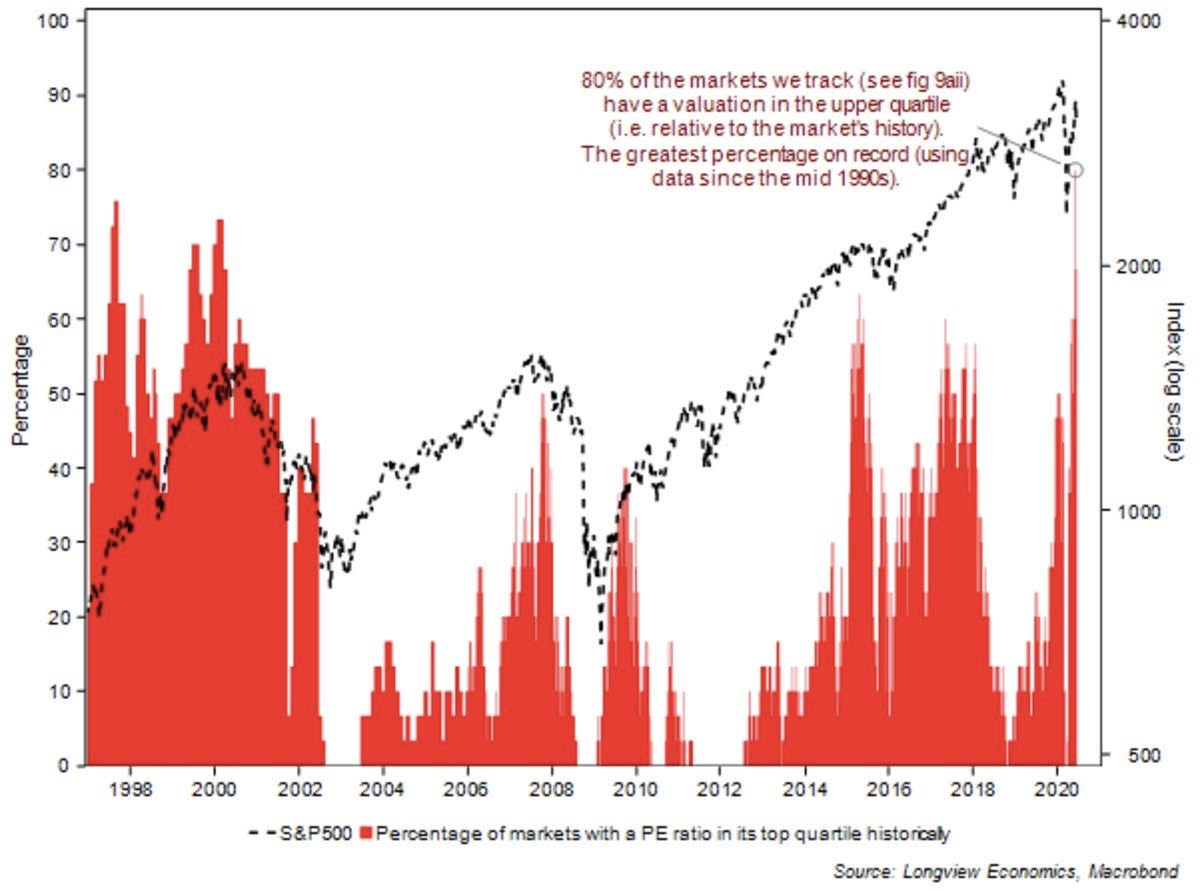

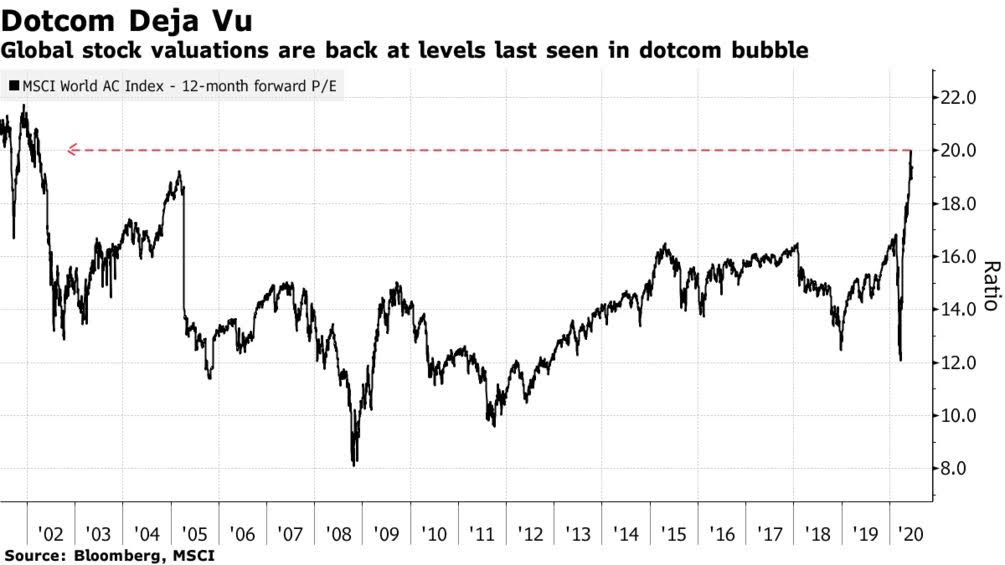

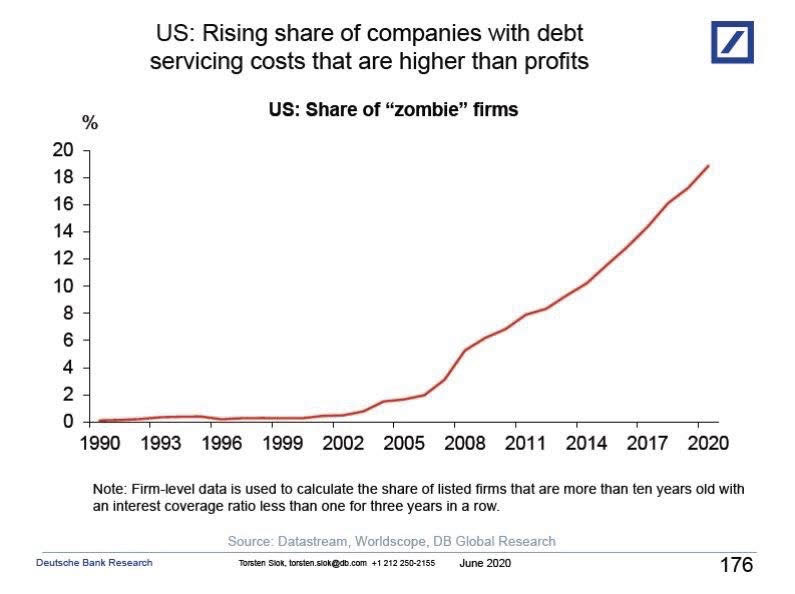

Talvez você ache que, com a economia se recuperando e a ampla liquidez global, as Bolsas necessariamente vão subir. Se o Fed falou que não há limite para suas compras, não dá para vencer, porque o BC dos EUA impede a queda. Então, se não é para vender, é para comprar. Você gosta do ditado “never fight the Fed” (nunca enfrente o Fed). Comprar ações, para você, é um “win/win situation”. Ou as Bolsas sobem porque as economias se recuperam; ou elas sobem porque as economias não se recuperam, mas o Fed compra tudo. Talvez, por outro lado, você entenda que os valuations estão esticados demais, com uma dicotomia muito grande entre a economia real (os lucros das empresas) e os preços das ações. Cedo ou tarde, os ativos financeiros vão precisar conversar com a realidade material. O nível de intervenção do Fed seria, no final do dia, apenas uma demonstração do quanto as economias (e os mercados) estão doentes e precisando de cuidados. Como consequência, alimentaríamos o risco moral, permitiríamos a existência de uma enormidade de empresas zumbis e destruiríamos a produtividade da economia. Você gosta do ditado de que capitalismo sem falência é como catolicismo sem inferno: não funciona.

Talvez você ache que devemos comprar ativos de risco com grande peso, pois ficamos muito defasados frente aos países desenvolvidos e mesmo a outros emergentes. Se lá fora as Bolsas apagam as perdas no ano e se aproximam de suas máximas históricas, aqui também deveria seguir pelo mesmo caminho. Ou talvez você contemple a hipótese de certo merecimento em nossa posição de lanterna. Você imagina que a recuperação dos países desenvolvidos frente à pandemia será muito mais rápida do que aquela dos emergentes, porque só o primeiro grupo pode expandir infinitamente o balanço de seus bancos centrais e realizar uma política fiscal mais expansionista. Além disso, mesmo na comparação com emergentes, temos uma relação dívida/PIB muito pior, uma pandemia em fase mais delicada e um cenário político turbulento. Vivendo ainda na primeira onda da Covid-19, a reabertura das economias seria mais difícil. E sem reabertura adequada das economias, não há lucros crescendo. Logo, improvável ver as Bolsas subindo.

Leia Também

Talvez você goste do governo Bolsonaro, vendo uma limpeza ética e moral frente às mazelas das gestões anteriores, marcadas por muita corrupção, acordos pouco republicanos e o eufemismo “presidencialismo de coalização”. Você entende o acordo com o Centrão como uma atitude necessária para se recuperar a imperiosa plataforma de reformas. Você gosta do ministro Paulo Guedes — aliás, da equipe econômica como um todo. Você se identifica com a agenda liberal e/ou com a área ideológica. Ou talvez você não mantenha mais tanta esperança no encaminhamento das reformas fiscalistas e liberais, estando mais cético agora. Ficou desapontado com a aliança com o Centrão e vê com preocupação a trajetória fiscal brasileira.

Talvez você ache que seja o caso de vender dólares, porque está muito barato qualquer produto ou serviço brasileiro na comparação com o que você pagaria no exterior. Aquela velha história de um Big Mac em São Paulo ou em Nova York, ou um corte de cabelo no Rio de Janeiro e em Paris. Além disso, você é a mesma pessoa que acha nossos mercados muito defasados frente aos internacionais. Está otimista com a recuperação global e vê uma perda de valor da moeda norte-americana frente às divisas emergentes. O Brasil, inexoravelmente, abocanharia parte da enorme liquidez global. Ou talvez você pense que o real não é mais uma moeda de carry nem de crescimento. Com os problemas idiossincráticos brasileiros, seria difícil imaginar uma boa performance de nossa moeda. Além disso, os riscos à economia global são muito grandes, sendo o protecionismo e uma potencial segunda onda de Covid apenas dois exemplos mais elementares. Para completar, os EUA ainda são a economia mais dinâmica entre as desenvolvidas, e os emergentes não conseguem dar a mesma resposta fiscal e monetária. O dólar vai continuar forte.

Talvez você considere o juro real longo no Brasil muito atrativo, em especial se comparado aos juros curtos e ao ambiente global de juro negativo. Talvez você não queira nem pensar nessa hipótese — “juro longo no Brasil? Com essa dinâmica de dívida?”

Talvez você compre ações de bancos brasileiros, muito baratas e ainda com algumas barreiras à entrada relevantes, sob chances de pegar um novo ciclo de crédito brasileiro em 2021. Talvez você goste das fintechs e da agenda pró-competição bancária tocada por Roberto Campos, dando sequência ao programa já iniciado pelo Ilan.

Talvez você pense que os nomes de ações value ficaram muito descontadas frente àquelas de growth. Talvez você ache que a distância do growth frente ao value só vai aumentar, porque o mundo vai premiar tecnologia, winner takes all, exponencialidade e disrupção.

Talvez você ache investimentos uma ciência exata. Talvez você reconheça haver muita arte no processo.

Talvez você perceba um momento de muita incerteza no ar. Talvez você apenas se dê conta de que sempre há muita incerteza no ar. Agora, apenas está mais fácil de perceber isso.

Talvez você queira correr para a primeira oportunidade de investimento rentável que aparecer.

Talvez você saiba que isso é muito arriscado e que a grande oportunidade de investimento num momento como este só vai se revelar depois, quando tudo ficará óbvio. Em sendo o caso, seria melhor uma caminhada mais lenta, mas segura.

Talvez você tenha um pensamento científico mais apurado e perceba que o erro tipo 1 é diferente do tipo 2. Comprar uma ação e ela cair causa efeitos bem diferentes do que não comprar uma ação e ela subir. Talvez você nem queira saber dessas coisas e só esteja a fim de ganhar dinheiro, sem pensar muito.

Talvez você julgue as coisas pelo resultado. Talvez você pondere que atingir um mesmo resultado com muito menos risco é melhor.

Talvez você perceba que aquilo que a gente não sabe é muito maior do que aquilo que a gente sabe.

Talvez você já tenha se dado conta de que as coisas não são fáceis.

Talvez você já esteja de saco cheio dessa história.

Talvez você goste da mãe do Forrest Gump: “A vida é como uma caixa de bombons. Você nunca sabe o que vai encontrar lá dentro”.

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar