O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Enquanto aqui o mercado clama por responsabilidade fiscal e austeridade, lá fora os investidores estão sedentos por mais e mais esteróides

O cinema nacional é dotado de alguns episódios icônicos… “Limite", de Mário Peixoto, “Tropa de Elite”, de José Padilha, "Deus e Diabo na Terra do Sol” e “Terra em Transe”, ambos de Glauber Rocha… Ou ainda, em um sentido mais para a comédia, “O Auto da Compadecida” e “Lisbela e o Prisioneiro", os dois de Guel Arraes.

Deste último, especificamente, peguei emprestada a frase que sustentou o título de nosso encontro de hoje. Lembrar do passado é sofrer duas vezes…

Ontem, curiosamente, sofremos uma segunda vez quando a atual equipe econômica ressuscitou um pouco da criatividade fiscal de Arno Augustin.

Dessa vez, o bode expiatório foi o financiamento do Renda Cidadã. Em linhas gerais, Guedes colocou na mesa o uso dos recursos de precatórios e do Fundeb para bancar o programa, os quais se somariam às verbas do Bolsa Família.

Contudo, a utilização de 5% do Fundo de Educação foi considerada uma forma de pedalada fiscal, enquanto a restrição dos recursos destinados ao pagamento de precatórios foi entendida como uma forma de calote (limite de 2% das receitas correntes líquidas para pagar precatórios, agregando o restante ao montante previsto para o Bolsa Família).

Foi o suficiente para o mercado questionar o alinhamento de Guedes para com o regime fiscal e sua suposta agenda liberal. Consequentemente, o Ibovespa perdeu os 95 mil pontos, fechando segunda-feira abaixo da marca. Em dólares, a Bolsa brasileira já cai mais de 40%.

Leia Também

Curioso ver como enquanto aqui o mercado clama por responsabilidade fiscal e austeridade por parte do governo, lá fora os investidores estão sedentos por mais e mais esteróides. Tal fator transforma a quente dinâmica das eleições americanas em um ponto-chave para a formação de expectativas dos agentes.

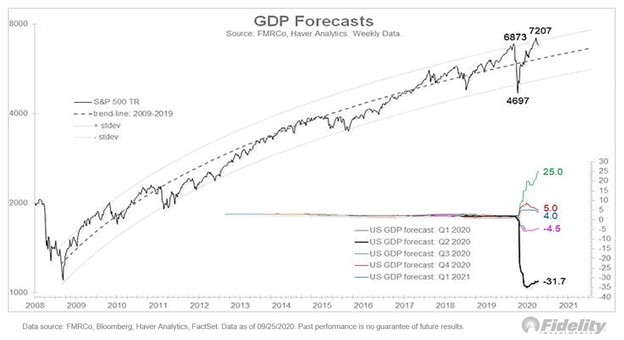

Basicamente, se o projeto de estímulos de US$ 2,4 trilhões não for aprovado antes da eleição, o mesmo pode não ser votado até janeiro. Isso, combinado com o aumento de casos de Covid na Europa e em outros lugares ao redor do mundo, pode levar às temidas expectativas de crescimento mais baixas em um momento em que o mercado já está pressionado.

Há quem diga ainda que não há mais chance de estímulo antes da eleição agora que Barrett foi indicada por Trump para a cadeira vaga na Suprema Corte.

Ruim para o dólar no curto prazo?

Talvez, tanto que o DXY caiu ontem.

Mas, ainda assim, a fragilidade idiossincrática nacional parece mais forte do que a fraqueza da moeda americana no âmbito global.

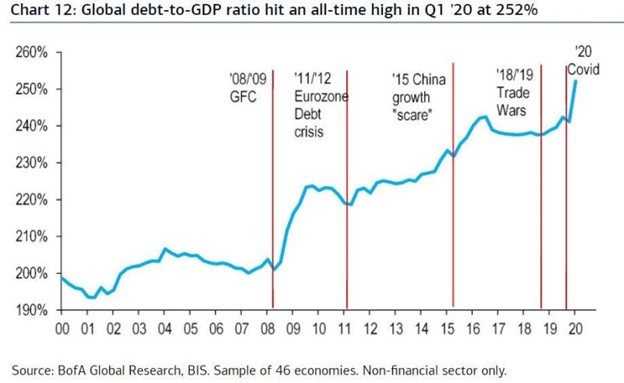

A questão que se coloca é se em algum momento esse vício por liquidez vai acabar, ou ainda, qual será o preço que pagaremos por tamanha exacerbação monetária e fiscal…

Hoje, nós já navegamos em mares nunca dantes navegados. A maneira como trataremos esse quadro fiscal será muito importante na próxima década — enquanto o crescimento for maior que o juros, o jogo funciona, mas e se o quadro se inverter? Nesse sentido, vale acompanhar o debate de hoje à noite entre Biden e Trump.

Por isso, tenho ficado de olho nos metais preciosos.

Venho falando deles desde que o ouro encostou na marca de US$ 1.400 a onça-troy, ressaltando os benefícios de se ter ouro e prata em carteiras já diversificadas e balanceadas.

Existem benefícios comprovados de se carregar um pouco de metais, algo como não mais de 5%, nas carteiras de investidores sofisticados.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Para mais ideias como essa, vale conferir a assinatura best-seller da Empiricus, a série Palavra do Estrategista. Nela, Felipe Miranda, Estrategista-Chefe e Sócio Fundador da casa de análise, compartilha seus melhores insights de investimentos para os mais variados perfis de investimento

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado