Twist and tchau — parem as Lives

Como o “risco de colapso iminente da economia brasileiro” e “a chance de ficar parecido com a Venezuela” podem conversar, simultaneamente, com “a recuperação em V da economia brasileira” e com o “vamos surpreender o mundo”?

“There's a lady who's sure

All that glitters is gold

And she's buying a stairway to Heaven

When she gets there she knows

If the stores are all closed”

Stairway To Heaven (quase premonitório)

Palavras não pagam dívidas.

Na minha mais recente adaptação de Warren Buffett, proponho: toda vez que um gestor público de boa reputação encontrar uma situação fiscal de má reputação e tentar resolvê-la com bravatas e frases de efeito, será a reputação da última que permanecerá intacta.

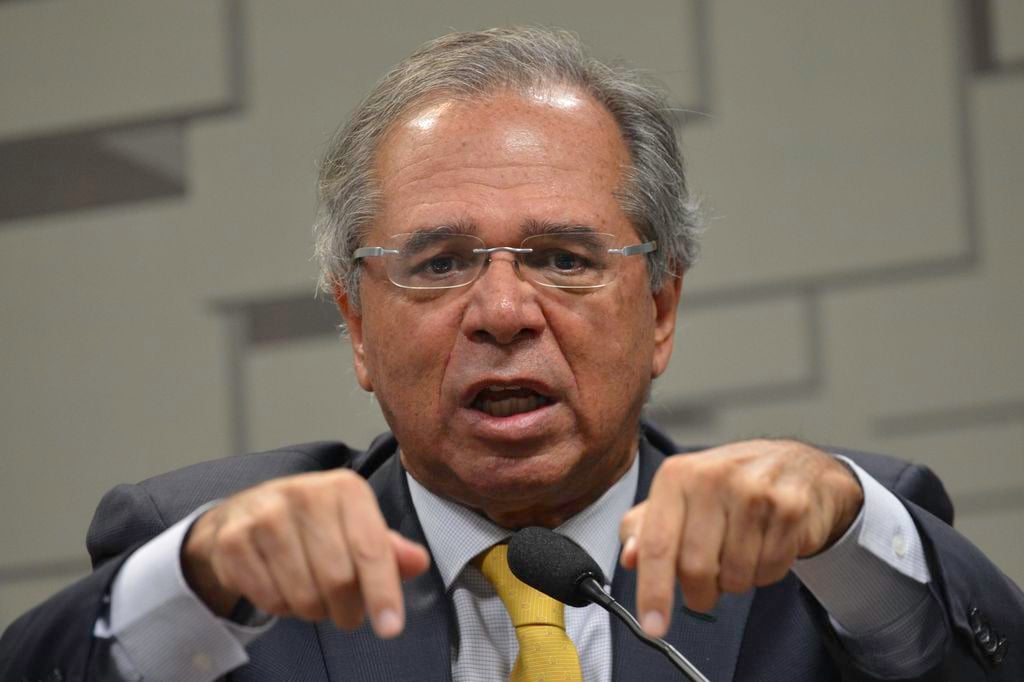

Meus heróis morreram de overdose — ainda que a OD venha por osmose, da convivência com ideias ruins. Tenho desenvolvido uma nova preocupação. Antes, temia que o governo perdesse credibilidade com a potencial saída de Paulo Guedes, dados o flerte do Executivo com a heterodoxia do Plano Pró-Brasil e a necessidade de negociação com o fisiológico, e muitas vezes perdulário, Centrão. Agora, temo pela perda de credibilidade de Paulo Guedes com sua continuidade no governo.

Questionar Paulo Guedes é como macular o bezerro de ouro. Não me importo, já sou um herege. Corinthiano, maloqueiro e sofredor — graças a Deus. Se a Faria Lima insiste em seus deuses pagãos, problema dela. Eu já o elogiei várias e várias vezes — e assim o farei ainda, sempre que achar pertinente. Contudo, o que tenho ouvido requer, por dever de ofício, outro tipo de dispositivo. O único compromisso é com o patrimônio dos assinantes. Esse é meu senhor e dele não tergiverso.

Leia Também

A simplicidade é a maior das sofisticações na hora de investir

Marcas da independência: Vitreo agora é Empiricus Investimentos

Nas últimas semanas, o rigor técnico e a inclinação científica do competente ministro têm dado espaço a propostas ao vento, números desprovidos de embasamento e até mesmo falta de coesão. Eu me pergunto: como o “risco de colapso iminente da economia brasileira” e “a chance de ficar parecido com a Venezuela” podem conversar, simultaneamente, com “a recuperação em V da economia brasileira” e com o “vamos surpreender o mundo”? Ora, se temos a capacidade de surpreender o mundo, vamos logo tirar essa surpresa da manga, porque, até agora, a nossa capacidade de superar as estimativas se manifestou apenas no protagonismo em exponencialidade (o Wall Street Journal já nos aponta como epicentro mundial do coronavírus) e nas projeções de queda do PIB em 2020 (o número mais recente do J.P. Morgan aponta -7%).

Ele pode dizer que o governo está mais parecido com aqueles de Margaret Thatcher e Ronald Reagan — é mais fácil fazê-lo pela incapacidade de encontrar uma resposta dos citados. Arrisco dizer que não haveria concordância.

A little less conversation, a little more action. Menos conversa, mais ação. No final de semana, era o Paulo Guedes no Itaú, amanhã é o Roberto Campos Neto sei lá onde.

Há algo sério acontecendo neste exato momento no Brasil e poucos estão dando a devida atenção: em termos objetivos, estamos perdendo a capacidade de fazer política econômica. Precisamos, com urgência, que os formuladores de política econômica interrompam suas participações em lives — porque o que é falado ou escrito precisa ser feito apenas por manifestações oficiais agora, críveis, sérias e embasadas por critérios científicos — e comecem a trabalhar numa saída da crise.

Explico, começando pela política monetária.

Na noite da quarta-feira passada, o Copom cortou a taxa Selic em 75 pontos-base, para 3% ao ano. Foi um movimento agressivo, posto que, apesar de haver algum dissenso, a maior parte do mercado esperava uma redução de 50 pontos. Mais relevante, o Comitê de Política Monetária sinalizou outra diminuição da Selic em seu próximo encontro, potencialmente de mais 75 pontos. A decisão foi considerada bastante “dovish”.

No meu entendimento, há um duplo erro aqui. Do Copom e dos especialistas que chamaram a movimentação de “dovish".

O que aconteceu como consequência à decisão do Copom? O dólar disparou e o juro longo subiu fortemente. Então, a decisão do Copom acabou tendo efeito contrário ao desejado. Ao jogar para cima o juro longo (relevante para crédito e investimento), acabou contraindo ainda mais a economia. Apagou fogo jogando mais gasolina.

O racional foi de que os cortes agressivos da Selic agora desvalorizam a moeda e flertam com inflação à frente, porque os agentes econômicos não encaram esse nível de juro no Brasil como sustentável — com efeito, os juros dos títulos brasileiros lá fora pagam mais do que os locais curtos, de modo que há uma espécie de arbitragem quase infinita a se fazer aqui, cuja consequência será uma depreciação do real muito mais forte do que se imagina. Assim, os juros para prazos maiores acabam subindo e isso impacta negativamente crédito e investimento. O resultado: mais recessão, mesmo com Selic menor. O único efeito positivo da medida seria um alívio financeiro para as empresas com dívida a CDI, insuficiente para compensar os demais efeitos deletérios.

Em outras palavras, o Brasil perdeu a capacidade de fazer política monetária clássica, numa outra forma de ver a dominância fiscal. Com dúvidas sobre a evolução da dívida/PIB, o Copom deveria respeitar a curva e olhar mais para o juro longo do que para a deflação. E o juro longo, por sua vez, depende mais de questões fiscais, da percepção de risco e do arcabouço institucional.

Então, chegamos à questão fiscal. Aqui também corremos o risco de, sem uma estratégia para o pós-crise e uma “agenda 2021”, perder a capacidade de estimular a economia por meio de expansão dos gastos públicos. Como, hoje, a trajetória da dívida/PIB não converge e, sim, explode assintoticamente por falta da perspectiva de reformas à frente, uma expansão fiscal traz mais dúvidas sobre nossa capacidade de pagamento. Isso deprecia nossa moeda e também empurra para cima o juro longo. O resultado, de novo, pode ser contracionista.

Qual a solução?

Ortodoxia fiscal com ligeira heterodoxia monetária. O mercado precisa enxergar uma saída convergente para a trajetória dívida/PIB. Junto ao Orçamento emergencial, precisamos colocar na mesa a saída para o pós-crise. Já tínhamos necessidade de um esforço fiscal grande, antes da pandemia. Agora, precisamos ainda mais dele. Isso precisa ser debatido e exposto, tecnicamente e de maneira crível, agora. Assim, poderemos controlar o câmbio e o juro longo, abrindo espaço para expansão monetária e fiscal. Os gastos de agora seriam vistos realmente como temporários e poderíamos ter recuperada a confiança na política econômica brasileira.

Para estimular o movimento, o Banco Central poderia iniciar, também de forma concreta, crível e científica, a tal operação twist, comprando títulos longos e derrubando a inclinação da curva. Isso, sim, seria estimulativo à economia — diferentemente dos cortes na Selic. Tudo precisaria ser feito com critérios claros e devidamente comunicados.

“Ah, mas essa é uma experiência monetária nova, cujos resultados ainda não sabemos.” Sim, é verdade, mas o mundo inteiro passa por uma experiência monetária nova. Ela já está em curso por meio da maior expansão de balanço já feita na história dos bancos centrais, sem qualquer paralelo minimamente semelhante. Em reforço, desde a última quinta-feira os mercados atribuem cotações negativas para os juros futuros nos EUA. Se você dá a mão, o mercado pede o braço. O Federal Reserve também está sendo testado ao limite e terá de mostrar até onde está disposto a ir para evitar correções importantes de Wall Street, ao mesmo tempo em que corre o risco de alimentar conflitos com a Main Street. Enquanto o governo americano fomenta as cotações das Bolsas via compra de títulos high yield (e já se fala em avançar para as ações), as ruas observam o pior Relatório de Emprego da história norte-americana.

Estamos dançando tango à beira do precipício. Na era das Lives, ficam gravadas minhas impressões em favor do dólar, do ouro e do bitcoin.

Rodolfo Amstalden: O elogio que nem minha mãe me fez

Em mercados descontados que ainda carregam grandes downside risks, ganha-se e perde-se muito no intraday, mas nada acontece no dia após dia

Degrau por degrau: Confira a estratégia de investimento dos grandes ganhadores de dinheiro da bolsa

Embora a ganância nos atraia para a possibilidade de ganhos rápidos e fáceis, a realidade é que quem ganha dinheiro com ações o fez degrau por degrau

Blood bath and beyond: Entenda o banho de sangue dos mercados financeiros — e as oportunidades para o Brasil

Michael Hartnett, do Bank of America Merrill Lynch, alerta para um possível otimismo exagerado e prematuro sobre o fim da subida da taxa básica de juro nos EUA; saiba mais

Você está disposto a assumir riscos para atingir seus sonhos e ter retornos acima da média?

Para Howard Marks, você não pode esperar retornos acima da média se você não fizer apostas ativas. Porém, se suas apostas ativas também estiverem erradas, seus retornos serão abaixo da média

Rodolfo Amstalden: Qual é o mundo que nos aguarda logo à frente?

O mercado inteiro fala de inflação, e com motivos; afinal, precisamos sobreviver aos problemas de curto prazo. Confira as lições e debates trazidos por John Keynes

Novas energias para seu portfólio: Conheça o setor que pode impedir a Europa de congelar — e salvar sua carteira

Para aqueles que querem apostar no segmento de energia nuclear, responsável por 10% da energia do mundo, é interessante diversificar uma pequena parcela do capital

Está na hora de você virar um investidor qualificado

No longo prazo, produtos de investimento qualificado podem ter uma rentabilidade média maior e permitem maior diversificação

É melhor investir em bolsa ou em renda fixa no atual momento dos mercados financeiros?

A resposta continuará sendo uma carteira devidamente diversificada, com proteções e sob a âncora de valuations suficientemente descontados

Rodolfo Amstalden: Foi tudo graças à peak inflation

Imagine dois financistas sentados em um bar. Um desses sujeitos é religioso, enquanto o outro é ateu. Eles discutem sobre a eventual existência de bull markets

Beta, e depois alpha: Saiba por que você precisa saber analisar a temporada de balanços antes de montar sua carteira

Depois de muito tempo de narrativas sobre juros, inflação e recessão, talvez estejamos entrando num momento em que os resultados individuais voltam a ser relevantes

Rodolfo Amstalden: Uma ideia de research jamais poderá salvar sua alma

Venho escrevendo relatórios de research há quase 15 anos, e ainda não aprendi uma lição: a de que não é possível alcançar consolo para os nossos lutos através da explicação

Más notícias virando boas notícias? Saiba como queda no PIB dos EUA pode beneficiar seus investimentos

Investidores enxergaram nesse dado ruim a possibilidade de o Fed reduzir o aperto monetário. Desde então, os índices americanos valorizaram mais de 10%. Mas será que é para ficar animado?

Felipe Miranda: Dez lições de um fracassado

Após escrever um best-seller sobre o sucesso, hoje resolvi falar sobre o fracasso. Confira uma dezena de coisas que muito possivelmente você não vai ouvir por aí

Por que uma certificação ainda vale muito para trabalhar no mercado financeiro

Longe de mim desmerecer o conhecimento empírico, mas ter um certificado que comprove a sua expertise ainda é fundamental no mundo dos investimentos

O que é preciso para alcançar os melhores resultados em investimentos

Os melhores resultados não costumam vir das nossas melhores intenções, mas das melhores leituras de cenário.

Rodolfo Amstalden: Como se não bastasse, a crise hídrica nas bolsas mundiais voltou

O Ibovespa rompeu a barreira dos 100 mil pontos 8 vezes desde junho, sem sair do lugar, e os investidores estão perdendo dinheiro com tantos pregões que não levam a lugar nenhum

Como lidar com o desconhecido? Saiba como analisar os cenários no mundo e encontrar oportunidades de investimento

Minha sugestão é a diversificação de seu portfólio de investimentos e a ampliação do seu horizonte temporal para se apropriar dos diversos prêmios de risco ao longo do tempo

Será possível retornar à era de ouro dos grandes fundos de ações?

O jogo está estruturalmente mais difícil, por conta da maior competição, das restrições impostas pelo tamanho e pela menor assimetria de informação

E o Oscar de melhor fundo no curto prazo vai para…

Nas crises, o investidor inteligente é aquele que sobrevive. Para isso, deve-se preferir a consistência de bons retornos à raridade de desempenhos excepcionais

Rodolfo Amstalden: Nasci 300 mil anos atrás, sou quase um bebê

Somos mais frágeis do que gostaríamos de admitir. Mas, se tomássemos em plena conta essa fragilidade, faltaria confiança para seguirmos adiante

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP