O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Como o “risco de colapso iminente da economia brasileiro” e “a chance de ficar parecido com a Venezuela” podem conversar, simultaneamente, com “a recuperação em V da economia brasileira” e com o “vamos surpreender o mundo”?

“There's a lady who's sure

All that glitters is gold

And she's buying a stairway to Heaven

When she gets there she knows

If the stores are all closed”

Stairway To Heaven (quase premonitório)

Palavras não pagam dívidas.

Na minha mais recente adaptação de Warren Buffett, proponho: toda vez que um gestor público de boa reputação encontrar uma situação fiscal de má reputação e tentar resolvê-la com bravatas e frases de efeito, será a reputação da última que permanecerá intacta.

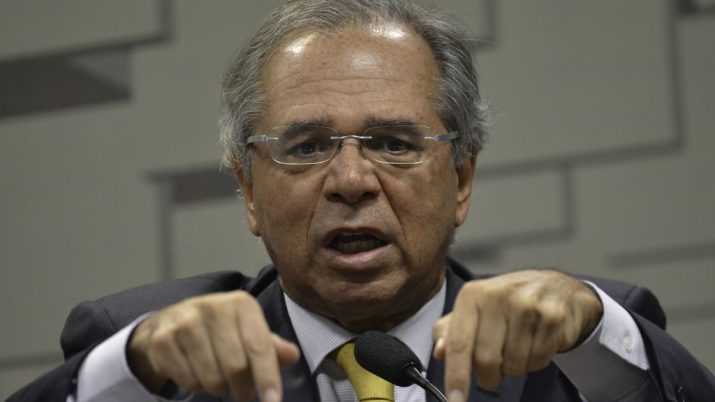

Meus heróis morreram de overdose — ainda que a OD venha por osmose, da convivência com ideias ruins. Tenho desenvolvido uma nova preocupação. Antes, temia que o governo perdesse credibilidade com a potencial saída de Paulo Guedes, dados o flerte do Executivo com a heterodoxia do Plano Pró-Brasil e a necessidade de negociação com o fisiológico, e muitas vezes perdulário, Centrão. Agora, temo pela perda de credibilidade de Paulo Guedes com sua continuidade no governo.

Questionar Paulo Guedes é como macular o bezerro de ouro. Não me importo, já sou um herege. Corinthiano, maloqueiro e sofredor — graças a Deus. Se a Faria Lima insiste em seus deuses pagãos, problema dela. Eu já o elogiei várias e várias vezes — e assim o farei ainda, sempre que achar pertinente. Contudo, o que tenho ouvido requer, por dever de ofício, outro tipo de dispositivo. O único compromisso é com o patrimônio dos assinantes. Esse é meu senhor e dele não tergiverso.

Leia Também

Nas últimas semanas, o rigor técnico e a inclinação científica do competente ministro têm dado espaço a propostas ao vento, números desprovidos de embasamento e até mesmo falta de coesão. Eu me pergunto: como o “risco de colapso iminente da economia brasileira” e “a chance de ficar parecido com a Venezuela” podem conversar, simultaneamente, com “a recuperação em V da economia brasileira” e com o “vamos surpreender o mundo”? Ora, se temos a capacidade de surpreender o mundo, vamos logo tirar essa surpresa da manga, porque, até agora, a nossa capacidade de superar as estimativas se manifestou apenas no protagonismo em exponencialidade (o Wall Street Journal já nos aponta como epicentro mundial do coronavírus) e nas projeções de queda do PIB em 2020 (o número mais recente do J.P. Morgan aponta -7%).

Ele pode dizer que o governo está mais parecido com aqueles de Margaret Thatcher e Ronald Reagan — é mais fácil fazê-lo pela incapacidade de encontrar uma resposta dos citados. Arrisco dizer que não haveria concordância.

A little less conversation, a little more action. Menos conversa, mais ação. No final de semana, era o Paulo Guedes no Itaú, amanhã é o Roberto Campos Neto sei lá onde.

Há algo sério acontecendo neste exato momento no Brasil e poucos estão dando a devida atenção: em termos objetivos, estamos perdendo a capacidade de fazer política econômica. Precisamos, com urgência, que os formuladores de política econômica interrompam suas participações em lives — porque o que é falado ou escrito precisa ser feito apenas por manifestações oficiais agora, críveis, sérias e embasadas por critérios científicos — e comecem a trabalhar numa saída da crise.

Explico, começando pela política monetária.

Na noite da quarta-feira passada, o Copom cortou a taxa Selic em 75 pontos-base, para 3% ao ano. Foi um movimento agressivo, posto que, apesar de haver algum dissenso, a maior parte do mercado esperava uma redução de 50 pontos. Mais relevante, o Comitê de Política Monetária sinalizou outra diminuição da Selic em seu próximo encontro, potencialmente de mais 75 pontos. A decisão foi considerada bastante “dovish”.

No meu entendimento, há um duplo erro aqui. Do Copom e dos especialistas que chamaram a movimentação de “dovish".

O que aconteceu como consequência à decisão do Copom? O dólar disparou e o juro longo subiu fortemente. Então, a decisão do Copom acabou tendo efeito contrário ao desejado. Ao jogar para cima o juro longo (relevante para crédito e investimento), acabou contraindo ainda mais a economia. Apagou fogo jogando mais gasolina.

O racional foi de que os cortes agressivos da Selic agora desvalorizam a moeda e flertam com inflação à frente, porque os agentes econômicos não encaram esse nível de juro no Brasil como sustentável — com efeito, os juros dos títulos brasileiros lá fora pagam mais do que os locais curtos, de modo que há uma espécie de arbitragem quase infinita a se fazer aqui, cuja consequência será uma depreciação do real muito mais forte do que se imagina. Assim, os juros para prazos maiores acabam subindo e isso impacta negativamente crédito e investimento. O resultado: mais recessão, mesmo com Selic menor. O único efeito positivo da medida seria um alívio financeiro para as empresas com dívida a CDI, insuficiente para compensar os demais efeitos deletérios.

Em outras palavras, o Brasil perdeu a capacidade de fazer política monetária clássica, numa outra forma de ver a dominância fiscal. Com dúvidas sobre a evolução da dívida/PIB, o Copom deveria respeitar a curva e olhar mais para o juro longo do que para a deflação. E o juro longo, por sua vez, depende mais de questões fiscais, da percepção de risco e do arcabouço institucional.

Então, chegamos à questão fiscal. Aqui também corremos o risco de, sem uma estratégia para o pós-crise e uma “agenda 2021”, perder a capacidade de estimular a economia por meio de expansão dos gastos públicos. Como, hoje, a trajetória da dívida/PIB não converge e, sim, explode assintoticamente por falta da perspectiva de reformas à frente, uma expansão fiscal traz mais dúvidas sobre nossa capacidade de pagamento. Isso deprecia nossa moeda e também empurra para cima o juro longo. O resultado, de novo, pode ser contracionista.

Qual a solução?

Ortodoxia fiscal com ligeira heterodoxia monetária. O mercado precisa enxergar uma saída convergente para a trajetória dívida/PIB. Junto ao Orçamento emergencial, precisamos colocar na mesa a saída para o pós-crise. Já tínhamos necessidade de um esforço fiscal grande, antes da pandemia. Agora, precisamos ainda mais dele. Isso precisa ser debatido e exposto, tecnicamente e de maneira crível, agora. Assim, poderemos controlar o câmbio e o juro longo, abrindo espaço para expansão monetária e fiscal. Os gastos de agora seriam vistos realmente como temporários e poderíamos ter recuperada a confiança na política econômica brasileira.

Para estimular o movimento, o Banco Central poderia iniciar, também de forma concreta, crível e científica, a tal operação twist, comprando títulos longos e derrubando a inclinação da curva. Isso, sim, seria estimulativo à economia — diferentemente dos cortes na Selic. Tudo precisaria ser feito com critérios claros e devidamente comunicados.

“Ah, mas essa é uma experiência monetária nova, cujos resultados ainda não sabemos.” Sim, é verdade, mas o mundo inteiro passa por uma experiência monetária nova. Ela já está em curso por meio da maior expansão de balanço já feita na história dos bancos centrais, sem qualquer paralelo minimamente semelhante. Em reforço, desde a última quinta-feira os mercados atribuem cotações negativas para os juros futuros nos EUA. Se você dá a mão, o mercado pede o braço. O Federal Reserve também está sendo testado ao limite e terá de mostrar até onde está disposto a ir para evitar correções importantes de Wall Street, ao mesmo tempo em que corre o risco de alimentar conflitos com a Main Street. Enquanto o governo americano fomenta as cotações das Bolsas via compra de títulos high yield (e já se fala em avançar para as ações), as ruas observam o pior Relatório de Emprego da história norte-americana.

Estamos dançando tango à beira do precipício. Na era das Lives, ficam gravadas minhas impressões em favor do dólar, do ouro e do bitcoin.

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando