O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Você percebe o iceberg de longe, guina o navio a bombordo com todas as caldeiras em funcionamento e, mesmo assim, não consegue evitar o contato de raspão a tempo. Infelizmente, o estrago pode ser grande

“Navegar é preciso. Mas e esse iceberg em que acabamos de esbarrar, comandante, você tem certeza que foi só de raspão ou é melhor eu verificar os andares de baixo?”

Pausa para ir ao banheiro e pegar alguma coisa para comer. Depois de assistir pela segunda vez à mesma versão da videolocadora do bairro, eu lembrava que a cena do iceberg no filme acontecia exatamente na metade das 3 horas e 14 minutos de projeção.

Isso significava que, há 20 anos, sem a Netflix para te empurrar automaticamente para o próximo episódio, você tinha que levantar a bunda do sofá, rebobinar a fita de número 1 – um crime se não o fizesse – e colocar a segunda fita no videocassete se quisesse acompanhar o início do naufrágio do Titanic.

Lembro de ter guardado duas dúvidas naquele momento de reflexão forçada: como é que milhares de pessoas, incluindo a tripulação, não viram o iceberg gigante à frente? E se o transatlântico fosse ligeiramente menor, teria desviado com segurança do bloco de gelo?

De volta ao presente, faço um paralelo com a preocupação que tenho com o tamanho de algumas estratégias em fundos de investimento. Afinal, não pode ser pequena demais a ponto de o gestor ainda não ter se provado em mar aberto nem grande demais a ponto de prejudicar sua movimentação, que deveria ser ágil.

Dos cerca de 30 mil fundos abertos no Brasil, 5 mil têm tamanho e presença relevantes para o investidor de varejo hoje. Desses, sugerimos um número pouco acima de 1% para nossos assinantes.

Leia Também

Um gestor de ações fundamentalista seleciona as melhores para sua carteira “descobrindo” o valor de uma empresa, isto é, assumindo que há um valor no modelo de negócio de uma companhia que o mercado ainda não percebeu – e que vai perceber, quando será seu momento de glória.

Mas a tarefa de selecionar os melhores fundos de investimento segue regras um pouco diferentes. O Santo Graal que buscamos aqui é a separação longe de ser perfeita, mas suficientemente ideal, do que é sorte e do que é habilidade no desempenho de um gestor.

Daí, derivam duas linhas complementares de análise. A primeira é extremamente subjetiva e envolve capturar, em dezenas de interações, aquilo que se destaca nas entrelinhas, no conjunto de experiências, na filosofia de investimento e na disciplina de processos de uma equipe de gestão capaz de torná-la diferenciada, com vantagens competitivas sólidas e ganhadora de dinheiro no longo prazo.

A segunda é “in-house” e requer que prestemos toda a atenção à verdade nua e crua narrada pelos números de desempenho, risco, consistência e assimetria. Será que um dos gestores mais tradicionais do mercado ainda merece essa alcunha, mesmo que seu desempenho seja mediano em relação aos concorrentes nos últimos cinco anos? E aquele que criticou a gestão de risco de um colega alguns anos atrás, será que também não cometeu esse mesmo erro nesta crise? Por fim, o fundo da moda que vem captando sem parar conseguirá manter o desempenho fora da curva que o destacou?

É sobre esse último ponto que eu gostaria de me aprofundar. Ser o artilheiro dos 1.000 gols na pelada do condomínio pode te fazer ganhar algumas apostas com os amigos – e perder outras tantas mais para o artilheiro dos 2.000 gols do time adversário –, mas certamente não te capacita para jogar no Maracanã.

É por isso que faz toda a diferença um fundo ganhar 20% ao ano quando passou vários anos tendo um patrimônio líquido próximo dos R$ 20 milhões e outro que o fez com alguns bilhões de reais sob gestão. A lancha é mais ágil do que o navio e consegue navegar por trechos menores, com maiores potenciais de retorno.

Porém, no comando do transatlântico, o jogo é outro. Você percebe o iceberg de longe, guina o navio a bombordo com todas as caldeiras em funcionamento e, mesmo assim, não consegue evitar o contato de raspão a tempo. Infelizmente, o estrago pode ser grande.

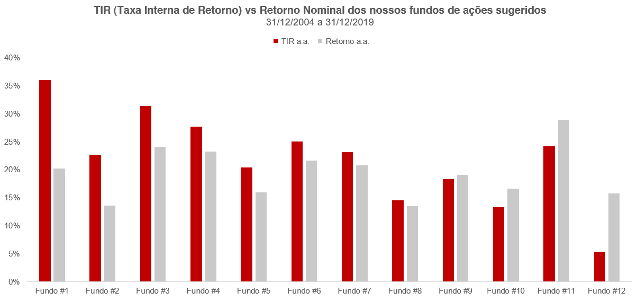

Compartilho, então, um exercício com os leitores. Entre os fundos de ações que sugerimos, medimos a tendência de os retornos piorarem (ou não) à medida que seus patrimônios ficam maiores.

Talvez você já conheça, mas é a Taxa Interna de Retorno (TIR) que vai nos ajudar aqui. Diferentemente da rentabilidade do fundo que você vê na lâmina ou na carta mensal e que mostra a variação entre as cotas do fundo em dois momentos diferentes, a TIR do fundo considera o tamanho e o momento das suas movimentações (aplicações e resgates).

Exemplo: vamos supor que você compre cem cotas de um fundo que tem cota de R$ 1 hoje, logo você tem R$ 100 investidos. Um mês depois e o fundo dobra de tamanho, te proporcionando um ganho de 100% e um novo saldo de R$ 200 investidos.

Neste momento, com a confiança lá em cima, você decide investir R$ 100 mil de uma só vez. Passa-se outro mês, mas desta vez o fundo não rende nada e você termina com os R$ 100,2 mil que já tinha no mês passado.

Caso pergunte ao gestor quanto o fundo dele rendeu em dois meses, ele irá dizer: “100%, dobramos a cota inicial!”.

Porém, sua percepção é outra, concorda? Afinal, apenas seus R$ 100 iniciais dobraram, enquanto o novo aporte de R$ 100 mil não rendeu absolutamente nada no mês seguinte, o que faz com que a sua TIR seja muito mais próxima de 0% do que de 100%.

Isso ocorre porque esse fundo hipotético teve um desempenho pior no período em que ele tinha maior patrimônio do que quando só tinha seus R$ 100 iniciais.

Portanto, caso a TIR seja menor do que o retorno nominal entre as cotas inicial e final para um fundo, ele ganhou mais dinheiro quando tinha um patrimônio menor do que maior, nossa hipótese principal. Caso o contrário ocorra, podemos estar diante de um gestor que obteve retornos ainda melhores com patrimônios maiores. E, por fim, retornos nominais próximos à TIR indicam uma grande consistência ao longo dos anos — o que também é um excelente sinal.

Qual foi, então, a TIR e os retornos nominais dos fundos de ações que sugerimos?

Lemos assim: quando a coluna vermelha é maior do que a cinza, o fundo teve uma TIR maior do que seu retorno nominal ao ano e, portanto, conseguiu ganhar mais dinheiro nos períodos de maior patrimônio do que naqueles em que ainda era pequeno.

Repare como, na nossa lista restrita de fundos de ações sugeridos e com exceção dos três últimos, tamanho não parece ser documento.

Esta nova abordagem para a rentabilidade dos seus fundos traz um nível extra de confiança nas nossas sugestões para aqueles mais à esquerda do gráfico e acende uma luz amarela para investigarmos mais a fundo o que explica o desempenho do fundo #12, por exemplo.

A inspiração, vale dizer, veio após uma ótima conversa recente com a equipe da Atmos, uma das gestoras de ações de maior sucesso do Brasil, que nos contou que um grande fundo de pensão canadense usa essa ferramenta para avaliar a consistência do gestor.

Os assinantes da série Os Melhores Fundos de Investimento, que recentemente conseguiram acesso à própria Atmos dentro da nossa principal carteira sugerida, passarão a contar também com essa abordagem para o retorno dos fundos sugeridos e, em breve, para toda a indústria brasileira de fundos de ações.

Daqui para a frente, quando você comprar passagem para uma viagem em um transatlântico, faço questão de te apresentar a licença para navegar em mar aberto do comandante do navio para que sua viagem nos fundos de investimento seja cada vez mais tranquila e responsável.

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?