O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

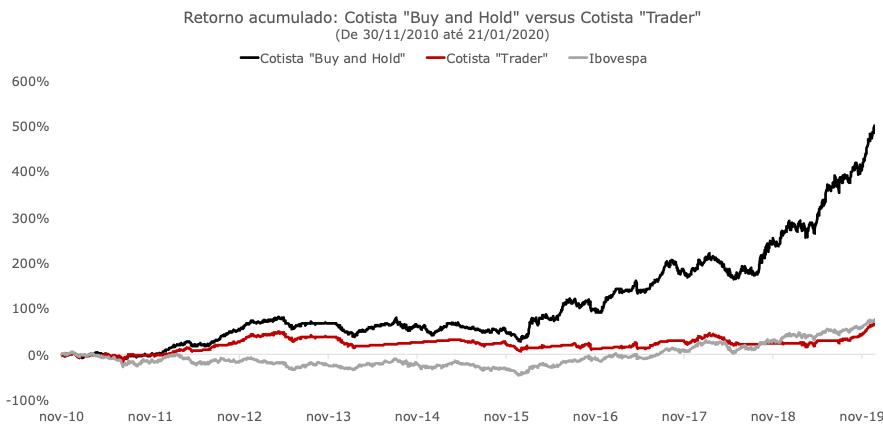

Veja uma simulação do que aconteceria com investidor que investe em um fundo sempre que o volume de captações aumenta e resgata quando o volume de resgates cresce.

"Solitários, somos livres, porém passamos frio. A dois ou em grupo as diferenças causam dores.” Leandro Karnal

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

A epígrafe acima remete a uma metáfora do filósofo alemão Arthur Schopenhauer, que dá nome a um livro do historiador Leandro Karnal: “O Dilema do Porco-espinho”. Para Schopenhauer, somos como porcos-espinhos que anseiam por proximidade, mas, ao mesmo tempo, somos machucados por ela. Como consequência, acabamos buscando distância e isolamento, para logo nos sentirmos solitários novamente e reiniciarmos o ciclo.

Uma das questões centrais para o filósofo idealista alemão é tentar descobrir como balancear a dor da proximidade com a angústia da solidão. Karnal sugere uma possível solução dos tempos modernos: “De muitas formas, o mundo digital tem sido a resposta encontrada para equilibrar as pessoas entre a dor da solidão e a dor do contato com outras pessoas”. Online, conseguimos nos manter próximos dos outros, mas também podemos silenciá-los com um único botão. Assim, temos o poder de nos isolar quando e como quisermos e escolher com quem queremos ou não falar, independentemente da distância.

No mundo das finanças, a tomada de decisão é íntima e reflete a solidão do processo de investimento. Suponhamos que você e um amigo debatam investimentos diariamente. Vocês têm o mesmo perfil e decidem aplicar em um determinado fundo no mesmo dia. Após alguns meses de alta, o fundo cai 20% em apenas uma semana. A reação do seu amigo é imediata: desesperado, ele resgata tudo com medo de que as perdas aumentem. Você, por outro lado, já mais alinhado com uma filosofia de longo prazo, se mantém firme. Apesar de terem investido no mesmo fundo juntos, o processo de lidar com a própria consciência ocorre de forma individualizada.

Para ilustrar de modo mais palpável, simulei o que aconteceria na vida real. Selecionei um dos fundos de ações sugeridos na série Os Melhores Fundos de Investimento, considerando um investidor hipotético que investe no fundo sempre que o volume de aplicações aumenta e resgata quando o volume de resgates cresce. Para efeitos didáticos, vamos chamá-lo de “trader”, mas considere que ele seja seu amigo do parágrafo anterior.

No gráfico a seguir, comparei o resultado do seu amigo “trader” com o seu, se você tivesse seguido a clássica estratégia de “buy and hold” (comprar e manter sua alocação) durante um período de pouco mais de nove anos:

Leia Também

Enquanto você teria um retorno de 492%, o seu amigo “trader” teria um retorno próximo a 66%, ficando abaixo do Ibovespa, que rendeu 73% no mesmo espaço de tempo.

Tudo muito lindo nesse exemplo hipotético, não é mesmo? Será que, na prática, a teoria é outra?

Um caso real e emblemático é o do fundo Magellan, do brilhante Peter Lynch, que obteve retornos na casa de 29% ao ano entre 1977 e 1990, um histórico de ganhos invejável. É uma pena que, de acordo com estudos da Fidelity, gestora responsável pelo fundo, os investidores do Magellan tiveram um resultado, na média, ainda pior do que o do exemplo anterior: eles perderam dinheiro nesse período.

Será, então, que não deveríamos confiar mais nos gestores?

Talvez devêssemos, já que estamos tão sujeitos ao viés de acreditar que os retornos recentes vão se repetir regularmente. Não é mera coincidência que, na simulação, os momentos de aplicação foram precedidos por períodos de alta e os resgates, por períodos de baixa. Como resultado, o investidor, em vez de se proteger contra as perdas, acaba se excluindo das grandes oportunidades.

Uma outra hipótese é que a falta de confiança venha da distância com o gestor, somada à falta de informação com relação ao movimento dos ativos. Não sabemos ao certo, mas fato é que ambas podem estar ligadas à solidão do investidor em fundos, em que você está sempre acompanhado de vários outros cotistas, mas solitário com suas inseguranças, dúvidas e ansiedades.

Nem todo investidor é igual. O gestor, que normalmente tem algo próximo de 100% do seu dinheiro no seu fundo, não resgata quando há perdas. Ele possui informação e conhece com profundidade suficiente seu portfólio para ter total segurança no que está investindo. Nesse caso específico, seu “eu” investidor não está sozinho, está acompanhado de seu “eu” gestor e toda sua experiência.

Investidores institucionais — grandes alocadores — também se sentem sozinhos, mas historicamente têm proximidade suficiente com o gestor para saciarem seu desejo de controle e se sentirem mais seguros nos momentos de incerteza do mercado.

O investidor pessoa física, como você e seu amigo, infelizmente não tem esse tipo de contato. Quando o fundo cai, normalmente você não sabe o motivo, não sabe se os ativos ficaram baratos demais ou se o gestor fez, de fato, alguma besteira. Daí, surge a solidão que nos preocupa, aquela que pode te transformar no seu amigo “trader” impulsivo (perdedor, no longo prazo).

Até pouco tempo atrás, a separação entre esses tipos de investidores era muito bem definida. Hoje, como Karnal sugere em seu livro, as redes sociais são parte da solução e o gestor consegue estar a um clique de distância de milhares de investidores, seja no Instagram, seja no Twitter (na famosa Fintwit), no Youtube, no LinkedIn ou no próprio site da gestora, via cartas.

Na Empiricus, consideramos que isso está longe de ser o suficiente. Não basta uma boa rede social, existem gestores que, ainda, não dão esse tipo de abertura. Indo além, a quantidade de informação (e ruído) disponível nas redes é imensa. Sabemos que nem todo mundo tem tempo para descobrir quem seguir, que informação é útil ou não ou qual fundo é bom de fato.

Para nós, gestores precisam se destacar quando colocados contra a parede, precisam ser excepcionais. Nada menos do que isso é aceitável para cuidar do seu dinheiro. E é aí que nós entramos, destrinchando o mercado para te aproximar, informar e sugerir apenas Os Melhores Fundos de Investimento, para, assim, você não ficar tão sozinho na hora de investir.

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro