O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A ancoragem é um viés cognitivo que temos ao nos basearmos ou nos apegarmos de forma intensa a uma informação quando tomamos uma decisão

“Muitos fenômenos da psicologia podem ser demonstrados experimentalmente, mas poucos podem de fato ser medidos. O efeito de âncoras é uma exceção.”

Esse trecho foi retirado do livro “Rápido e Devagar: Duas Formas de Pensar”, de Daniel Kahneman. Apesar de dispensar apresentações para os três leitores mais assíduos desta newsletter, Kahneman é professor de Psicologia, vencedor do prêmio Nobel de Economia de 2002 e referência em finanças comportamentais. Na obra, ele também apresenta seus estudos e medições de como o efeito de ancoragem afeta nossas decisões e pensamentos.

A ancoragem é um viés cognitivo que temos ao nos basearmos ou nos apegarmos de forma intensa a uma informação quando tomamos uma decisão. Para ilustrar melhor, um dos exemplos citados no livro de Kahneman é um caso em que visitantes do museu Exploratorium, em São Francisco (EUA), foram informados sobre os danos ambientais causados pelos petroleiros no Oceano Pacífico.

Depois, perguntava-se sobre sua predisposição de fazer uma contribuição anual para ajudar a salvar 50 mil aves marinhas prejudicadas até que esses vazamentos pudessem ser impedidos ou os culpados responsabilizados. A pesquisa separou os entrevistados em três grupos principais:

Como resultado, o primeiro grupo estava disposto a doar, em média, US$ 20. O segundo, US$ 64. E, no terceiro, a média subiu para US$ 143.

O simples fato de se mencionar um número na pergunta fez com que as pessoas estivessem dispostas a contribuir com valores completamente diferentes.

Leia Também

E o mesmo pode acontecer com expectativas de retorno de investimentos.

Considere o caso A, em que um fundo de crédito rendeu, nos últimos seis anos, o equivalente a 110% do CDI. Quanto você esperaria ganhar a partir de 2020?

Agora, pense no caso B: um fundo de crédito rendeu, em média, CDI + 1% ao ano no mesmo período e pode continuar com o mesmo retorno. Você o consideraria bom ou ruim?

Os casos A e B parecem completamente diferentes, mas você já percebeu que, com um CDI de 10%, o CDI + 1% foi equivalente a 110% do benchmark?

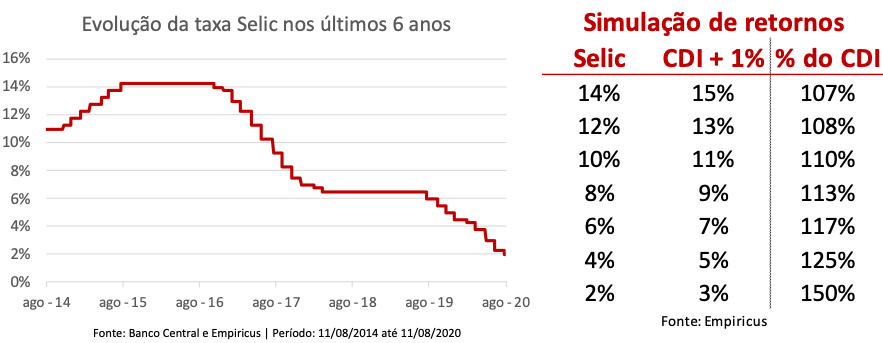

Nos últimos seis anos, a Selic média foi de 9,5% ao ano, como você pode ver abaixo no gráfico da esquerda. Se interpretarmos que a ata do Copom deu a entender que o BC não subirá a taxa básica de juros até 2021, o fundo que conseguir manter a média passada de excesso sobre o benchmark (isto é, CDI + 1%) deve ter um retorno equivalente a 150% do CDI.

De onde vem essa média de CDI + 1% dos fundos de crédito? Do famoso spread que embute os riscos relacionados ao não pagamento (default), à qualidade das garantias e a fatores de liquidez.

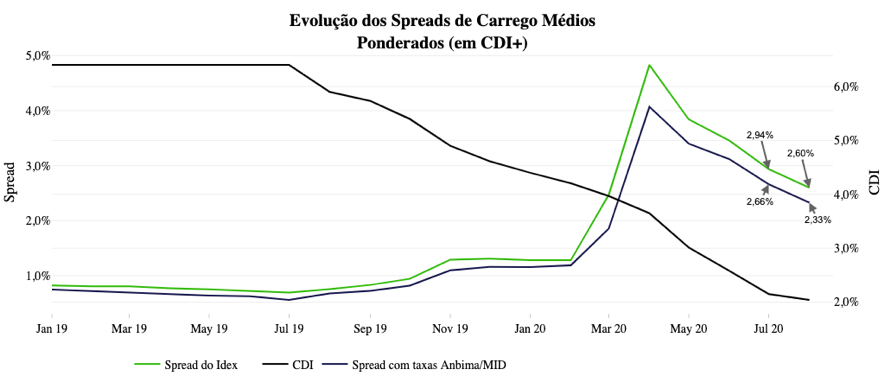

De acordo com Idex-CDI, índice de debêntures criado pela JGP, o spread de crédito (linha verde) no primeiro semestre de 2019 estava bem baixo, menos de 1% ao ano. Com a crise de liquidez que começou no segundo semestre, os spreads começaram a se abrir, atingindo a marca de quase 1,5%, o que já era incomum.

Com a pandemia de Covid-19, os spreads abriram ainda mais, alcançando, no pico, quase CDI + 5% ao ano. Desde então, eles se fecharam, chegando aos níveis atuais, ainda altos, de 2,6% ao ano.

É importante lembrar que um fundo de crédito não investe apenas em debêntures, existem outros ativos da categoria que servem como diversificação e como fontes alternativas de retorno que podem ser utilizadas para aumentar o resultado da carteira.

Se o fundo de crédito que rendia 110% do CDI continuar tendo um desempenho médio próximo a CDI + 1% ao ano ao longo do tempo, para onde poderá ir um multimercado que apresentava retornos entre 120% e 130% do CDI?

Provavelmente uma pergunta melhor seria: qual é o objetivo de retorno do multimercado?

Ao contrário do senso comum, os gestores não costumam usar a porcentagem do CDI para definir suas metas pessoais de performance, e sim o CDI + X% ao ano, sendo que “X” não é um valor inventado. Embora o processo seja mais complicado do que vou descrever, essa meta pessoal é derivada de uma medida de risco-retorno chamada índice de Sharpe.

Embora os assinantes da série Os Melhores Fundos já saibam que preferimos o índice de Sortino para análises de risco-retorno — por usar uma medida de risco mais adequada do que a volatilidade tradicional —, o Sharpe é mais simples e muito mais utilizado no mercado por ser de mais fácil interpretação.

Criado por William Sharpe, vencedor do Nobel de Economia de 1990, o índice mede a relação entre o retorno do fundo acima do seu benchmark e sua volatilidade, facilitando a comparação com outras carteiras. Portanto, quanto maior o Sharpe, mais eficiente é a estratégia. O Santo Graal desse índice ocorre quando o fundo consegue se manter acima de 1, pois, para cada unidade de risco, ele estaria entregando mais de uma unidade de retorno sobre o referencial.

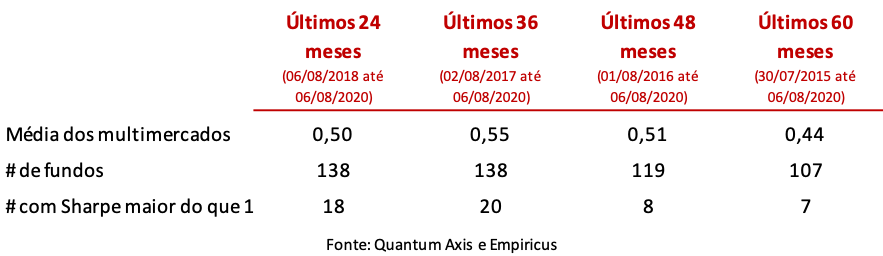

Dessa forma, um gestor com volatilidade de 6%, para ter um Sharpe igual a 1, precisaria entregar CDI + 6% ao ano. É aí que a brincadeira fica séria, pois superar essa meta não é tarefa fácil. Selecionando 138 fundos multimercados com pelo menos três anos de existência e, fazendo uma média de seu Sharpe para diferentes janelas, chegamos à tabela abaixo:

Apenas 20 fundos conseguiram Sharpe superior a 1 nos últimos 36 meses. Os 7 fundos que conseguiram a mesma façanha em 60 meses também fazem parte desse grupo de 20.

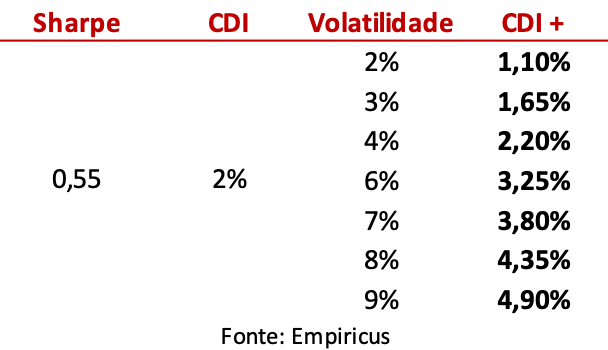

Se assumirmos que o Sharpe médio dos últimos 36 meses vai se manter constante, a tabela abaixo simula quais seriam os retornos para fundos de diferentes volatilidades:

Se assumirmos que o Sharpe médio dos últimos 36 meses vai se manter constante, a tabela abaixo simula quais seriam os retornos para fundos de diferentes volatilidades:

Um retorno de CDI + 3,25% ao ano, que é o esperado para esse Sharpe com uma volatilidade de 6%, já é bom. Nos últimos três anos, os multimercados sugeridos na série Os Melhores Fundos de Investimento tiveram volatilidade média de 5,9% com Sharpe de 0,69, chegando à média de CDI + 4,07% ao ano, o que é ainda melhor. No entanto, não há garantia de que isso continue acontecendo.

Minha intenção não é criar uma nova ancoragem, meu único objetivo é mostrar que os alfas gerados por essas classes não necessariamente foram impactados da forma como você pode estar imaginando.

Enquanto números representam o passado e o que já aconteceu — e não o que teria acontecido —, os gestores responsáveis por essas estratégias estão vivendo um momento único em 2020.

Novas oportunidades lucrativas no mercado de crédito podem surgir, alguns multimercados vão se aventurar em novas classes de ativo ou regiões, outros verão necessidade de aumentar sua volatilidade. Provavelmente, muitos deles vão explorar cada vez mais estratégias quantitativas, seja como auxílio no acompanhamento do mercado, seja na gestão em si, como é o caso dos fundos sistemáticos.

De todas as mudanças possíveis nessas classes, esperamos uma delas com muita ansiedade. Além do risco de criar um efeito de ancoragem, é muito estranho abrir um e-mail que mostra o retorno dos fundos em % do CDI e a carta da gestora só falar em excesso do benchmark.

Gestores, quem será o primeiro a divulgar as lâminas em CDI +?

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora