O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Criados em 2006, esses ETFs (exchange-traded funds ou fundos negociados em Bolsa) se utilizam de derivativos para obterem uma exposição em geral duas ou três vezes maior do que algum índice de mercado

A não ser que a consideremos como aquela semana de março em que a Bolsa brasileira passou por quatro circuit breakers, ainda estamos separados por seis meses da próxima Black Week, tradicional semana de descontos no varejo (nem sempre atrativos).

Armadilhas de custo-benefício em investimentos, entretanto, seguem seu próprio calendário e se tornam mais expostas, justamente, em períodos de alta volatilidade e de baixa liquidez, como tem sido 2020 até aqui.

Começando de fora para dentro, o mercado financeiro americano, que é muito mais criativo do que o nosso em variedade de produtos de investimento, negocia uma categoria muito específica de fundos que será tema desta newsletter hoje: ETFs alavancados.

Criados em 2006, esses ETFs (exchange-traded funds ou fundos negociados em Bolsa) se utilizam de derivativos para obterem uma exposição em geral duas ou três vezes maior do que algum índice de mercado.

A ideia parece simples e justa, mas o diabo mora nos detalhes. Acontece que, por garantir uma determinada exposição apenas diariamente e não ao longo do tempo, a estratégia se torna frágil, na definição talebiana daquilo que é prejudicado pela volatilidade.

Antes de relacionar essa fragilidade com o que aconteceu recentemente com um desses ETFs alavancados na Bolsa brasileira, um exemplo tornará a compreensão mais simples.

Leia Também

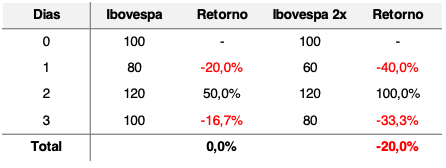

Considere um fundo que, todos os dias, retorne exatamente o dobro do retorno do Ibovespa. Em um mercado volátil, após alguns dias de negociação, é possível que ele já se descole completamente do índice, como na tabela abaixo:

Enquanto o Ibovespa ficou no zero a zero após três dias, o fundo alavancado teria perdido 20%, sem contar a taxa de administração e os custos de negociação do fundo.

Em outras palavras, entregar o dobro de retorno diariamente não garante, de forma alguma, o dobro do retorno acumulado depois de um período mais longo.

Podemos culpar a matemática, é verdade, mas a provedora americana Direxion, responsável pelo BRZU, ETF alavancado que se beneficia da alta da Bolsa brasileira e da valorização do real em relação ao dólar, foi além e garantiu perdas permanentes aos seus investidores.

Em 23 de março, na mínima dos mercados, quando o Ibovespa havia caído 44% e o dólar já havia subido 16%, o BRZU, que se alavancava em três vezes em relação ao Ibovespa e ao real, já perdia 96% do valor que tinha um mês antes.

Mesmo que a Bolsa e o câmbio voltassem aos níveis anteriores à crise, já seria matematicamente impossível, como no exemplo anterior, que o investidor recuperasse todo o dinheiro investido.

Porém, dois dias depois, a Direxion deu um golpe de misericórdia e matou de vez qualquer chance de recuperação do BRZU, infligindo perdas permanentes a seus investidores: a empresa emitiu um comunicado ao mercado que alterava o nome e o mandato de alavancagem, deste e de outros fundos da empresa, de três para duas vezes, impactando cotistas novos e antigos.

O resultado prático é que o BRZU, utilizado por investidores brasileiros e estrangeiros para capturar movimentos de curtíssimo prazo e de alta convicção no Ibovespa, está em quarto lugar entre os piores desempenhos de ETFs no mundo em 2020 pelo site especializado ETF.com, acumulando perdas de 97% (gráfico abaixo).

No Brasil, o mercado de ETFs ainda não é desenvolvido e representa 0,5% do total de fundos de investimento. Porém, também temos nossos exemplares de alavancagem, em forma de fundos tradicionais que compartilham dos mesmos problemas.

Um deles tem mais de 4.000 investidores da XP — número que dobrou desde dezembro — e seu mandato original é de retornar o dobro do retorno diário do Ibovespa. Outro é restrito para alocação por veículos exclusivos do Itaú Private Bank e tem o objetivo de ganhar o dobro da queda do Ibovespa, isto é, opera vendido e de maneira inversa ao fundo da XP.

A figura abaixo mostra o tamanho da distorção dos retornos acumulados dos fundos:

No período, o Ibovespa perdeu 11,5%.

Um investidor desinformado poderia esperar que o fundo da XP rendesse o dobro disso, perdendo 23% no período, mas a realidade foi mais cruel e a perda já se aproxima de 45%, quase quatro vezes a queda do índice.

Ok, pelo menos o fundo do Itaú vendido em Bolsa deveria proteger o patrimônio dos cotistas, não é? Afinal, seria esperada uma alta de 23% neste caso.

Infelizmente, passou longe disso. Com 18% de retorno negativo no período, o fundo do banco teve, surpreendentemente, um desempenho ainda pior que o do Ibovespa.

A lição que tiramos dos dois mercados é que o potencial exponencialmente explosivo da decisão de se alavancar em fundos pode se mostrar muito ruim.

Afinal, a torcida para dar errado é barulhenta: alta volatilidade, baixa liquidez, assimetria negativa das perdas em relação aos ganhos e, em casos extremos, pode vir até uma mudança no regulamento do fundo investido para te surpreender.

Todo investidor diligente deve sempre evitar ao máximo arriscar em apostas desse tipo, que tragam riscos reais de ruína para o seu patrimônio.

Mas há, claro, exceções: aquelas raras situações em que temos alta convicção de um movimento de mercado no curtíssimo prazo, portanto com baixíssima volatilidade e alto grau de certeza.

Nesses casos, a única recomendação é lustrar bem a bola de cristal antes de investir em um fundo alavancado.

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro