O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Monopólios, monopólios… monopólios por toda a parte

Está em Coríntios 6:12: “Tudo me é permitido, mas nem tudo convém. Tudo me é permitido, mas eu não deixarei que nada me domine”.

Cuidado com aquilo que você deseja.

Por anos e anos, reclamamos da concentração bancária no Brasil. Quatro ou cinco bancos, com seus acordos de cavalheiros tácitos, dominavam o mercado e mantinham taxas excessivas e spreads exorbitantes. Isso com metade do crédito vindo de banco público. Ou seja, não era propriamente difícil ser eficiente. Você vivia num ambiente oligopolizado e permeado de estatais. Bingo! Para o acionista, claro, era ótimo — nada como uma reserva de mercado. Não à toa, banco sempre foi — ao menos até o ano passado — figurinha carimbada nas carteiras do smart money local.

No mundo dos investimentos, conseguimos o inimaginável: saímos de um ambiente oligopolizado dentro dos bancos para outro monopolizado fora dele. “Ou você aceita essa taxa de estruturação e rebate, ou eu não distribuo seu fundo — ah, e quero exclusividade neste e naquele produto.” O gestor, que sabe da potência monopolista daquele passivo (todos querem um pouco de varejo em sua base), acaba aceitando. Reclama no privado, óbvio, mas jamais em público. Na Bolsa macunaímica, de nossos heróis sem nenhum caráter, quem vai enfrentar o monstro Venceslau Pietro Pietra?

Curiosamente, houve um avanço nesse sentido em meio ao coronavírus. “Há malas que vêm de trem.” Novas diretrizes para tempos de pandemia. No começo do mês de abril, a CVM publicou orientações sobre pedidos de transferência de ativos entre plataformas de investimento. Basicamente, corretoras vinham exigindo, para tal procedimento, reconhecimento de firma por autenticidade em cartório. Isso sempre foi, claro, um absurdo tremendo, uma forma de manter o investidor enjaulado numa plataforma mesmo a contragosto. Na pandemia, então, ficou inviável. Era mais fácil você soltar um foguete para Marte do que trocar de corretora. Felizmente, a CVM se pronunciou exigindo a possibilidade de transferência por meio eletrônico — sendo mais rigoroso, em Ofício Circular de 9 de dezembro de 2019, a autarquia já sugeria essa prática entre as mais apropriadas no atendimento ao cliente, mas, dado o caráter apenas sugestivo daquele texto, seu enforcement acabou prejudicado.

A facilidade de transferência de custódia é um passo importante para a quebra do ambiente monopolista que, na prática, vigora no mundo de investimentos fora dos bancos, com todas as consequências conhecidas desse tipo de estrutura de mercado. Espero que a pandemia passe rápido, mas que a diretriz e o enforcement da CVM durem para sempre.

Infelizmente, há outro ponto, ainda envolvendo a questão de transferência de ativos e migração entre corretoras, que não avançou durante a pandemia do novo coronavírus. Arriscaria dizer até que retrocedeu. Eu me refiro à criação de fundos espelho, os “Advisory”, “Selection” e por aí vai. Resumo grosseiro: a corretora cria um fundo próprio (espelho) que basicamente investe num fundo de terceiro. Para o cliente da corretora, passa a haver a única alternativa de investir nesse fundo espelho (que pertence à corretora e não pode ser portado para outro lugar, porque ele sequer existe em outro lugar). Vamos criando amarras para que o cliente fique enclausurado dentro de estruturas que nem sempre lhe convêm.

Monopólios, monopólios… monopólios por toda a parte.

Leia Também

Na verdade, eu fui trazido — mentalmente, claro — ao tema quando vi o espetáculo de resultado apresentado pela Alphabet (holding controladora do Google) ontem à noite. Com suas ações subindo quase 8% no after market ontem, pensei como estamos condenados a um mundo de cada vez mais concentração, com uma cara muito clara de “winner takes all”. Google raspa de um lado, Facebook (com o Insta) do outro. Apple domina nos apps, Amazon abocanha o e-commerce clássico. As FAANGs (Facebook, Amazon, Apple, Netflix e Google) vão ficando cada vez mais poderosas, mais possuidoras de dados, mais ricas de caixa, com as melhores tecnologias. E o processo vai se retroalimentando.

Fiquei pensando: quais seriam as consequências disso?

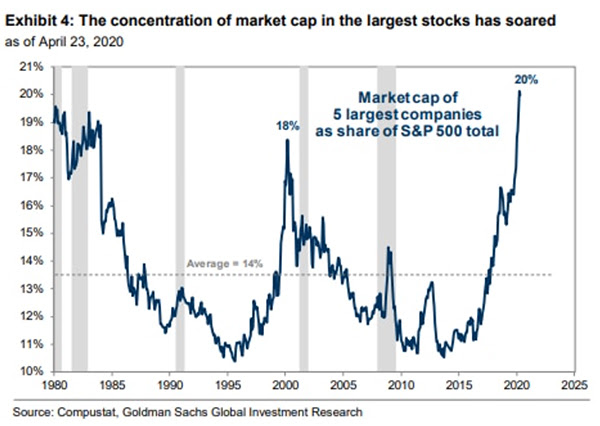

Difícil dizer, mas, se a história serve de guia, não parece propriamente uma boa notícia. O último pico anterior de tamanha concentração no S&P 500 ocorreu lá pelos anos 2000, época do estouro da bolha pontocom, conforme podemos ver na imagem abaixo:

A tendência é que essa concentração vá aumentando. Más notícias para quem tem small caps e, claro, para aqueles que precisam concorrer com essas gigantes — até que, eventualmente, os reguladores venham a agir sobre os fatos; mas reguladores… bem… deixa pra lá.

E para o Brasil, alguma consequência? Penso em ao menos três:

1. Não me parece razoável que o e-commerce continuará tão fragmentado. Haverá mesmo espaço para players tão grandes quanto Mercado Livre, Magazine Luiza, Via Varejo, B2W dividirem esse bolo? Sem falar na Amazon, claro… Será que, por aqui, também não veríamos uma dinâmica do tipo “winner takes all”(o vencedor leva tudo?).

2. Se essas “supertechs” vão dominar o mundo, hiperbolicamente, claro, o S&P e os índices de ações norte-americanos passarão a ser más representações do comportamento geral das empresas dos EUA. No limite, ao olhar para o S&P, você estará olhando para o desempenho das FAANGs, não para o comportamento de uma empresa americana típica. É como se saíssemos do Mediocristão (em que as informações estão centradas na média, e uma única informação, qualquer que seja, explica pouco de toda a amostra) para o Extremistão (em que poucas informações podem explicar tudo; muito peso das poucas FAANGs entre as centenas de empresas do índice).

3. Em 2) sendo verdade, a correlação entre as Bolsas norte-americanas e as do resto do mundo deve cair, porque as FAANGs têm penetração global e são irreplicáveis localmente. Em outras palavras, o S&P e o Nasdaq serão puxados pelas FAANGs, mas não pelo desempenho médio das empresas. Assim, não haveria razão para as outras Bolsas, que carregam empresas médias (e não as FAANGs) andarem parecidas com Wall Street. Ainda pior: nessa perda de correlação, a Bolsa brasileira deveria ficar pra trás, porque tecnologia é sub-representada em nosso índice.

O único monopólio do qual podemos nos orgulhar é mesmo o da jabuticaba. Ah, e talvez o da pizza de catupiry da Margherita também.

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos