O valor de uma estratégia consistente

Em fundos, também tenho visto alguns questionamentos com argumentos de que se poderia fazer por conta própria o que grandes gestores fazem e obter um desempenho melhor.

Quando meu pai decidiu largar o mercado de opções, após 25 anos de muita história para contar nos pregões do Rio e de São Paulo e nas mesas proprietárias de uma dezena de corretoras, esperávamos que a volatilidade lá em casa se reduzisse.

Parafraseando Cazuza, às vezes nossos meses eram de par em par, alternando porradas homéricas no mercado com tentativas frustradas de ajuste fiscal, afinal, as contas continuavam chegando, principalmente as dos meses de bons lucros.

“Esses robôs dominaram o mercado, está simplesmente impossível de operar”, justificou para, em seguida, completar o raciocínio: “Estou pensando em abrir um restaurante, o que você acha?”.

A verdade é que, em janeiro de 2014, mesmo com a Bolsa tendo caído 15% no ano anterior, ainda não eram nada óbvios os impactos na economia real do abandono do tripé macroeconômico no governo Dilma, o que levou, vale pontuar, à tese do Fim do Brasil.

Então, com as informações disponíveis à época, também achei uma ótima ideia.

Ao longo das conversas profundas que varavam a madrugada, porém, havia algo de que sempre discordávamos: o valor percebido de uma franquia para o negócio. Ele acreditava que cultura, pessoas e processos eram mais replicáveis do que as histórias de sucesso contavam e não via razão em dividir parte do faturamento e/ou dos lucros com um franqueador.

Leia Também

A simplicidade é a maior das sofisticações na hora de investir

Marcas da independência: Vitreo agora é Empiricus Investimentos

Além disso, o perfil de empreendedor com visão de dono (e nem sempre é assim), que faz questão de conhecer todos os clientes pelo nome, o fazia rejeitar ainda mais a ideia de um sócio capitalista, longe do dia a dia, sem a barriga no balcão.

Em fundos, também tenho visto alguns questionamentos nesse sentido, com argumentos de que se poderia fazer por conta própria o que grandes gestores fazem e obter um desempenho melhor.

É claro que é possível. Aliás, filosoficamente falando, a tudo pode ser atribuído um grau de possibilidade em um intervalo definido de tempo. Mas tenho dúvidas em relação à consistência e à aderência de uma estratégia assim.

Após o voo solo no restaurante japonês, que durou três anos e meio, abreviado mais pela conjuntura do que pela estrutura, algumas lições sobre gestão podem ser aprendidas e igualmente estendidas para fundos de investimentos.

A primeira ecoa no memorando mais recente de Howard Marks: sempre que nos encontrarmos em uma situação totalmente nova (como a crise atual), nós não apenas não temos informação suficiente sobre o novo cenário, como também não sabemos identificar quem a tenha de maneira qualificada.

Para contornar isso, considero um bom ponto de partida buscar uma análise independente e qualificada de equipes experientes. Essa é a primeira parte do nosso checklist na avaliação de fundos: entender as pessoas por trás de cada negócio.

A segunda trata de diversificação. Extremamente dependente dos colaboradores de dois grandes grupos de telefonia e auditoria que almoçavam na região, o restaurante não esperava que essas empresas decidiriam cortar custos mudando seus escritórios de lugar. Touché, perda permanente de receita na crise, com menor acesso a linhas de crédito, pode ser um golpe certeiro.

Em que ações você eventualmente pode estar concentrado que podem ter grandes somas de perdas permanentes ou até seus modelos de negócio “disruptados”?

Isso, claro, também vale para os fundos: jamais tenha mais do que 20% em um só gestor. Por mais que seja o maior ganhador de dinheiro do mundo, todos erram e você precisará estar com uma carteira diversificada quando isso acontecer.

Infelizmente, não basta acertar uma vez, ter uma semana boa de vendas ou um mês excepcional de ganhos no mercado. O que você quer é ter uma boa dose de confiança de que os bons resultados se repetirão, independentemente da janela de observação ou do cenário.

Consistência é o segredo do negócio e é onde vou me aprofundar brevemente para falar sobre fundos e uma aplicação desse conceito.

Talvez pela bipolaridade financeira com que cresci, eu tenha desenvolvido certa obsessão pela consistência para ser o fiel da balança de casa, em busca de algum modelo que ganhasse bons retornos ao longo do tempo com o maior nível de diversificação.

Nesse sentido, tenho dedicado parte do tempo livre nos últimos meses para um estudo sobre a indústria completa de fundos multimercados desde que ela existe no Brasil, há cerca de 24 anos, em várias janelas diferentes.

O cálice sagrado que busco é a carteira de fundos mais consistente ao longo do tempo e que, em paralelo, também gere um desempenho acima da média com baixo nível de risco. Por consistente, trato de uma carteira que independe do ponto de entrada do investidor, isto é, que não tenha diferenças relevantes de resultado para alguém que ficou investido nos últimos três anos e outro que ficou, por exemplo, entre 2013 e 2016.

Simples assim, fritas acompanha.

Para isso, há algumas abordagens para identificar os melhores fundos (com a devida observação de que estamos tratando apenas da parte quantitativa) e para alocar entre eles, considerando estilos diferentes de gestão, correlações entre si e seus respectivos pesos.

Sem entrar nos detalhes de cada estratégia, quero destacar a mais interessante, adaptada deste paper brilhante do professor, cientista e gestor de hedge funds quantitativos Marcos Lopez de Prado e que chegou a mim via Jojo, gestor da Vitreo, no qual ele propõe uma alternativa ao modelo tradicional de alocação de fundos.

Em poucas palavras, o paper afirma que montar uma alocação baseada no conceito de fronteira eficiente de Harry Markowitz, em que se busca o portfólio de maior Índice de Sharpe, isto é, maior relação entre retorno acima do CDI e volatilidade, tem duas falhas principais (entre outras, já criticadas nos últimos 60 anos) que devem ser corrigidas.

A primeira é que a volatilidade estimada para os fundos é simétrica, dando pesos iguais às oscilações boas (para cima) e ruins (para baixo), algo que já abordamos aqui nesta newsletter comentando sobre o Índice de Sortino.

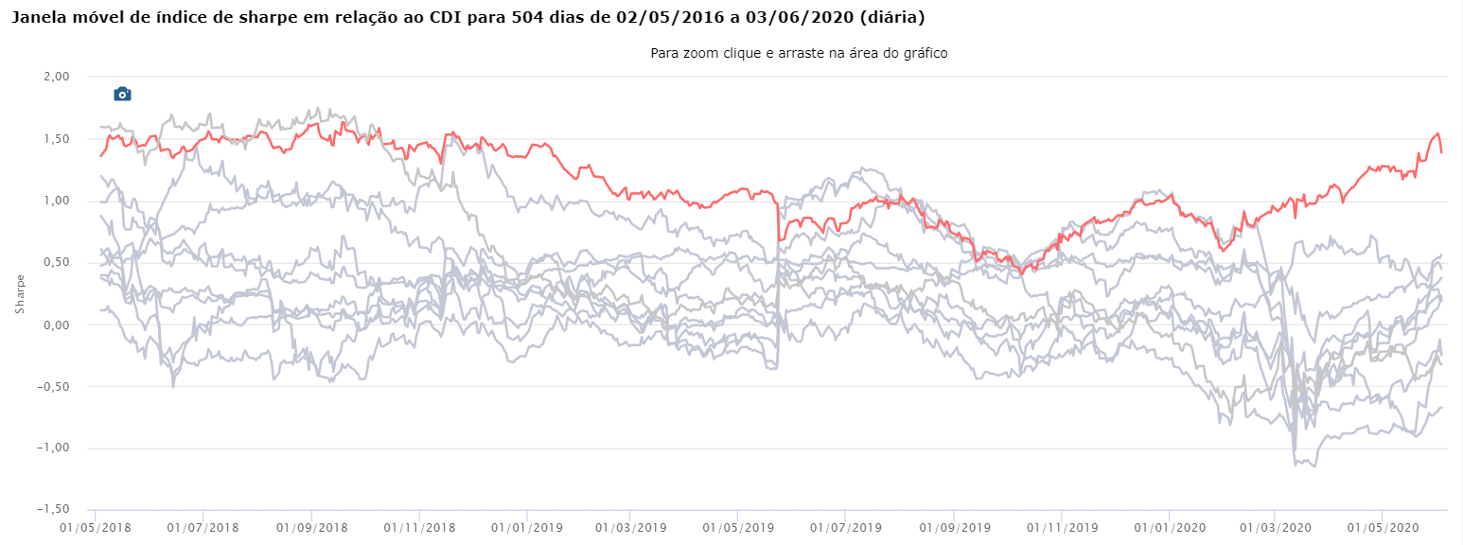

A segunda é que não basta apenas encontrar a carteira com o melhor Sharpe em um momento do tempo, mas o esforço deve ser direcionado para encontrar aquela que tem o maior histórico de Sharpe em níveis elevados e em diferentes janelas temporais, trazendo um componente probabilístico à medida. O filme é mais importante do que a foto.

Dito isso, há apenas um fundo de uma gestora bastante respeitada no mercado e com bilhões de patrimônio administrado que apareceu nos primeiros lugares de todas as métricas e em todos os períodos, inclusive no estudo do paper acima.

Para ser mais visual, repare na imagem abaixo a comparação do seu Índice de Sharpe de dois anos (em vermelho) contra vários outros fundos gestores renomados da indústria.

Fonte: Quantum Axis e Empiricus

No momento em que chegamos a essa conclusão, só restava um motivo para ele não ser sugerido aos assinantes do Melhores Fundos: o fundo estava fechado para o varejo, há muito tempo.

Em maio, a gestora decidiu abri-lo para captação e arrisco dizer que não deve ficar assim por muito tempo.

Para conhecer mais sobre a indicação do fundo multimercado que é, na minha opinião, o mais consistente de todos os tempos, venha por aqui.

Um abraço.

Rodolfo Amstalden: O elogio que nem minha mãe me fez

Em mercados descontados que ainda carregam grandes downside risks, ganha-se e perde-se muito no intraday, mas nada acontece no dia após dia

Degrau por degrau: Confira a estratégia de investimento dos grandes ganhadores de dinheiro da bolsa

Embora a ganância nos atraia para a possibilidade de ganhos rápidos e fáceis, a realidade é que quem ganha dinheiro com ações o fez degrau por degrau

Blood bath and beyond: Entenda o banho de sangue dos mercados financeiros — e as oportunidades para o Brasil

Michael Hartnett, do Bank of America Merrill Lynch, alerta para um possível otimismo exagerado e prematuro sobre o fim da subida da taxa básica de juro nos EUA; saiba mais

Você está disposto a assumir riscos para atingir seus sonhos e ter retornos acima da média?

Para Howard Marks, você não pode esperar retornos acima da média se você não fizer apostas ativas. Porém, se suas apostas ativas também estiverem erradas, seus retornos serão abaixo da média

Rodolfo Amstalden: Qual é o mundo que nos aguarda logo à frente?

O mercado inteiro fala de inflação, e com motivos; afinal, precisamos sobreviver aos problemas de curto prazo. Confira as lições e debates trazidos por John Keynes

Novas energias para seu portfólio: Conheça o setor que pode impedir a Europa de congelar — e salvar sua carteira

Para aqueles que querem apostar no segmento de energia nuclear, responsável por 10% da energia do mundo, é interessante diversificar uma pequena parcela do capital

Está na hora de você virar um investidor qualificado

No longo prazo, produtos de investimento qualificado podem ter uma rentabilidade média maior e permitem maior diversificação

É melhor investir em bolsa ou em renda fixa no atual momento dos mercados financeiros?

A resposta continuará sendo uma carteira devidamente diversificada, com proteções e sob a âncora de valuations suficientemente descontados

Rodolfo Amstalden: Foi tudo graças à peak inflation

Imagine dois financistas sentados em um bar. Um desses sujeitos é religioso, enquanto o outro é ateu. Eles discutem sobre a eventual existência de bull markets

Beta, e depois alpha: Saiba por que você precisa saber analisar a temporada de balanços antes de montar sua carteira

Depois de muito tempo de narrativas sobre juros, inflação e recessão, talvez estejamos entrando num momento em que os resultados individuais voltam a ser relevantes

Rodolfo Amstalden: Uma ideia de research jamais poderá salvar sua alma

Venho escrevendo relatórios de research há quase 15 anos, e ainda não aprendi uma lição: a de que não é possível alcançar consolo para os nossos lutos através da explicação

Más notícias virando boas notícias? Saiba como queda no PIB dos EUA pode beneficiar seus investimentos

Investidores enxergaram nesse dado ruim a possibilidade de o Fed reduzir o aperto monetário. Desde então, os índices americanos valorizaram mais de 10%. Mas será que é para ficar animado?

Felipe Miranda: Dez lições de um fracassado

Após escrever um best-seller sobre o sucesso, hoje resolvi falar sobre o fracasso. Confira uma dezena de coisas que muito possivelmente você não vai ouvir por aí

Por que uma certificação ainda vale muito para trabalhar no mercado financeiro

Longe de mim desmerecer o conhecimento empírico, mas ter um certificado que comprove a sua expertise ainda é fundamental no mundo dos investimentos

O que é preciso para alcançar os melhores resultados em investimentos

Os melhores resultados não costumam vir das nossas melhores intenções, mas das melhores leituras de cenário.

Rodolfo Amstalden: Como se não bastasse, a crise hídrica nas bolsas mundiais voltou

O Ibovespa rompeu a barreira dos 100 mil pontos 8 vezes desde junho, sem sair do lugar, e os investidores estão perdendo dinheiro com tantos pregões que não levam a lugar nenhum

Como lidar com o desconhecido? Saiba como analisar os cenários no mundo e encontrar oportunidades de investimento

Minha sugestão é a diversificação de seu portfólio de investimentos e a ampliação do seu horizonte temporal para se apropriar dos diversos prêmios de risco ao longo do tempo

Será possível retornar à era de ouro dos grandes fundos de ações?

O jogo está estruturalmente mais difícil, por conta da maior competição, das restrições impostas pelo tamanho e pela menor assimetria de informação

E o Oscar de melhor fundo no curto prazo vai para…

Nas crises, o investidor inteligente é aquele que sobrevive. Para isso, deve-se preferir a consistência de bons retornos à raridade de desempenhos excepcionais

Rodolfo Amstalden: Nasci 300 mil anos atrás, sou quase um bebê

Somos mais frágeis do que gostaríamos de admitir. Mas, se tomássemos em plena conta essa fragilidade, faltaria confiança para seguirmos adiante

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP