O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

*Por Bruno Mérola

Daqui a dez dias, o ano começa extraoficialmente, com a mesma expectativa de expansão vigorosa do ciclo de alta estrutural iniciado em 2016 e, é claro, com a mesma possibilidade de errarmos feio qualquer previsão de curto prazo.

Somos constantemente surpreendidos pelo inesperado. Quando tudo indicava um primeiro bimestre do ano mais tranquilo, após negociações entre EUA e China, resolução do Brexit e melhora marginal de indicadores de atividade global, tivemos que lidar com a iminência de uma guerra e de uma pandemia, sem respirar entre uma e outra.

Obviamente, esse não era o planejado – nunca é, na verdade. Nossas mentes lineares vislumbraram o Ibovespa subindo em linha reta, totalmente alinhado com a expectativa (também linear) de maiores lucros para as empresas, a manutenção dos juros em patamares estruturalmente baixos e o investidor estrangeiro trazendo bilhões de dólares para o lado de cá do planeta.

Só deveríamos nos preocupar mesmo lá para março, quando as primárias do Partido Democrata nos EUA pudessem trazer algum ruído, com candidatos mais extremistas eventualmente aparecendo nas primeiras posições das pesquisas, mas não agora.

Sorte dos disciplinados, que tinham dólar e ouro na carteira nos primeiros dois meses do ano e puderam se proteger, pelo menos um pouco, do retorno negativo de 0,92% da Bolsa até este momento.

Aliás, mais do que a função de proteger, esses ativos bateram o mercado com folga. Enquanto o dólar fechou ontem em sua máxima histórica de R$ 4,39, acumulando alta de 8,89% no ano, o ouro já estica a trajetória iniciada em outubro de 2018 para uma alta acumulada de 37,5% — chegando a 60,5% se somada a variação cambial.

Leia Também

Por isso, retorno à importância imperativa de uma carteira diversificada, equilibrando ativos de risco com as proteções adequadas.

Naturalmente, você pode questionar o dólar nas máximas (um fato) ou considerá-lo caro no curto prazo (uma possibilidade), mas a verdade é que ele pode ficar “caro” por mais tempo do que você pode aguentar os trancos da Bolsa. Tem sido assim desde as eleições de 2018, quando a moeda estava a R$ 3,80, passando por R$ 4,00 e R$ 4,20, até chegar aos dias de hoje.

Por quanto tempo você deve dirigir seu carro novo sem seguro antes de precisar de um? Indo além: se há uma onda de assaltos ao modelo do seu carro na cidade, tornando seu seguro imediatamente mais caro, você ainda adiaria contratá-lo, mesmo sabendo que o risco de precisar dele agora é maior?

Nos EUA, onde o mercado de seguros é muito desenvolvido, você não sai da concessionária sem o seguro do carro. Para sua carteira, aplica-se o mesmo raciocínio: deveria também ter estruturalmente uma posição em dólar e ouro, assim que comprar ativos de risco.

Se você mantém, portanto, uma exposição relevante em Bolsa – e deveria mesmo, dado o cenário atual –, os fundos de dólar e de ouro são os instrumentos mais adequados para você dormir tranquilo, por terem um comportamento historicamente oposto ao dos mercados de renda variável.

Apesar de muitos fundos multimercados também operarem dólar e ouro, eles mudam a carteira o tempo inteiro, não sendo possível estabelecer uma relação direta sem atraso nas posições. E vale mencionar que a imensa maioria vem perdendo em posições vendidas em dólar desde as eleições de 2018.

Você precisa ter sua posição também por conta própria e quero trazer alguns tópicos que acho importantes para seu investimento em fundos de dólar e ouro.

Em primeiro lugar, só tope investir em fundos cambiais baratos e sem risco de crédito. Ainda existem muitos fundos por aí que cobram mais de 1% de taxa de administração ao ano, chegando a vergonhosos 3% em alguns bancos. Fuja desses e priorize aqueles com taxa abaixo de 1% ao ano.

É essencial também que eles não permitam, em regulamento, o investimento em crédito privado. Você não gostaria de descobrir que seu fundo cambial rendeu menos do que a variação do dólar porque o gestor emprestou dinheiro para uma empresa com dificuldades para honrar dívidas.

E tão importante quanto é comprar sua parcela de proteção no tamanho certo: nem muito pequena para o tamanho do seu risco, nem grande demais que possa comprometer seu patrimônio.

Em outras palavras, desconfie de um seguro de R$ 1 mil para uma Ferrari zero-quilômetro, e não aceite pagar R$ 5 mil por mês para assegurar seu Corsa 2012.

Qual deve ser, portanto, a proporção ideal entre o ativo de risco e sua proteção?

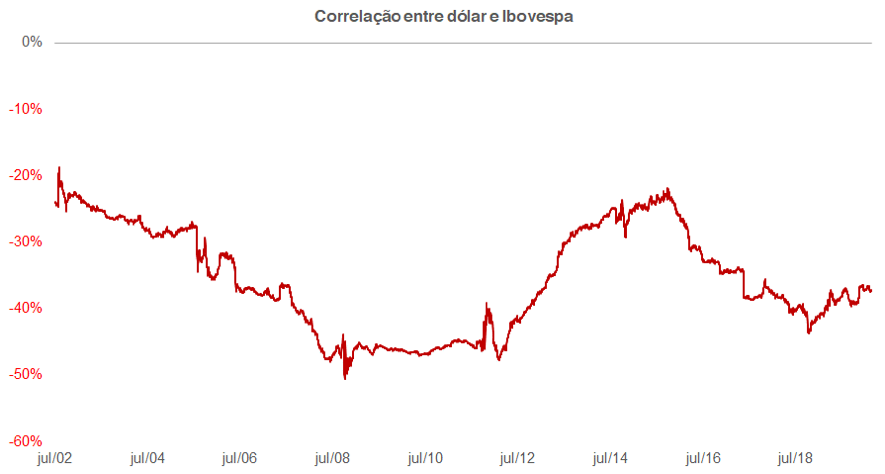

Como a maioria dos dados estatísticos históricos de mercado, a correlação entre o dólar e o Ibovespa também varia, mas se mantém dentro de um intervalo entre 20% e 50% pelos últimos 20 anos:

Se considerarmos 33% (ou 1/3) como uma média razoável, uma interpretação simples indica que, a cada 3% de queda da Bolsa, o dólar tende a subir 1%, compensando parcialmente as perdas em renda variável no longo prazo. A grande vantagem pode residir em prazos menores ou em momentos de crise, quando essa correlação tende a aumentar.

Daí, pode surgir uma regra de bolso: para uma alocação entre 15% e 30% em Bolsa, dependendo do seu perfil de risco, é interessante ter pelo menos de 5% a 10% em proteções com exposição ao dólar.

Se o investidor souber aproveitar a euforia atual com proteções e responsabilidade, verá o resultado não apenas daqui a nove meses, período posterior às eleições americanas, mas em alguns anos de multiplicação do seu capital.

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje