O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Veja o seguinte: se até um ato grave como o suicídio depende de um método e de um contexto particular, o que dizer da decisão de compra e venda de ativos financeiros?

"O valor de um homem pode ser medido

pela quantidade de verdade que ele pode suportar.”CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADEFriedrich Nietzsche

Enquanto a cidade enlouquece em sonhos tortos, proponho uma pergunta genuína para reflexão: você acha que o suicídio é algo determinístico e deslocado de circunstâncias particulares ou que ele depende de condições específicas para se materializar, como um determinado método e um lugar em específico?

Em outras palavras, carregaria o suicídio características ligadas ao coupling (comportamentos que requerem acoplamento a determinadas circunstâncias e condições) ou ao displacement (algo que aconteceria de qualquer jeito; ou seja, se você interrompesse um determinado método, o suicida encontraria um outro)?

Se você é como a maioria das pessoas, respondeu que, diante de um ato tão grave e representativo quanto o suicídio, não importam muito as condições e as circunstâncias. O suicida seria um sujeito bem determinado e, se lhes tirassem determinados métodos, lugares ou condições, ele encontraria outros para alcançar seu objetivo. Afinal, uma decisão tão definitiva não poderia se basear em critérios frívolos, circunstanciais e tênues, não é mesmo?

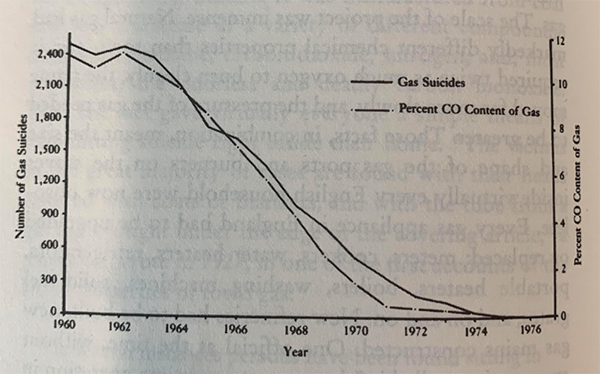

O criminologista Ronald Clark se debruçou sobre o tema e, em 1988, escreveu o artigo "The British Gas Suicide Story and Its Criminological Implications”, que depois viraria um clássico. Sua ideia foi bastante interessante.

Ele notou que, até o começo dos anos 70, a maior causa de suicídios no Reino Unido se dava por intoxicação por monóxido de carbono, substância liberada em quantidades expressivas pelo então adotado gás de cozinha — o suicídio por monóxido de carbono é indolor e o gás não tem cheiro, o que provavelmente explique a predileção por esse método para se tirar a própria vida à época; com efeito, em 1962, houve 5.588 suicídios na Inglaterra e no País de Gales, dos quais 2.469 por meio da intoxicação a partir do gás de cozinha.

Leia Também

A partir de 1965, o Reino Unido passou a substituir o tipo de gás, até então composto por hidrogênio, metano, dióxido de carbono, nitrogênio e monóxido de carbono. A transição para o gás natural — metano, etano, propano, nitrogênio, dióxido de carbono, sulfureto de hidrogênio e, mais importante, sem monóxido de carbono — estaria completa em 1977.

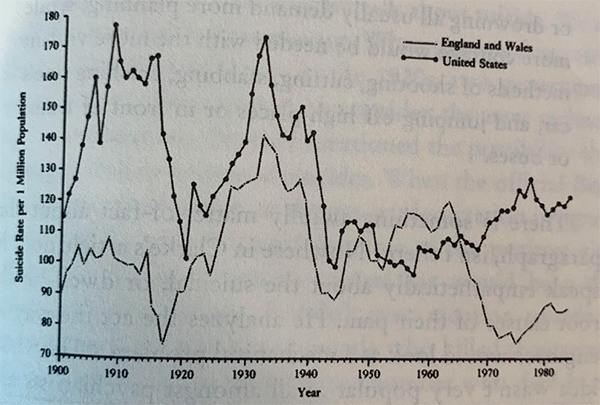

A proposta de Ronald Clarke era cruzar as duas coisas. Se o suicídio estivesse associado ao “displacement”, ou seja, não fosse dependente de circunstâncias e condições particulares, suas taxas não guardariam grande correlação com a substituição do gás de cozinha no Reino Unido. Os suicidas, desprovidos de seu método original favorito, apenas adotariam uma outra forma de tirar a própria vida. De nada adiantaria bloquear uma determinada alternativa. Já se fosse o contrário, se o suicídio estivesse ligado ao “coupling”, se dependesse de um método particular, de um contexto específico, teríamos observado uma alta correlação entre a substituição do gás de cozinha e a queda das taxas de suicídio. As imagens ilustram bem o comportamento:

Houve uma importante queda das taxas de suicídio no Reino Unido a partir da eliminação do monóxido de carbono do gás de cozinha nas residências dos britânicos. O suicídio, algo tão definitivo e aparentemente estrutural, está mais ligado ao “coupling”, normalmente depende de condições e circunstâncias particulares. Sua decisão e implementação são mais fugazes, tênues, ambíguas e complexas do que poderíamos supor ex-ante.

Os estudos de Clarke viriam a influenciar não somente o combate ao suicídio, mas também a criminologia em geral. Se até mesmo a decisão de tirar a própria vida dependeria de circunstâncias e condições específicas, outras atitudes mais frívolas deveriam depender também. Também o crime estaria bastante associado à noção do “coupling” e ligeiras alterações de contexto poderiam reduzir ou eliminar delitos graves. Uma sutil modificação de cenário e as decisões pragmáticas mudam completamente. O mundo é mais aleatório, complexo e ambíguo do que nosso maniqueísmo e nosso desejo de controle podem suportar.

Por isso, hoje, eu tenho uma proposta prática para você, talvez quase como os terapeutas cognitivos ou comportamentais, se operassem em Bolsa, poderiam sugerir-lhe nesta quarta-feira, literalmente, de cinzas (e de banho de sangue).

Depois de refletir e estudar bastante nesse Carnaval, concluí que a melhor orientação que eu poderia trazer aos assinantes e leitores do Seu Dinheiro hoje é: desinstale o app de sua corretora. E eu falo sério.

Veja o seguinte: se até um ato grave como o suicídio depende de um método e de um contexto particular, o que dizer da decisão de compra e venda de ativos financeiros? Não estaria ela também absolutamente ligada ao “coupling”?

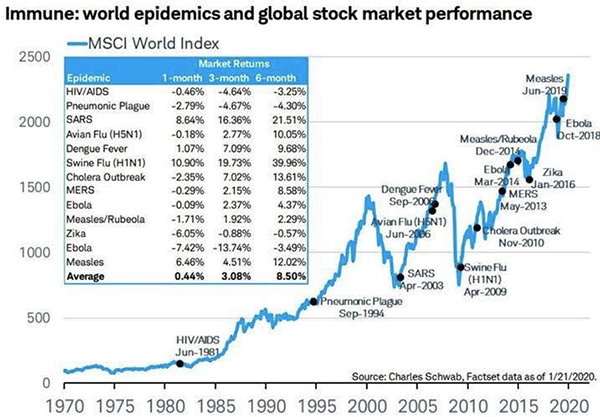

A julgar pelo comportamento dos ADRs brasileiros nos últimos dias (o EWZ caiu 6,33%, e os papéis de Vale e Petrobras perderam quase 10%), teremos um banho de sangue na abertura desta quarta-feira. Será, evidentemente, uma combinação da variação do dólar (em alta) e das ações (em baixa). De forma resumida, isso por conta da proliferação do coronavírus em países como Irã, Coreia e Itália, além do fechamento da fábrica da Samsung — o temor de pandemia e de seus impactos sobre a economia global cresce, enquanto eleva-se abruptamente a aversão a risco.

Em momentos de pânico, somos levados a agir pelo impulso. Você vê suas ações desabando e, com medo de que as coisas fiquem piores, toma uma decisão, por vezes, precipitada. Se você estiver sem seu app no celular, ao menos coloca um obstáculo mínimo, uma “piora das circunstâncias” para impedi-lo de agir emocionalmente, uma espécie de eliminação de seu monóxido de carbono para impedir seu suicídio financeiro.

Algumas considerações importantes:

O que faremos, então?

1- Hoje, não faremos absolutamente nada em termos sistêmicos. A rigor, estamos propondo uma alteração marginal na Carteira Empiricus e na carteira Oportunidades de uma vida, mas é algo bem pontual e idiossincrático, para aproveitar uma interessante alternativa no setor educacional brasileiro. Nada a ver com o sistêmico.

2 - Para os próximos dias, estudamos uma eventual modificação dos portfólios para capturar o que temos chamado aqui internamente de “A tale of two cities”, em referência ao clássico de Charles Dickens. Até o momento, estávamos forçados a escolher entre duas Bolsas dentro da Bolsa brasileira: de um lado, tínhamos ações boas e de crescimento razoavelmente caras pelas métricas de valuation convencional; e de outro, papéis considerados "ruins" e com lucros decrescentes (bancos e commodities; "ruins" aparece entre aspas porque não se trata necessariamente de empresas ruins, mas daquelas que enfrentam dificuldades ligadas ao baixo crescimento global e/ou à nova economia). Agora, com essa abrupta correção, talvez possamos comprar qualidade a preços muito descontados. Ainda não achamos que seja a hora de fazer uma rotação no sentido do “quality”, mas talvez ela esteja se aproximando.

Se o dia é daqueles que separam os meninos dos homens ou os homens dos lobos, aqui no sentido construtivo do termo, pois os investidores malvados me interessam muito mais do que os bonzinhos, a trilha sonora possivelmente poderia ser: “não tente se matar, pelo menos esta noite, não”. Lobão ainda toca o bom e velho rock’n’roll — acostume-se com o barulho da volatilidade.

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar