O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Que atire a primeira pedra quem nunca tomou uma decisão de investimento errada

“Você vai ficar triste com o que vou dizer. Te decepcionei. Quando me dei conta da situação, a besteira já estava feita. As coisas saíram do controle e acabei agindo por impulso. Foi durante as suas férias, você estava fora e eu não queria te chatear com este assunto. Desculpe, mas tirei meu dinheiro do fundo DI e coloquei na poupança...”

Que atire a primeira pedra quem nunca tomou uma decisão de investimento errada. Só me restou dar risada diante da confissão acima, feita pelo meu amigo Allan, que iniciou no ano passado sua jornada de investidor e há poucos meses constituíra sua reserva de emergência.

Assim como talvez tenha acontecido com você, ele ficou apreensivo ao ver os recursos aplicados no fundo DI apresentando retornos diários negativos. A reação acabou sendo a de resgatar a reserva de emergência e migrar para a poupança, o que lhe garantiu conforto psicológico momentâneo, sob o argumento do “rende pouco, mas rende alguma coisa”.

É claro que incomoda a qualquer um a possibilidade de ter prejuízo, ainda mais quando se trata daquela parcela do patrimônio que se destina a nos socorrer nos momentos de imprevisto. Mas, mesmo diante da dinâmica recente, nós aqui da série Os Melhores Fundos de Investimento reforçamos a convicção de que os fundos DI Simples de taxa zero seguem sendo o melhor destino para sua reserva de emergência.

A lógica não mudou: considerando os principais pilares — liquidez, segurança e rentabilidade –, no caso da reserva de emergência priorizamos sempre os dois primeiros. Nesse sentido, os fundos DI Simples de taxa zero oferecem liquidez diária (você resgata a qualquer momento) e continuam sendo o investimento de menor risco de crédito do mercado brasileiro, já que compram Tesouro Selic, título garantido pelo governo.

Mas é preciso ter em mente que eles não são “à prova de queda”; não existe investimento totalmente livre de risco no mercado. Só não estamos habituados a ver a desvalorização dos títulos públicos atrelados à Selic. Trata-se realmente de um fenômeno atípico — a última vez que aconteceu foi há 18 anos.

Leia Também

Para entender esse movimento, vamos lembrar que o Tesouro Selic (LFT) se propõe a pagar a variação da Selic na data do vencimento do título. Mas, antes desse momento chegar, no dia a dia, o título tem flexibilidade para acomodar ágio ou deságio em suas negociações, o que pode ser acompanhado diariamente. Esse preço varia de acordo com a relação entre oferta e demanda.

A oferta do papel vem aumentando muito nos últimos meses de quarentena. E a agressividade do Tesouro Nacional em colocar volumes expressivos de títulos em leilões diários, em uma tentativa contínua de encurtar seu prazo de endividamento, não é uma boa sinalização.

Quando você percebe que aquele amigo para quem emprestou dinheiro está fazendo bicos e tomando mais empréstimos para fechar as contas do mês, fica com o pé atrás, certo?

Adicionalmente, desde setembro, o aumento da percepção dos riscos fiscais em meio à falta de articulação do governo e da equipe econômica tem levado os títulos públicos a perderem valor no mercado secundário. Isso porque os agentes do mercado consideram que uma remuneração de apenas 2% ao ano é pouco para financiar todo o risco fiscal que está na mesa.

Resultado: o Tesouro Selic está sendo negociado com deságio, ou seja, abaixo do seu valor de face.

Para dar uma ideia, o deságio do Tesouro Selic para o vencimento de 2025 (única LFT vendida no Tesouro Direto atualmente) era próximo de 0,03% no início de setembro. Hoje, está em 0,31%. Pode até parecer uma diferença pequena, mas, em um cenário de Selic a 2% ao ano, é suficiente para machucar o investidor.

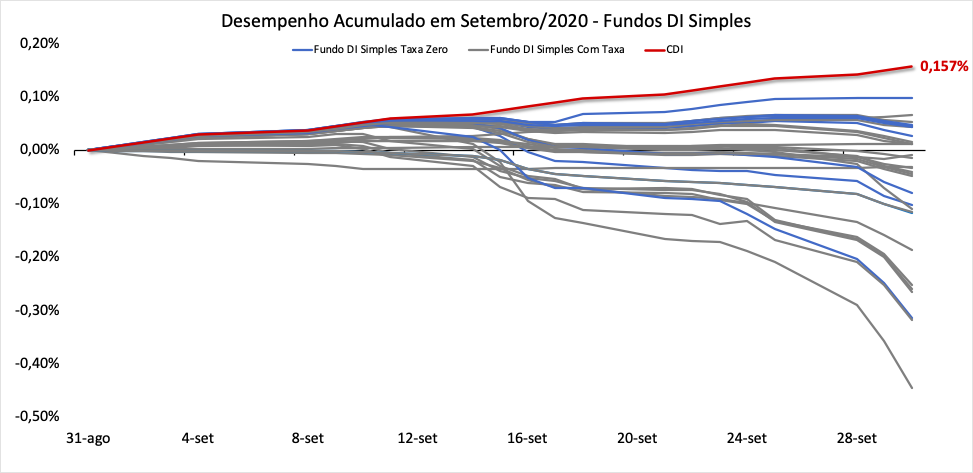

Como consequência, os fundos que investem em Tesouro Selic estão tendo um retorno diário abaixo do CDI nas últimas semanas, como você pode conferir no gráfico abaixo, que traz o desempenho dos fundos DI Simples em setembro:

Mas é importante lembrar que, apesar da variação negativa das cotas diárias desses fundos, o investidor não perdeu nada de fato, a menos que tenha resgatado neste momento negativo, realizando o prejuízo — como fez o meu amigo Allan, traindo a si mesmo ao sacar e migrar para a poupança, um investimento estruturalmente pior e que só rende a cada 30 dias.

Agora você deve estar se perguntando: até quando o preço do Tesouro Selic vai continuar a cair, afetando a rentabilidade da reserva de emergência? É difícil dizer, mas o Tesouro Nacional tem diminuído a oferta do papel mais recentemente, o que sugere uma normalização. Da nossa parte, estamos acompanhando bem de perto esse movimento, e manteremos você informado sobre novidades aqui.

Um abraço!

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje