Bife ancho on sale!

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior

Rodrigo, engenheiro formado em uma das melhores universidades do país, se destacou ante os amigos por ter rapidamente entrado em um programa de trainee de uma empresa multinacional enquanto a maioria deles ainda se preocupava em não ser reprovado em nenhuma matéria.

Graças a sua dedicação e, possivelmente, uma pitada de sorte — Taleb não me deixaria esquecer — foi promovido sucessivas vezes até receber uma proposta de transferência interna para a matriz em Buenos Aires. Uma passagem por mês paga pela empresa, salário quase que dobrado no câmbio da época, auxílio no aluguel para o primeiro ano, tudo o que tinha direito. Parecia um sonho, tanto para Rodrigo quanto para nós — amigos próximos — que o vimos partir para o país vizinho com uma conquista profissional que nos dava a famosa “inveja do bem”.

Meu amigo chega a Buenos Aires com um salário equivalente a 85 mil pesos argentinos — à época, algo em torno de R$ 16 mil ou US$ 5 mil. Com essa renda, ele levava uma vida tranquila, mas era inevitável perceber o poder de compra indo embora. Tudo o que ele consumia no dia a dia ficava progressivamente mais caro. Para manter constante a ajuda financeira que dava a seus pais, tinha que enviar uma remessa maior a cada mês que passava.

Ele tinha capacidade de poupar cerca de 15% da sua renda. Teve a brilhante ideia — assim como quase todo argentino — de separar parte do montante poupado para comprar dólares todos os meses. Ele conseguiu executar o plano por pouco tempo, até o início do “cepo cambial”, quando o governo limitou a compra de dólares a US$ 200 por mês para cada cidadão — o mercado paralelo de câmbio se tornava, então, uma das atividades mais lucrativas da cidade.

Apesar da dificuldade de comprar a moeda americana, ele havia decidido que não mais deixaria seu patrimônio ser corroído por conta de desvalorização cambial. Mexeu os pauzinhos até conseguir outra transferência interna para algum país que tivesse moeda forte. Apesar de a economia não estar indo de vento em popa, hoje Rodrigo recebe em euros trabalhando na Itália e prefere nem se lembrar das noites maldormidas na Argentina.

No período em que morou lá, da metade de 2017 até meados de 2019, seu salário em dólares havia caído pela metade, mesmo com os diversos aumentos salariais que teve ao longo desses quase dois anos.

Leia Também

A simplicidade é a maior das sofisticações na hora de investir

Marcas da independência: Vitreo agora é Empiricus Investimentos

Vamos imaginar que Rodrigo tivesse chegado a Buenos Aires com a mesma renda mensal de 85 mil pesos argentinos, porém, em agosto de 2015 — cinco anos atrás. Suponha agora que, diferentemente do que ocorreu enquanto estava trabalhando na multinacional, a progressão salarial ocorresse apenas pelo reajuste anual do salário mínimo argentino.

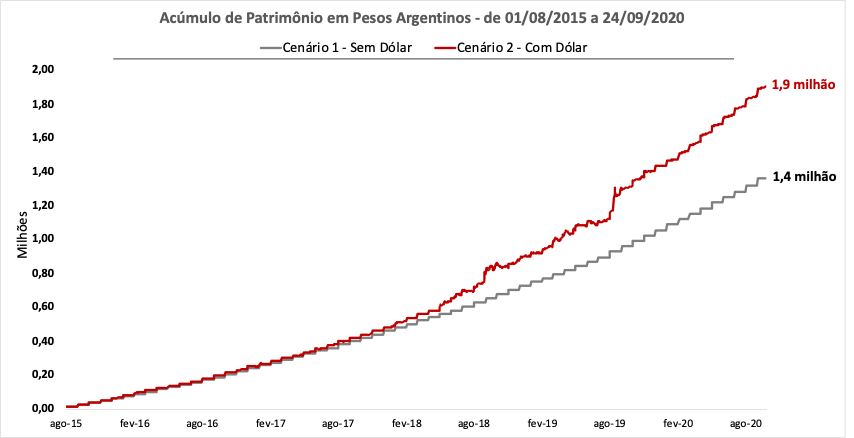

Vamos analisar como teria sido a acumulação patrimonial em dois cenários diferentes:

• Cenário 1: poupa 15% da renda todo mês e guarda debaixo do colchão — coisa que um assinante Empiricus nunca faria.·

• Cenário 2: poupa 15% da renda e, desse montante, usa 20% para comprar dólares todos os meses. Guarda os dólares e os pesos debaixo do colchão.

Ao longo de cinco anos temos uma grande diferença.

No período, a valorização cambial do dólar frente ao peso argentino foi de quase 707%, fazendo desaparecer o sonho do jovem argentino de conhecer a Disney. É claro que a situação de nossos hermanos foi bem mais grave do que aqui no Brasil, já que no mesmo período o dólar se valorizou cerca de 58% frente ao real.

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior. Neste exato momento estamos vendo o risco soberano brasileiro punir a rentabilidade do nosso suposto ativo “livre de risco”, o Tesouro Selic, com o mercado exigindo mais prêmio para financiar o governo.

Tenho quatro notícias: três boas e uma má. Comecemos pela má para depois terminarmos nosso papo de hoje possivelmente mais leves do que começamos, afinal, é sexta-feira.

A má notícia é que a legislação para investimentos no exterior via fundos é muito restritiva, permitindo apenas 20% de exposição em fundos destinados ao investidor geral. Para se obter exposição maior, é necessário ser investidor qualificado — aquele com mais de R$ 1 milhão em aplicações financeiras ou com certificações apropriadas.

A primeira boa notícia é para quem (ainda) não é considerado investidor qualificado: a CVM já avalia uma possível flexibilização para o investimento via fundos. A ideia, a princípio, seria passar para o patamar permitido de 40% de exposição no exterior. Ainda não é o cenário perfeito, mas já seria o dobro da exposição atual.

A segunda é para quem quer iniciar ou aumentar ainda mais a diversificação internacional: a oferta de fundos está mais quente do que nunca. Dezenas de novos fundos de investimento no exterior têm chegado ao Brasil nos últimos meses — alguns extremamente renomados, como o All Weather Portfolio, de Ray Dalio.

Por fim, a terceira, mas não menos importante: o fundo Vitreo FoF Melhores Fundos Global — que segue a carteira de fundos globais da série Os Melhores Fundos de Investimento — acaba de completar seis meses de vida com rentabilidade acumulada de 20,62% desde o início. Mais de 20% em seis meses é um belo de um alento para a carteira de um investidor brasileiro em 2020.

O fundo é destinado a investidores qualificados, mas há um meio de o investidor comum se expor à estratégia de maneira eficiente. A Vitreo lançou o FoF Melhores Fundos Blend, que investe 20% no FoF Global e os 80% restantes no FoF Melhores Fundos — que segue nossa carteira de fundos brasileiros.

A carteira conta com gestoras como Bridgewater, de Ray Dalio, Oaktree, de Howard Marks, AQR, de Cliff Asness, Pimco, Morgan Stanley, JP Morgan, Man Group, Vanguard, Schroder, Franklin Templeton, BlackRock — gigantes cujo patrimônio total sob gestão somado ultrapassa US$ 19,8 trilhões, ou 22 vezes o tamanho da indústria brasileira de fundos.

Meu amigo Rodrigo aprendeu a lição. Hoje, por morar no exterior, tem somente 20% de seu patrimônio no Brasil. Quando contei sobre o projeto do FoF Global ele me disse que desejava ter tido acesso a uma alternativa dessa enquanto estava na Argentina.

A lição foi aprendida de maneira dolorida, mas você não precisa correr o mesmo risco. Aliás, por falar em risco, temos lutado por maiores flexibilizações das regras de investimento no exterior justamente por entendermos que o risco maior é não estar diversificado globalmente, entre diferentes classes de ativos, gestoras, geografias e moedas.

Ao atingirmos a permissão de 40% de exposição no exterior via fundos, o próximo passo será brigar por 60%, 80% até chegarmos a 100%. Enquanto isso, seguimos com o mesmo mantra:

“Patrimônio não é sinônimo de proficiência e diversificação internacional não é risco, é proteção.”

Rodolfo Amstalden: O elogio que nem minha mãe me fez

Em mercados descontados que ainda carregam grandes downside risks, ganha-se e perde-se muito no intraday, mas nada acontece no dia após dia

Degrau por degrau: Confira a estratégia de investimento dos grandes ganhadores de dinheiro da bolsa

Embora a ganância nos atraia para a possibilidade de ganhos rápidos e fáceis, a realidade é que quem ganha dinheiro com ações o fez degrau por degrau

Blood bath and beyond: Entenda o banho de sangue dos mercados financeiros — e as oportunidades para o Brasil

Michael Hartnett, do Bank of America Merrill Lynch, alerta para um possível otimismo exagerado e prematuro sobre o fim da subida da taxa básica de juro nos EUA; saiba mais

Você está disposto a assumir riscos para atingir seus sonhos e ter retornos acima da média?

Para Howard Marks, você não pode esperar retornos acima da média se você não fizer apostas ativas. Porém, se suas apostas ativas também estiverem erradas, seus retornos serão abaixo da média

Rodolfo Amstalden: Qual é o mundo que nos aguarda logo à frente?

O mercado inteiro fala de inflação, e com motivos; afinal, precisamos sobreviver aos problemas de curto prazo. Confira as lições e debates trazidos por John Keynes

Novas energias para seu portfólio: Conheça o setor que pode impedir a Europa de congelar — e salvar sua carteira

Para aqueles que querem apostar no segmento de energia nuclear, responsável por 10% da energia do mundo, é interessante diversificar uma pequena parcela do capital

Está na hora de você virar um investidor qualificado

No longo prazo, produtos de investimento qualificado podem ter uma rentabilidade média maior e permitem maior diversificação

É melhor investir em bolsa ou em renda fixa no atual momento dos mercados financeiros?

A resposta continuará sendo uma carteira devidamente diversificada, com proteções e sob a âncora de valuations suficientemente descontados

Rodolfo Amstalden: Foi tudo graças à peak inflation

Imagine dois financistas sentados em um bar. Um desses sujeitos é religioso, enquanto o outro é ateu. Eles discutem sobre a eventual existência de bull markets

Beta, e depois alpha: Saiba por que você precisa saber analisar a temporada de balanços antes de montar sua carteira

Depois de muito tempo de narrativas sobre juros, inflação e recessão, talvez estejamos entrando num momento em que os resultados individuais voltam a ser relevantes

Rodolfo Amstalden: Uma ideia de research jamais poderá salvar sua alma

Venho escrevendo relatórios de research há quase 15 anos, e ainda não aprendi uma lição: a de que não é possível alcançar consolo para os nossos lutos através da explicação

Más notícias virando boas notícias? Saiba como queda no PIB dos EUA pode beneficiar seus investimentos

Investidores enxergaram nesse dado ruim a possibilidade de o Fed reduzir o aperto monetário. Desde então, os índices americanos valorizaram mais de 10%. Mas será que é para ficar animado?

Felipe Miranda: Dez lições de um fracassado

Após escrever um best-seller sobre o sucesso, hoje resolvi falar sobre o fracasso. Confira uma dezena de coisas que muito possivelmente você não vai ouvir por aí

Por que uma certificação ainda vale muito para trabalhar no mercado financeiro

Longe de mim desmerecer o conhecimento empírico, mas ter um certificado que comprove a sua expertise ainda é fundamental no mundo dos investimentos

O que é preciso para alcançar os melhores resultados em investimentos

Os melhores resultados não costumam vir das nossas melhores intenções, mas das melhores leituras de cenário.

Rodolfo Amstalden: Como se não bastasse, a crise hídrica nas bolsas mundiais voltou

O Ibovespa rompeu a barreira dos 100 mil pontos 8 vezes desde junho, sem sair do lugar, e os investidores estão perdendo dinheiro com tantos pregões que não levam a lugar nenhum

Como lidar com o desconhecido? Saiba como analisar os cenários no mundo e encontrar oportunidades de investimento

Minha sugestão é a diversificação de seu portfólio de investimentos e a ampliação do seu horizonte temporal para se apropriar dos diversos prêmios de risco ao longo do tempo

Será possível retornar à era de ouro dos grandes fundos de ações?

O jogo está estruturalmente mais difícil, por conta da maior competição, das restrições impostas pelo tamanho e pela menor assimetria de informação

E o Oscar de melhor fundo no curto prazo vai para…

Nas crises, o investidor inteligente é aquele que sobrevive. Para isso, deve-se preferir a consistência de bons retornos à raridade de desempenhos excepcionais

Rodolfo Amstalden: Nasci 300 mil anos atrás, sou quase um bebê

Somos mais frágeis do que gostaríamos de admitir. Mas, se tomássemos em plena conta essa fragilidade, faltaria confiança para seguirmos adiante

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP