Assimetrias ocultas no cotidiano de fundos

Se nossa dor de cabeça vem das surpresas negativas, das oscilações para baixo, devemos adotar uma medida que ataque apenas esse problema.

Temos o hábito esquisito de chamar de “mercado” essa entidade mitológica representada pelas decisões racionais e impulsos emocionais de investidores comuns — alguns brilhantes, mas ainda assim de carne e osso.

E, em algum momento do passado, o mercado escreveu na pedra que a volatilidade de um ativo era equivalente ao seu risco.

Porém, o mundo simétrico, aquele da distribuição normal de retornos, da curva em formato de sino e de onde vem a volatilidade dos investimentos, é feito de pura ilusão matemática.

Imagine que seu fundo de investimento tenha uma distribuição simétrica de retornos mensais, isto é, que tenha a mesma proporção de retornos acima e abaixo da média.

Se a média dos retornos for zero, por exemplo, a probabilidade de esse gestor ganhar 10% em um mês seria a mesma de ele perder 10%.

À primeira vista, você pode concluir que esse é um investimento neutro, sem ganhador nem perdedor.

Leia Também

A simplicidade é a maior das sofisticações na hora de investir

Marcas da independência: Vitreo agora é Empiricus Investimentos

No papel, a prática é outra. Suponha que você tenha R$ 100 no fundo A e perca 10% em um mês, ficando com R$ 90. No mês seguinte, se o seu investimento tiver uma alta de 10%, seu patrimônio final será de R$ 99. Repare que o resultado não é um jogo de soma zero, mas, sim, negativa: após dois meses de retornos iguais, mas em direções opostas, você perdeu 1% ou R$ 1 do seu dinheiro investido.

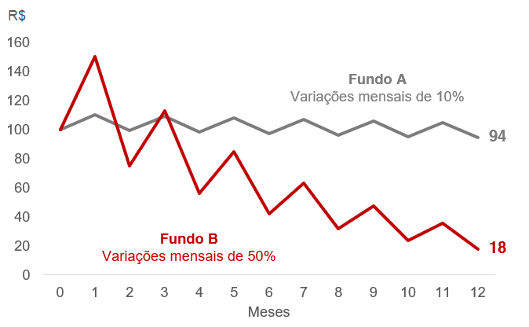

Mantenha esse investimento por um ano inteiro e terá 6% a menos. Troque os 10% por 50% na figura abaixo e você poderá ter uma perda de mais de 80% no mesmo período:

A primeira conclusão é que nenhum bom fundo de investimento deveria ter essa natureza simétrica entre os tamanhos de ganhos e de perdas com a mesma frequência, pois uma perda percentual penaliza mais o investidor do que um ganho de igual magnitude.

Vamos assumir então que o gestor consiga alcançar ganhos maiores do que perdas para ser lucrativo no longo prazo. É natural, portanto, que a cota do fundo tenha variações desiguais para cima e para baixo, oscilando muito mais do que o faria em torno de uma média.

Com tanta oscilação, a segunda conclusão é a de que a volatilidade do fundo dispara. Mas convido os leitores deste espaço a me acompanharem no raciocínio: qual é o verdadeiro problema de ter alta volatilidade quando o investimento oscila mais para cima do que para baixo?

Nenhum. Afinal, não deveríamos nos preocupar com “ganhos-surpresa”. Se o técnico da seleção prometeu para a torcida que ganharia de 2 a 0, mas faz 4 a 0, sem problema. Agora, se a vitória é conquista com um placar de 6 a 4, ele precisará dar uma atenção especial à área defensiva.

É por isso que a volatilidade não é a medida de risco mais adequada para um fundo: ela dá o mesmo peso para oscilações para cima e para baixo, o que acaba não sendo totalmente correto matemática e filosoficamente.

Sob a mesma ótica, o Índice de Sharpe, medida largamente utilizada para aferir a eficiência de um fundo através da relação entre o retorno adicional obtido e sua volatilidade, também não é adequada.

Se nossa dor de cabeça vem das surpresas negativas, das oscilações para baixo, devemos adotar uma medida que ataque apenas esse problema.

Entre as métricas que utilizamos para avaliar fundos na série Os Melhores Fundos de Investimento, priorizamos aquela conhecida como “downside risk” no lugar da volatilidade. Em poucas palavras, é o risco associado aos retornos de um fundo APENAS quando estes ficarem abaixo de um determinado índice de referência — CDI, para renda fixa e multimercados, e Ibovespa, para fundos de ações.

Daí, surge o Índice de Sortino, irmão caçula e mais assimétrico do Índice de Sharpe. Ambos fazem a mesma coisa: indicam se um fundo de investimento gerou retornos adicionais que compensem suficientemente o risco incorrido. Porém, se diferenciam na definição de risco: volatilidade para William Sharpe e “downside risk” para Frank Sortino.

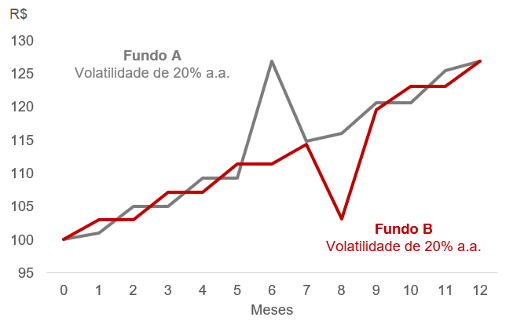

Pela didática, mãe de todos os conceitos, repare nesta outra figura:

Ambos os fundos A e B chegam ao mesmo lugar após 12 meses e compartilham da mesma volatilidade — medida de oscilação — de 20% ao ano. Portanto, pela métrica tradicional do Índice de Sharpe, os dois seriam considerados igualmente eficientes.

Mas existe uma diferença clara em suas trajetórias: o fundo A teve um mês muito positivo no meio do caminho, enquanto o B teve um mês muito negativo. Um investidor que, eventualmente, resgatasse do fundo B no momento errado (mês 8) poderia ter entregado todos os ganhos acumulados no ano.

E então, qual dos dois tem o risco menor? E qual deles você escolheria?

Para conhecer mais sobre o Índice de Sortino e outras métricas que utilizamos para avaliar o desempenho e o risco de todos os fundos de investimento da indústria, venha comigo por aqui.

Rodolfo Amstalden: O elogio que nem minha mãe me fez

Em mercados descontados que ainda carregam grandes downside risks, ganha-se e perde-se muito no intraday, mas nada acontece no dia após dia

Degrau por degrau: Confira a estratégia de investimento dos grandes ganhadores de dinheiro da bolsa

Embora a ganância nos atraia para a possibilidade de ganhos rápidos e fáceis, a realidade é que quem ganha dinheiro com ações o fez degrau por degrau

Blood bath and beyond: Entenda o banho de sangue dos mercados financeiros — e as oportunidades para o Brasil

Michael Hartnett, do Bank of America Merrill Lynch, alerta para um possível otimismo exagerado e prematuro sobre o fim da subida da taxa básica de juro nos EUA; saiba mais

Você está disposto a assumir riscos para atingir seus sonhos e ter retornos acima da média?

Para Howard Marks, você não pode esperar retornos acima da média se você não fizer apostas ativas. Porém, se suas apostas ativas também estiverem erradas, seus retornos serão abaixo da média

Rodolfo Amstalden: Qual é o mundo que nos aguarda logo à frente?

O mercado inteiro fala de inflação, e com motivos; afinal, precisamos sobreviver aos problemas de curto prazo. Confira as lições e debates trazidos por John Keynes

Novas energias para seu portfólio: Conheça o setor que pode impedir a Europa de congelar — e salvar sua carteira

Para aqueles que querem apostar no segmento de energia nuclear, responsável por 10% da energia do mundo, é interessante diversificar uma pequena parcela do capital

Está na hora de você virar um investidor qualificado

No longo prazo, produtos de investimento qualificado podem ter uma rentabilidade média maior e permitem maior diversificação

É melhor investir em bolsa ou em renda fixa no atual momento dos mercados financeiros?

A resposta continuará sendo uma carteira devidamente diversificada, com proteções e sob a âncora de valuations suficientemente descontados

Rodolfo Amstalden: Foi tudo graças à peak inflation

Imagine dois financistas sentados em um bar. Um desses sujeitos é religioso, enquanto o outro é ateu. Eles discutem sobre a eventual existência de bull markets

Beta, e depois alpha: Saiba por que você precisa saber analisar a temporada de balanços antes de montar sua carteira

Depois de muito tempo de narrativas sobre juros, inflação e recessão, talvez estejamos entrando num momento em que os resultados individuais voltam a ser relevantes

Rodolfo Amstalden: Uma ideia de research jamais poderá salvar sua alma

Venho escrevendo relatórios de research há quase 15 anos, e ainda não aprendi uma lição: a de que não é possível alcançar consolo para os nossos lutos através da explicação

Más notícias virando boas notícias? Saiba como queda no PIB dos EUA pode beneficiar seus investimentos

Investidores enxergaram nesse dado ruim a possibilidade de o Fed reduzir o aperto monetário. Desde então, os índices americanos valorizaram mais de 10%. Mas será que é para ficar animado?

Felipe Miranda: Dez lições de um fracassado

Após escrever um best-seller sobre o sucesso, hoje resolvi falar sobre o fracasso. Confira uma dezena de coisas que muito possivelmente você não vai ouvir por aí

Por que uma certificação ainda vale muito para trabalhar no mercado financeiro

Longe de mim desmerecer o conhecimento empírico, mas ter um certificado que comprove a sua expertise ainda é fundamental no mundo dos investimentos

O que é preciso para alcançar os melhores resultados em investimentos

Os melhores resultados não costumam vir das nossas melhores intenções, mas das melhores leituras de cenário.

Rodolfo Amstalden: Como se não bastasse, a crise hídrica nas bolsas mundiais voltou

O Ibovespa rompeu a barreira dos 100 mil pontos 8 vezes desde junho, sem sair do lugar, e os investidores estão perdendo dinheiro com tantos pregões que não levam a lugar nenhum

Como lidar com o desconhecido? Saiba como analisar os cenários no mundo e encontrar oportunidades de investimento

Minha sugestão é a diversificação de seu portfólio de investimentos e a ampliação do seu horizonte temporal para se apropriar dos diversos prêmios de risco ao longo do tempo

Será possível retornar à era de ouro dos grandes fundos de ações?

O jogo está estruturalmente mais difícil, por conta da maior competição, das restrições impostas pelo tamanho e pela menor assimetria de informação

E o Oscar de melhor fundo no curto prazo vai para…

Nas crises, o investidor inteligente é aquele que sobrevive. Para isso, deve-se preferir a consistência de bons retornos à raridade de desempenhos excepcionais

Rodolfo Amstalden: Nasci 300 mil anos atrás, sou quase um bebê

Somos mais frágeis do que gostaríamos de admitir. Mas, se tomássemos em plena conta essa fragilidade, faltaria confiança para seguirmos adiante

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP