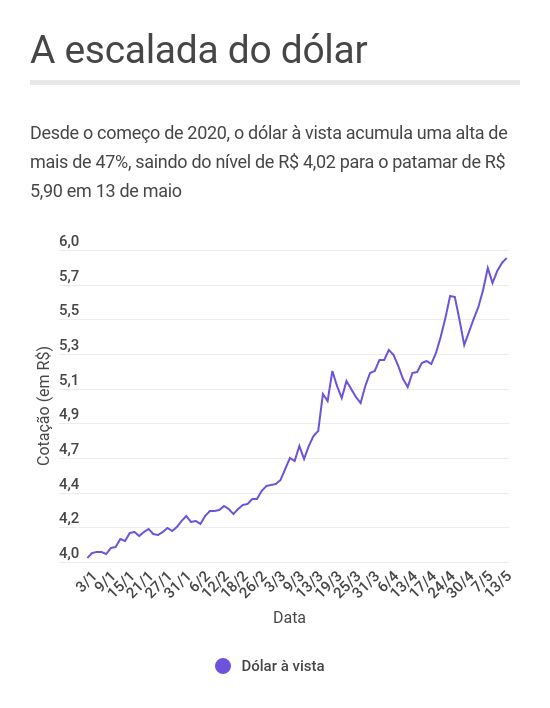

Dólar sobe pelo terceiro dia e rompe os R$ 5,90, pressionado pela maior aversão ao risco

O dólar à vista se aproxima cada vez mais do nível dos R$ 6,00. nesta quarta-feira, a combinação entre cautela externa e tensão local fez pressionou a moeda

Na semana passada, quando o Copom cortou a Selic em 0,75 ponto e sinalizou que novas reduções estavam por vir, o mercado começou a se posicionar de maneira diferente no câmbio: juros para baixo, afinal, tendem a levar o dólar para cima — e o nível dos R$ 6,00 no segmento à vista, antes impensável, começava a soar plausível.

Num estalar de dedos, a moeda americana saiu da casa de R$ 5,70 para os inéditos R$ 5,80. E, nesta semana, a escalada continua num ritmo aparentemente inabalável: nos três últimos dias, tivemos três altas — um movimento que culminou em novos recordes nesta quarta-feira (13).

E olha que, durante a manhã, o mercado até ensaiou um alívio no dólar à vista: logo depois da abertura, a divisa chegou a ser negociada a R$ 5,8190 (-0,85%) — uma calmaria que teve vida curta. Ainda antes do almoço, o câmbio virou de mão e bateu os R$ 5,9434 na máxima (+1,27%).

- Eu gravei um vídeo explicando as razões por trás dessa nova disparada do dólar. Veja abaixo:

Ao fim do dia, a pressão sobre o dólar até cedeu um pouco: no fechamento, a moeda era negociada a R$ 5,9008, em alta de 0,55%. Ainda assim, terminou uma sessão acima dos R$ 5,90 pela primeira vez na história — desde o começo do ano, o salto já chega a 47,09%.

Toda essa aversão ao risco vista no câmbio também foi sentida na bolsa: o Ibovespa teve uma sessão instável, mas terminou a quarta-feira em leve baixa de 0,13%, aos 77.772,20 pontos, cravando a terceira queda consecutiva.

O índice brasileiro até conseguiu descolar um pouco do exterior, já que, lá fora, o clima foi bastante pesado nas bolsas: as principais praças da Europa caíram mais de 1% hoje, comportamento semelhante ao visto no Dow Jones (-2,17%), no S&P 500 (-1,75%) e no Nasdaq (-1,55%).

Leia Também

Pessimismo global

Lá fora, dados econômicos desanimadores vindos da Europa contribuíram para diminuir a confiança dos agentes financeiros. O PIB do Reino Unido recuou 2% no primeiro trimestre e a produção industrial da zona do euro teve baixa de 11% em março, mostrando o forte impacto do surto de coronavírus sobre a atividade do velho continente.

Nos Estados Unidos, o panorama também foi mais defensivo: o presidente do Federal Reserve (Fed, o banco central do país), Jerome Powell, disse não ver juros negativos como adequados, mas afirmou que as dificuldades econômicas tendem a continuar por um tempo prolongado — e não descartou novos pacotes de estímulo.

Como pano de fundo para todo esse cenário, ainda há o temor de que a reabertura econômica da Europa e dos EUA possa estar sendo feita de maneira antecipada. Essa leitura ganhou força com o surgimento de novos casos da doença na China e em outros países asiáticos, o que eleva a tensão quanto a uma segunda onda da Covid-19 na região.

A sinalização de que o Fed não vai cortar mais os juros contribuiu para pressionar o dólar à vista, uma vez que, por aqui, o Copom já deu a entender que o ciclo de alívio monetário ainda não terminou. Assim, o diferencial nas taxas entre os países tende a cair mais.

Quanto ao Ibovespa, a relativa estabilidade possui fundamentos técnicos: o índice brasileiro já vinha de duas baixas, acumulando perdas de quase 3% no período. Essa queda recente até estimulou movimentos compradores nesta quarta-feira, mas, ao fim do dia, a cautela acabou prevalecendo.

Turbulência em Brasília

Por aqui, a cena política continuou inspirando prudência entre os mercados. O vídeo da reunião ministerial do dia 22 de abril — em que o presidente Jair Bolsonaro teria ameaçado demitir o ex-ministro da Justiça, Sergio Moro — permanece em primeiro plano para os investidores.

O conteúdo desse vídeo ainda não é público: o STF deu 48 horas para que a Procuradoria-Geral da República se manifeste sobre o sigilo imposto ao material. Mas, considerando o que foi divulgado pela imprensa até o momento e os relatos de que o vídeo é 'bombástico', é natural que os agentes financeiros mantivessem uma postura mais prudente.

Até que se tenha mais visibilidade quanto aos desdobramentos do vídeo, o clima em Brasília deve continuar bastante tenso — o que sempre traz volatilidade às negociações na bolsa e no câmbio.

Juros em alta

No mercado de juros futuros, o dia foi marcado por mais um ajuste positivo em ambos os vértices, dando continuidade ao movimento de ontem. A pressão contínua sobre o dólar à vista, mesmo após dois novos leilões extraordinários de swap cambial pelo BC, contribuiu para a abertura dos DIs:

- Janeiro/2021: de 2,61% para 2,65%;

- Janeiro/2022: de 3,50% para 3,64%;

- Janeiro/2023: de 4,73% para 4,94%;

Top 5

Veja abaixo os cinco papéis de melhor desempenho do Ibovespa nesta quarta-feira. As exportadoras foram o destaque positivo da sessão, beneficiadas pela nova alta do dólar; além delas, Braskem PNA (BRKM5) também subiu forte — o UBS elevou a recomendação para as ações, de venda para compra, com preço-alvo de R$ 28,00 em doze meses:

| CÓDIGO | NOME | PREÇO (R$) | VARIAÇÃO |

| BRFS3 | BRF ON | 22,85 | +12,17% |

| KLBN11 | Klabin units | 23,25 | +7,64% |

| VVAR3 | Via Varejo ON | 9,14 | +6,90% |

| JBSS3 | JBS ON | 25,25 | +6,36% |

| BRKM5 | Braskem PNA | 21,67 | +5,86% |

Confira também as cinco maiores baixas do índice:

| CÓDIGO | NOME | PREÇO (R$) | VARIAÇÃO |

| EMBR3 | Embraer ON | 6,19 | -8,70% |

| IRBR3 | IRB ON | 7,41 | -7,84% |

| CIEL3 | Cielo ON | 3,33 | -5,93% |

| QUAL3 | Qualicorp ON | 19,70 | -5,52% |

| USIM5 | Usiminas PNA | 4,35 | -5,23% |

IRDM11 vai sair da bolsa? Fundo imobiliário quer incorporar Iridium Recebíveis ao portfólio

O FII possui exposição a títulos do mercado imobiliário que deram dor de cabeça para os investidores nos últimos anos

Ibovespa reverte perda e sobe na esteira da recuperação em Nova York; entenda o que levou as bolsas do inferno ao céu

No mercado de câmbio, o dólar à vista fechou com leve alta de 0,07%, cotado a R$ 5,5619, afastando-se das máximas alcançadas ao longo da sessão

BB Renda Corporativa (BBRC11) renova contratos de locação com o Banco do Brasil (BBAS3); entenda o impacto

O fundo imobiliário também enfrentou oscilações na receita durante o primeiro semestre de 2025 devido a mudanças nos contratos de locação

Fuga do investidor estrangeiro? Não para a sócia da Armor Capital. Mesmo com Trump, ainda tem muito espaço para gringo comprar bolsa brasileira

Para Paula Moreno, sócia e co-diretora de investimentos da Armor Capital, as tensões comerciais com os EUA criam uma oportunidade para o estrangeiro aumentar a aposta no Brasil

Quão ruim pode ser o balanço do Banco do Brasil (BBAS3)? O JP Morgan já traçou as apostas para o 2T25

Na visão dos analistas, o BB pode colher ainda mais provisões no resultado devido a empréstimos problemáticos no agronegócio. Saiba o que esperar do resultado

Banco do Brasil (BBAS3) terá a pior rentabilidade (ROE) em quase uma década no 2T25, prevê Goldman Sachs. É hora de vender as ações?

Para analistas, o agronegócio deve ser outra vez o vilão do balanço do BB no segundo trimestre de 2025; veja as projeções

Investidor ainda está machucado e apetite pela bolsa é baixo — e isso não tem nada a ver com a tarifa do Trump, avalia CEO da Bradesco Asset

Apetite por renda fixa já começou a dar as caras entre os clientes da gestora, enquanto bolsa brasileira segue no escanteio, afirma Bruno Funchal; entenda

Com ou sem Trump, Selic deve fechar 2025 aos 15% ao ano — se Lula não der um tiro no próprio pé, diz CEO da Bradesco Asset

Ao Seu Dinheiro, Bruno Funchal, CEO da Bradesco Asset e ex-secretário do Tesouro, revela as perspectivas para o mercado brasileiro; confira o que está em jogo

FII Arch Edifícios Corporativos (AIEC11) sai na frente e anuncia recompra de cotas com nova regra da CVM; entenda a operação

Além da recompra de cotas, o fundo imobiliário aprovou conversão dos imóveis do portfólio para uso residencial ou misto

As apostas do BTG para o Ibovespa em setembro; confira quem pode entrar e sair da carteira

O banco projeta uma maior desconcentração do índice e destaca que os grandes papéis ligados às commodities perderão espaço

Na guerra de tarifas de Trump, vai sobrar até para o Google. Entenda o novo alerta da XP sobre as big techs

Ações das gigantes da tecnologia norte-americana podem sofrer com a taxação do republicano, mas a desvalorização do dólar oferece alívio nas receitas internacionais

Ibovespa come poeira enquanto S&P 500 faz história aos 6.300 pontos; dólar cai a R$ 5,5581

Papéis de primeira linha puxaram a fila das perdas por aqui, liderados pela Vale; lá fora, o S&P 500 não sustentou os ganhos e acabou terminando o dia com perdas

O Brasil não vale o risco: nem a potencial troca de governo em 2026 convence essa casa de análise gringa de apostar no país

Analistas revelam por que não estão dispostos a comprar o risco de investir na bolsa brasileira; confira a análise

Trump tarifa o Brasil em 50%: o que fazer agora? O impacto na bolsa, dólar e juros

No Touros e Ursos desta semana, o analista da Empiricus, Matheus Spiess, analisa os impactos imediatos e de médio prazo das tarifas para o mercado financeiro

Ibovespa cai, dólar sobe a R$ 5,57 e frigoríficos sofrem na bolsa; entenda o que impacta o setor hoje

Enquanto Minerva e BRF lideram as maiores perdas do Ibovespa nesta segunda-feira (14), a Brava Energia desponta como maior alta desta tarde

Na batalha da B3, Banco do Brasil (BBAS3) volta a perder para o Itaú (ITUB4) em junho, mas segue à frente de Bradesco (BBDC4)

Em junho, as ações do banco estatal caíram para o quarto lugar em volume negociado na B3, segundo levantamento do DataWise+

Gestores de fundos imobiliários passam a ficar otimistas, após sentimento negativo do 1º semestre; saiba os motivos

Após pessimismo da primeira metade do ano, sentimento vira e volta para o campo positivo, com destaque para os setores de escritórios e aluguel residencial

Petrobras (PETR4) e Vale (VALE3) se salvaram, mas não a Embraer (EMBR3); veja as maiores altas e quedas do Ibovespa na última semana

Bolsa brasileira sentiu o impacto do tarifaço de Trump, sobretudo sobre as empresas mais sensíveis a juros; BRF (BRFS3) fechou com a maior alta, na esteira da fusão com a Marfrig (MRFG3)

Trump volta a derrubar bolsas: Ibovespa tem a maior perda semanal desde 2022; dólar sobe a R$ 5,5475

A taxação de 35% ao Canadá pressionou os mercados internacionais; por aqui, a tarifa de 50% anunciada nesta semana pelo presidente norte-americano seguiu pesando sobre os negócios

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP