O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A partir deste mês, publicaremos as recomendações de investimento em fundos imobiliários das corretoras que se dedicam ao tema.

Em tempos de juros baixos, os fundos imobiliários surgem como alternativas para investidores que gostam do mercado imobiliário e buscam um retorno um pouco maior que o da renda fixa tradicional, sem, no entanto, ficarem sujeitos ao forte sobe e desce do mercado de ações.

Em 2019, os fundos de investimento imobiliário (FII) estiveram entre os melhores investimentos do ano. O IFIX, índice da B3 para esse mercado, teve valorização de quase 36%, mais do que os 31% do Ibovespa.

As pessoas físicas vêm migrando substancialmente para esses ativos, que geram renda isenta de imposto de renda, mas que também possibilitam o ganho com a valorização das cotas.

As cotas desses fundos são negociadas em bolsa, como se fossem ações, podendo se valorizar ou desvalorizar. E esta migração massiva de recursos para os fundos imobiliários acende aquele velha luz amarela: será que alguns deles já não subiram demais? Quais ainda têm potencial de ganho ou vão continuar a gerar renda atrativa frente ao custo de oportunidade?

A B3 tem hoje uns 250 fundos imobiliários listados, sendo que pouco mais de 100 estão incluídos no IFIX, que reúne os mais negociados. Para ajudar o investidor a navegar nesse mar com tantas opções, algumas corretoras publicam carteiras recomendadas de FII, da mesma forma que tradicionalmente fazem com ações.

Ainda não são muitas as corretoras que analisam sistematicamente esse mercado. Mas a partir deste mês de janeiro, nós aqui no Seu Dinheiro vamos começar a acompanhar as recomendações das corretoras e destacar alguns dos seus comentários.

Leia Também

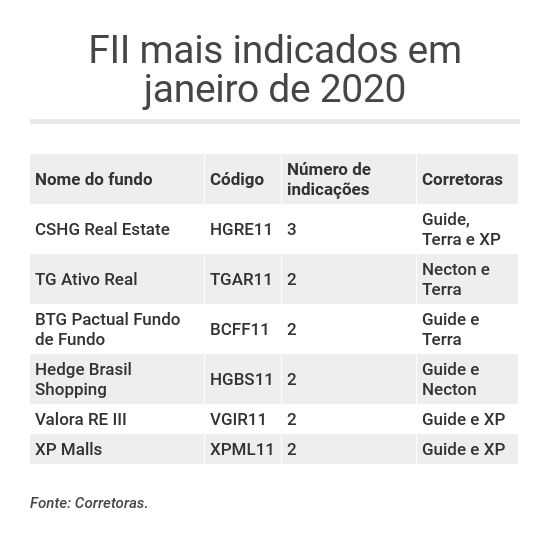

Neste primeiro mês do ano, trazemos quatro carteiras: a da Guide, a da Necton, a da Terra e a da XP. O FII mais recomendado para janeiro, que aparece em três delas, foi o CSHG Real Estate (HGRE11). Houve ainda mais cinco fundos imobiliários que aparecem em duas carteiras cada.

Os analistas estão otimistas para a classe de fundos imobiliários em 2020, principalmente em relação aos setores de lajes corporativas e shopping centers, que têm a perspectiva de serem beneficiados por uma retomada mais forte da economia brasileira neste ano.

Na nossa reportagem sobre fundos imobiliários da série Onde Investir 2020, falamos um pouco mais sobre as expectativas para essa classe de ativos.

Confira a seguir as perspectivas dos analistas para esses fundos imobiliários:

Fundo de lajes corporativas focado na compra de imóveis para venda ou geração de renda com aluguéis. Tem 21 imóveis na carteira, alugados para 64 locatários, a maioria localizada na cidade de São Paulo. Há também imóveis na cidade do Rio de Janeiro, em Barueri (SP) e Porto Alegre.

O fundo tem mais de 60 mil cotistas, patrimônio líquido de R$ 1,6 bilhão e rendimento (dividend yield) de 4,45% em 2019. O fundo terminou outubro de 2019 com 13,60% de vacância financeira e 14,63% de vacância física.

A XP Investimentos incluiu o HGRE11 em janeiro por acreditar que o fundo “tenha potencial para se beneficiar do ciclo favorável no segmento nos próximos anos, dado que aproximadamente 70% dos seus contratos serão renegociados nos próximos dois anos”, diz o relatório assinado pelo analista Renan Manda.

A corretora acrescenta ainda que “os recursos levantados na recente oferta pública já vêm sendo alocados em aquisições a preços atrativos”.

A Guide e a Terra mantiveram a indicação do HGRE11. A Guide explica, em relatório assinado pelo analista Luis Gustavo Pereira, que houve um impacto negativo na distribuição de rendimento do fundo em dezembro devido ao atraso de um grande inquilino que, no entanto, já regularizou a situação.

O analista acrescenta, ainda, que a vacância foi reduzida em função de duas novas locações - um andar no Ed. CENESP e um andar no Ed. Mario Garnero, ambos na capital paulista.

A Guide diz que segue confiante na continuidade do movimento de redução de vacância para os próximos meses. “O mercado continua aquecido e com um volume consistente de visitas e negociações, inclusive no Ed. Verbo Divino.”

Por outro lado, prossegue o relatório, o fundo recebeu a notificação de rescisão dos demais andares ocupados no Ed. Paulista Star, com vacância prevista para o final de maio de 2020, após cumprido o prazo de aviso prévio de 180 dias previsto contratualmente.

“A visão para o ativo é muito positiva, uma vez que o posicionamento do Paulista Star no mercado atual nos mostra uma oportunidade de locação em valores substancialmente superiores aos praticados atualmente, e mesmo antes da formalização de saída, a procura por locação da totalidade do edifício já gerou diversas visitas e propostas de locação”, conclui o relatório.

Fundo híbrido, que investe tanto em recebíveis (títulos de renda fixa atrelados ao mercado imobiliário) quanto em imóveis com foco em desenvolvimento imobiliário (construção) para posterior venda (cerca de 30% da carteira do fundo). Os recebíveis permitem previsibilidade de rendimentos enquanto os ativos de desenvolvimento estão em maturação.

Tem 44 ativos na carteira. Tanto os imóveis em construção quanto os que lastreiam os recebíveis estão espalhados por diversos estados do Brasil. O fundo tem mais de 6 mil cotistas, patrimônio líquido de mais de R$ 230 milhões e rendimento (dividend yield) de 7,81% em 2019.

A Terra e a Necton mantiveram o TGAR11 na carteira para o mês de janeiro.

“Acreditamos que o fundo seja uma boa opção no segmento de ganho de capital [valorização da cota] por conta da estratégia de desenvolvimento de ativos em regiões fora do eixo São Paulo e Rio de Janeiro, explorando regiões com maiores oportunidades de ganhos”, diz o relatório da Necton, assinado pelo analista-chefe, Glauco Legat.

O documento destaca, ainda, que o fundo apresenta bom track record e boa diversificação de empreendimentos, diminuindo o risco.

O fundo investe primordialmente em outros fundos imobiliários, podendo também investir em imóveis ou títulos de renda fixa atrelados ao mercado imobiliário. Os FII com maior participação na sua carteira são o BTG Pactual Crédito Imobiliário (BTCR11), o BTG Pactual Shoppings (BPML11) e o BTG Pactual Fundo de CRI (FEXC11), mas há mais de 20 fundos no portfólio.

O BTCR11 tem mais de 100 mil cotistas, patrimônio líquido de R$ 1,2 bilhão e rendimento (dividend yield) de 5,68% em 2019.

As corretoras Guide e Terra mantiveram o BCFF11 na carteira para janeiro. A Guide acredita que, apesar do rendimento dos fundos imobiliários da carteira do fundo ter aumentado em dezembro, ele ainda está abaixo do seu potencial, uma vez que alguns fundos da carteira ainda não pagaram rendimentos ou foram adquiridos no último mês de 2019.

“Adicionalmente, cabe ressaltar que o BCFF possui, aproximadamente, R$ 0,60/cota de lucros acumulados. Este valor não contempla os R$ 0,92/cota já recuperados pelo Fundo nos processos referentes às restituições de Imposto de Renda sobre o lucro auferido em alienações de cotas de FIIs”, diz o relatório.

Fundo de shopping centers com 13 ativos na carteira e Área Bruta Locável (ABL) de 521 mil metros quadrados e ABL própria de 134,6 mil metros quadrados. Seus principais ativos são os shoppings Penha, em São Paulo, e Parque Dom Pedro, em Campinas (SP). A maioria dos imóveis da carteira do fundo estão localizados no estado de São Paulo, mas há shoppings também no Rio, em Mato Grosso, em Santa Catarina e no Rio Grande do Sul.

O HGBS11 tem quase 45 mil cotistas, patrimônio líquido de R$ 2,2 bilhões e rendimento (dividend yield) de 5,83% em 2019. A taxa de vacância está em 6,47% da ABL, sendo o ativo com maior vacância o Goiabeiras Shopping Center (19,03%).

As corretoras Guide e Necton mantiveram o HGBS11 na carteira em janeiro. A Necton ressalta que o fundo realizou recentemente uma oferta de R$ 500 milhões e ainda está em processo de alocação de recursos.

“Acreditamos que o fundo está bem posicionado para uma retomada da economia, com crescimento das vendas do varejo. Além disso, apresenta boa diversificação de ativos e geográfica, e vacância baixa. Também apresenta boa consistência na distribuição de dividendos e possui lucros acumulados que devem ser distribuídos nos próximos meses”, diz o relatório da Necton.

Já a Guide destaca pontos positivos e negativos do fundo em novembro, data do último relatório desse FII. Nos pontos positivos, os bons resultados operacionais dos shoppings Tivoli, São Bernardo e Penha.

No lado negativo, a queda do Net Operating Income (NOI, indicador correspondente às receitas menos as despesas operacionais) do Shopping Mooca e o impacto da concorrência no resultado do Goiabeiras Shopping.

Fundo “de papel”, focado no investimento em recebíveis imobiliários (CRI), podendo também investir em outros ativos de renda fixa (imobiliária ou não) e cotas de outros fundos imobiliários. A carteira é composta de 31 CRI e mais de 80% deles são lastreados em imóveis residenciais.

O fundo tem pouco mais de 11 mil cotistas, patrimônio líquido de pouco mais de R$ 280 milhões e rendimento (dividend yield) de 7,5% em 2019.

A Guide ressaltou, em relatório, que no início de novembro o fundo adquiriu, em mercado secundário, R$ 4,5 milhões em CRI da BR Properties, com rentabilidade de CDI + 0,7% ao ano, lastreado em um galpão industrial localizado no interior de São Paulo e seus aluguéis. No mesmo mês, foram adquiridos R$ 400 mil em CRI Upcon 6S, também no secundário.

Em novembro foi realizada, ainda, uma emissão de cotas que amealhou cerca de R$ 150 milhões, dos quais R$ 40 milhões foram utilizados para adquirir, no início de dezembro, CRI emitido pela Tecnisa com rentabilidade de CDI + 2,30% e rating AA pela S&P.

Fundo de shopping centers, com 13 imóveis na carteira, localizados em São Paulo, Rio de Janeiro, Manaus, Belém, Salvador, Natal, Duque de Caxias (RJ), Guarulhos (SP) e São Roque (SP). Área Bruta Locável (ABL) de aproximadamente 319 mil metros quadrados e aproximadamente 1.700 lojas. A ABL própria do fundo, por sua vez, totaliza 95 mil metros quadrados.

O fundo tem 136 mil cotistas, patrimônio líquido de R$ 1,7 milhão e rendimento (dividend yield) de 5,2% em 2019.

Guide e XP mantiveram o XPML11 na carteira em janeiro. A Guide destacou os bons resultados operacionais em outubro de 2019, data do último dado, principalmente no Catarina Fashion Outlet, em São Roque (SP), que atingiu 100% de ocupação, e o Shopping Bela Vista, em Salvador, que também diminuiu a vacância. Também foi destacado o nível baixo de inadimplência.

Assim como alguns analistas concordaram nas suas análises para certos fundos imobiliários, também houve discordâncias em relação a outros.

Por exemplo, a Terra retirou da sua carteira em janeiro o fundo GGR Covepi Renda (GGRC11), que foi, no entanto, mantido na carteira da Necton. A Terra não justificou a retirada do ativo no relatório.

O GGRC11 enfrentou problemas, recentemente, quando três sócios da sua gestora, a Supernova, acabaram presos por suposto envolvimento em um esquema de fraudes em falências.

Os três sócios deixaram o quadro societário da gestora e, ao que tudo indica, o esquema investigado pelo Ministério Público de Goiás não tinha relação com os imóveis da carteira do fundo. Mesmo assim, não deixa de ser um acontecimento que mancha a imagem do FII.

Em seu relatório, a Necton não tocou no assunto, dizendo apenas que o fundo ainda tem R$ 100 milhões em caixa que devem ser empregados em novas aquisições de imóveis nos próximos meses, o que deve elevar seus rendimentos.

Mas na época da prisão dos sócios, a Necton havia orientado a manutenção das cotas, alegando que não havia nada concreto, até então, que justificasse a venda.

O GGRC11 investe em 17 galpões logísticos e industriais com contratos atípicos de aluguel (de longo prazo) e grande previsibilidade de receitas. Tem 12 locatários diferentes, entre eles empresas como Ambev e Hering.

Outra discordância encontrada nas carteiras é em relação ao RBR Alpha Multiestratégia Real Estate (RBRF11), retirado da carteira da Necton, mas mantido na da XP.

A Necton acredita que a nova oferta de cotas que o fundo irá fazer, com preço abaixo daquele praticado no mercado, irá impactar negativamente no seu preço. A XP, entretanto, não tece nenhum comentário específico sobre a manutenção deste FII na carteira.

Saída: CSHG Logística (HGLG11).

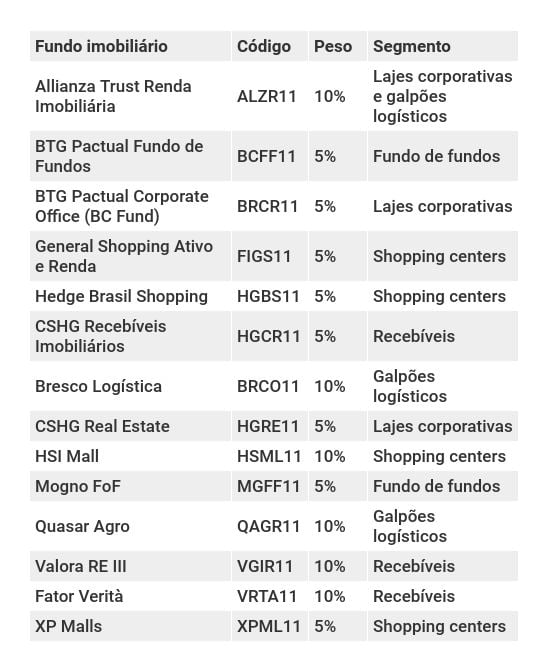

Entrada: Bresco Logística (BRCO11), redução de peso do Allianza Trust Renda Imobiliária (ALZR11) e aumento de peso do Quasar Agro (QAGR11).

A carteira da Guide conta com sete ativos com foco em valorização (ganho de capital) e sete ativos para geração de renda.

Em janeiro, a corretora retirou o fundo CSHG Logística (HGLG11) da carteira por entender que a cota já valorizou e que não deve subir mais neste mês.

Ele foi substituído pelo fundo Bresco Logística (BRCO11), proprietário de dez galpões logísticos localizados nos estados de São Paulo, Rio de Janeiro, Paraná, Rio Grande do Sul e Minas Gerais, com ABL de 375 mil metros quadrados e R$ 1,4 bilhão de patrimônio líquido.

Os imóveis estão alugados para empresas como Carrefour, GPA, Whirlpool, BRF, Natura, B2W e Magazine Luiza.

Além disso, a corretora reduziu o peso no Allianza Trust Renda Imobiliária (ALZR11) e elevou o peso do fundo Quasar Agro (QAGR11).

Saída: RBR Alpha Multiestratégia Real Estate (RBRF11)

Entrada: Hedge Top FOFII 3 (HFOF11)

A Necton segue otimista para janeiro e todo o ano de 2020, segundo relatório. “Acreditamos que os destaques devem continuar sendo os fundos de lajes corporativas e shoppings, com foco em ganho de capital.”

Para o mês de janeiro, a corretora manteve inalteradas as posições voltadas para ganho de capital (valorização das cotas), mas realizou uma alteração nas posições voltadas para geração de renda, trocando o RBR Alpha Multiestratégia Real Estate (RBRF11) pelo Hedge Top FOFII 3 (HFOF11).

“Nossa alteração se baseia na oferta de novas cotas que o RBRF11 irá fazer, com preço bem abaixo do preço de tela [preço da cotação em bolsa], devendo impactar as cotas do fundo”, explica o relatório.

O HFOF11 é um fundo de fundos, que investe tanto em FII negociados em bolsa quanto em ofertas restritas de FII, não disponíveis para o investidor comum. As principais posições do fundo hoje são fundos de lajes corporativas, shopping centers e agências bancárias.

Os fundos com maior participação na sua carteira são o TB Office (TBOF11), o Hedge Logística (HLOG11) e o Hedge Brasil Shopping (HGBS11).

Segundo a Necton, o HFOF11 deve apresentar distribuições de dividendos mais elevadas nos próximos meses, com a conclusão da aquisição do TBOF11 pelo Safra, que deve gerar elevado ganho de capital para o HFOF11.

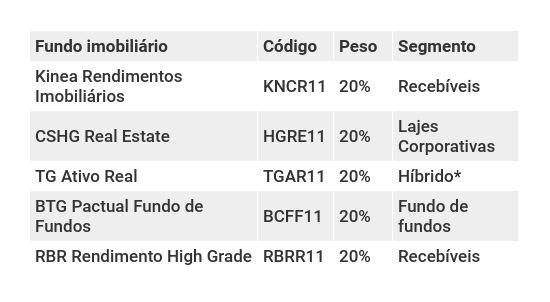

(*) Recebíveis e desenvolvimento imobiliário.

Saída: GGR Covepi Renda (GGRC11).

Entrada: Não foi acrescentado nenhum novo fundo imobiliário para janeiro. Apenas foram elevados os pesos dos fundos BTG Pactual Fundo de Fundos (BCFF11), RBR Rendimento High Grade (RBRR11) e TG Ativo Real (TGAR11).

A Terra Investimentos retirou o fundo GGR Covepi Renda (GGRC11) e não acrescentou nenhum outro em seu lugar, apenas elevando os pesos dos fundos BTG Pactual Fundo de Fundos (BCFF11), RBR Rendimento High Grade (RBRR11) e TG Ativo Real (TGAR11).

A corretora, no entanto, não fez nenhum comentário específico sobre a razão das alterações. A carteira recomendada da Terra é focada tanto em geração de renda quanto em ganho de capital (valorização das cotas).

(*) Recebíveis e desenvolvimento imobiliário.

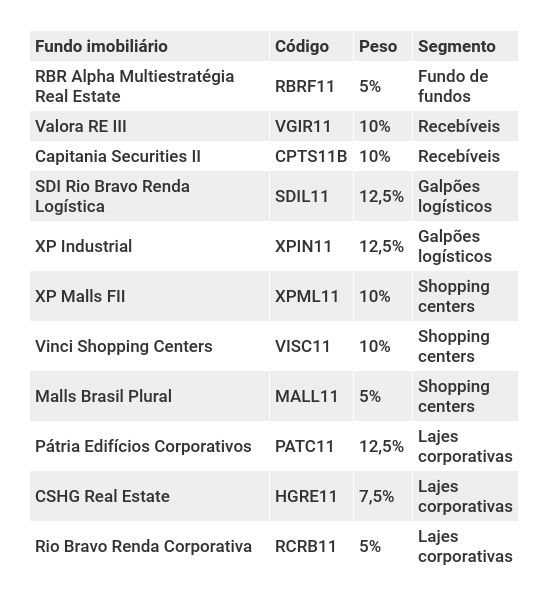

Saída: The One (ONEF11)

Entradas: CSHG Real Estate (HGRE11) e Malls Brasil Plural (MALL11)

Para janeiro, a XP retirou o fundo The One (ONEF11), proprietário do Edifício Comercial The One, localizado no centro financeiro da cidade de São Paulo. Suas cotas valorizaram mais de 30% na bolsa desde que o fundo foi acrescentado à carteira recomendada da XP em 31 de outubro de 2019.

Em relatório, a XP diz que acredita que a cota agora já precifica grande parte do potencial aumento nos aluguéis nos próximos anos, implicando um dividend yield corrente anualizado abaixo de 4% ao ano, considerado baixo para os parâmetros atuais.

Por outro lado, foram acrescentados os fundos CSHG Real Estate (HGRE11) e Malls Brasil Plural (MALL11). O HGRE11 é focado em lajes corporativas, contando com mais de 20 ativos, sendo que mais de 65% da sua ABL se concentra na cidade de São Paulo.

“Acreditamos que o fundo tenha potencial para se beneficiar do ciclo favorável no segmento nos próximos anos, dado que aproximadamente 70% dos seus contratos serão renegociados nos próximos dois anos. Adicionalmente, os recursos levantados na recente oferta pública já vêm sendo alocados em aquisições a preços atrativos”, diz o relatório da XP.

Já o MALL11 é um fundo de shopping centers com portfólio diversificado nas regiões Nordeste e Sudeste. A XP acredita que a rentabilidade do fundo deve se recuperar nos próximos meses, à medida que os R$ 480 milhões levantados na sua última oferta pública tenham sua alocação concluída.

Para a corretora, a queda recente no retorno do fundo se deve ao grande volume que ele tinha em caixa, mas que já foi empregado em três aquisições: Shopping Taboão (em Taboão da Serra, SP), Boulevard Shopping Feira (em Feira de Santana, BA) e Shopping Barra (em Salvador).

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu