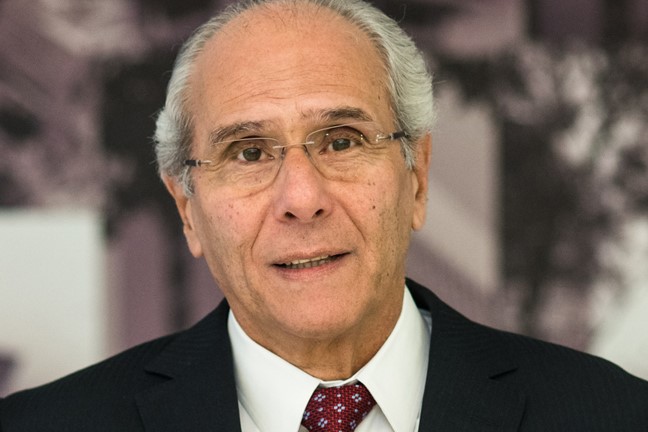

Ex-diretor do BC diz que só o corte de juro não destrava economia do país

José Júlio Senna, economista do Ibre-FGV, diz que empresários já têm à disposição dinheiro mais barato. “E nem por essa razão há fila de empresários querendo tomar crédito.”

Às 20h46 da quarta-feira, 31 de agosto de 2011, jornalistas dedicados à cobertura do Copom levaram um susto e economistas dedicados à repercussão das decisões do comitê perderam a fala. Uma nova Selic entraria em vigor no dia seguinte, 1º de setembro, 0,50 ponto percentual mais baixa que a anterior.

O juro havia tombado de 12,50% para 12%. O comunicado divulgado com a Selic transferia a responsabilidade pela mudança inesperada à piora do cenário externo. Recompostos, profissionais do mercado descreveram o fato: “O Copom deu um ‘cavalo de pau’ na taxa de juro.”

O colegiado não só havia cortado fortemente a Selic, mas também invertido sua direção sem aviso ou sinalização prévia e iniciara um ciclo de alívio monetário em meio a questionamentos e protestos tão elevados quanto à correção da curva de juro na BM&F.

Interpretar o ocorrido ninguém conseguiu. Porém, rapidamente, surgiu o culpado. Com nome e endereço: presidente Dilma Rousseff, Palácio do Planalto, Praça dos Três Poderes, DF-Brasília. O Banco Central havia sucumbido à pressão do Executivo para derrubar a Selic.

Dilma havia dito no início do mandato, em janeiro, que pretendia reduzir o juro real a 2%. O sonho estava a caminho, assim como pressões inflacionárias e um imenso descrédito da autoridade monetária.

Ao final daquele ciclo de baixa, a Selic caiu a 7,25% ao ano, um recorde de baixa. E, em dezembro de 2012, o juro real cravou a marca de 1,39%. Antes do ‘cavalo de pau’, o juro real era 5,5%.

Leia Também

O juro real nanico para os padrões brasileiros durou, mas não contribuiu para turbinar a atividade e desorganizou a economia. Os estímulos à aceleração foram bloqueados pela desconfiança com os rumos da política econômica,da política monetária, do próprio governo e por uma brutal desancoragem de expectativas inflacionárias.

Hoje, o juro real projetado para o fim do ano está ligeiramente abaixo de 2%, mas poderá bater o recorde de 2012 daqui a um ano. Contudo, a descompressão do juro, iniciada há um bom tempo, vai favorecer projeções para o Produto Interno Bruto (PIB)?

Parece improvável na opinião do economista José Júlio Senna, chefe do Centro de Estudos Monetários do Instituto Brasileiro de Economia da Fundação Getulio Vargas (Ibre-FGV), se não ocorrerem reformas para além da Previdência.

“A atividade depende de confiança no futuro, identificação com o rumo da política econômica e expectativas favoráveis. O juro é importante? Evidente que sim. Contudo, em alguns momentos do tempo, o juro não serve para nada.”

Atividade depende de confiança

Para esse especialista em política monetária e bancos centrais, o problema do Brasil não é mais de desaceleração cíclica, normalmente neutralizada ou compensada com políticas cíclicas fiscais ou monetárias.

Ele lembra que a política fiscal não tem mais espaço e a monetária, se tiver, é pouco. Mas esse não é mais o problema do Brasil. “O problema do Brasil tornou-se estrutural.”

Senna, ex-diretor de política monetária do BC, afirma que o mercado já promoveu o afrouxamento monetário. Estamos com juro para 2021 abaixo da Selic (5,90% na sexta, ante Selic de 6,50%).

Isso quer dizer que os empresários já têm à disposição dinheiro mais barato e há bastante tempo. "E, nem por essa razão, há fila de empresários querendo tomar crédito."

Isso acontece, segundo Senna, porque nosso problema é a atividade. “Entraves conspiram contra a economia brasileira há 40 anos. O Brasil não cresce há quatro décadas.” Nesse longo período, o PIB per capita avançou 0,9 por cento [em média] e a produtividade cresceu 0,5 por cento.

“Estamos estagnados e isso quer dizer que a solução para o Brasil não é de curto prazo.”

José Júlio Senna indica que o Brasil não avançará por atalhos. “O Brasil tem que resolver direto o problema de longo prazo. Agir sobre o lado da oferta na economia.”

Ele diz que é preciso reduzir custos para que os empresários mobilizem recursos para fins produtivos. O Brasil precisa destravar o processo produtivo, cortar custos de produção, simplificar a estrutura de impostos, reduzir os impostos, melhorar o ambiente de negócios, transferir a infraestrutura – via privatizações e concessões – para o setor privado. “Só a mudança de mãos traz um imediato ganho de produtividade.”

Reforma da Previdência não é tudo

O governo está na linha certa, mas há muita demora para que as coisas aconteçam na direção de uma economia mais eficiente. Senna entende que essa demora acende alertas, traz dúvidas e levanta resistências às mudanças. A reforma da Previdência vai sair e é fundamental. Mas não é tudo.

“Veja a situação. A Previdência é aprovada e os empresários vão dizer: legal, aquele risco de default está bem amenizado. Bola para frente. Vamos rediscutir isso daqui a 15 anos. Aqui, ok! Então vamos aumentar a produção e escoá-la pelas estradas... Aqui, não mudou nada. Não tem estrada. Vamos, então, ganhar eficiência com o pagamento de impostos, mas ainda é necessário um ‘exército’ para preencher formulários. Se não ocorrer melhora visível nessas condições, a economia não se recupera.”

Para Senna, é equivocado o argumento de que os bancos centrais podem cortar a taxa de juro e aumentar se for necessário. “Alterar a taxa de juro não é como trocar de camisa. Quando o juro começa a subir, não se tem ideia de onde vai parar.”

Em 2018, lembra, essa dúvida ficou gigantesca. Estimava-se que o Federal Reserve (Fed, o banco central americano) poderia promover quatro aumentos. Agora espera-se corte.

“Eu nunca comprei essa ideia dos aumentos. Argumento, há anos, que os países desenvolvidos experimentam um ‘mundo novo’, em que a desigualdade aumentou, as famílias perderam o ímpeto para consumir porque a renda ficou mais concentrada, a produtividade passou a evoluir em ritmo lento.”

Assim, o empresário entende que o PIB potencial também será fraco, que os lucros serão menores e retraem os investimentos. Soma-se a isso a expansão populacional baixa, que exige construção de menos usinas hidrelétricas e casas, a tecnologia que não é intensiva em capital, a substituição de trabalhadores por máquinas e o resultado será mais retração, segundo Senna.

O mundo vai continuar querendo o dólar

Do outro lado da economia há menor pressão por salários e, por tabela, menor pressão inflacionária. Desde 2010, as taxas de crescimento vêm puxando para baixo a média histórica.

“Agora, com as disputas comerciais deflagradas por Donald Trump, o crescimento do comércio internacional é contraído. Os indicadores econômicos vão todos na mesma direção do desaquecimento e assim chegamos a uma nova onda de estímulos à atividade.”

Senna lembra que o Japão promete estimular a atividade, embora jamais tenha interrompido a compra de ativos em mercado. O Banco Central Europeu (BCE) já avisou que vai retomar essas compras e os EUA, avalia, seguem em sua posição privilegiada em relação a seus pares. Exatamente por isso ele vê um espaço modesto para o dólar enfraquecer ante as demais moedas.

“O mundo vai continuar querendo dólar. Não vejo uma paulada para cima, mas também não vejo o dólar enfraquecendo com consistência e isso tem implicações para o Brasil...”

O chefe do Centro de Estudos Monetários da FGV lembra que no fim de maio, quando o presidente do Fed, Jerome Powell, deu a primeira sinalização de corte de juro, o dólar caiu no mundo e, no Brasil, passou de 4,10 reais para cerca de 3,83 reais.

O dólar um pouco mais baixo pode alimentar a expectativa de que o Copom será incentivado a cortar a Selic. “Eu não contaria com isso”, diz o economista.

Dólar mais barato do que em casas de câmbio: estas 7 contas digitais te ajudam a ‘escapar’ de impostos absurdos e qualquer brasileiro pode ‘se dar bem’ com elas; descubra qual é a melhor

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Bitcoin (BTC) não sustenta sétimo dia seguido de alta e passa a cair com inflação dos EUA; Ravecoin (RNV) dispara 63% com proximidade do The Merge

O ethereum (ETH) passa por um período de consolidação de preços, mas o otimismo é limitado pelo cenário macroeconômico

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

Os rumos das moedas: quais devem ser os próximos passos do dólar, do euro e do real

Normalmente são os mercados emergentes que arcam com o peso de um dólar forte, mas não é o que ocorre dessa vez

Você trocaria ações da sua empresa por bitcoin? Michael Saylor, ex-CEO da Microstrategy, pretende fazer isso com o valor de meio bilhão de dólares

Desde o começo do ano, o bitcoin registra queda de mais de 50% e as ações da Microstrategy também recuam 52%

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

Práticas e acessíveis, contas em dólar podem reduzir custo do câmbio em até 8%; saiba se são seguras e para quem são indicadas

Contas globais em moeda estrangeira funcionam como contas-correntes com cartão de débito e ainda oferecem cotação mais barata que compra de papel-moeda ou cartão pré-pago. Saiba se são para você

Inter, C6, Avenue, Wise, Nomad… saiba qual é a melhor conta em dólar – e veja os prós e contras de cada uma

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

Esquenta dos mercados: Dia de payroll mantém bolsas no vermelho, enquanto Ibovespa surfa onda da nova pesquisa Datafolha

Sem maiores indicadores para o dia ou agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Cautela volta a prevalecer nas bolsas do exterior e ‘onda vermelha’ continua; Ibovespa reage ao Orçamento para 2023

Sem maiores indicadores do dia para a agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Inflação derrete bolsas no exterior com perspectiva de juros elevados; Ibovespa aguarda dados de desemprego hoje

Na nova rodada da pesquisa Genial/Qaest, os candidatos Lula e Bolsonaro mantiveram suas posições, mesmo com o início da campanha

Esquenta dos mercados: Busca por barganhas sustenta alta das bolsas pela manhã, mas crise energética e cenário externo não ajudam; Ibovespa digere pesquisa Ipec

No Brasil, a participação de Roberto Campos Neto em evento é o destaque do dia enquanto a bolsa digere o exterior

Esquenta dos mercados: Bolsas internacionais amanhecem no vermelho antes da semana de emprego nos EUA; Ibovespa digere debate presidencial

No Brasil, os números do Caged e da Pnad Contínua também movimentam a bolsa local esta semana

Esquenta dos mercados: Dia mais importante de Jackson Hole se junta a dados de inflação e pressiona bolsas internacionais; Ibovespa reage à sabatina de Lula

Sem maiores indicadores para o dia, os investidores acompanham a participação de Roberto Campos Neto e Paulo Guedes em eventos separados

Esquenta dos mercados: É dada a largada em Jackson Hole e as bolsas internacionais tentam emplacar alta; Ibovespa acompanha números de emprego hoje

No panorama doméstico, a sequência de sabatinas do dia do Jornal Nacional tem como convidado o ex-presidente Luiz Inácio Lula da Silva (PT)

Esquenta dos mercados: Ibovespa aguarda dados de inflação hoje enquanto exterior espera por início de Jackson Hole

A expectativa é de que ocorra uma deflação nos preços na leitura preliminar de agosto; será a segunda queda seguida

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP