O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ninguém rendeu mais do que os fundos da gestora Alaska nos últimos anos. E se você ainda não é cotista do Alaska Black Institucional FI Ações, sugiro que mude essa condição assim que puder. Vai ter volatilidade e tem risco, claro, mas é certamente um dos melhores fundos de ações disponíveis.

“Para mim, as aulas — e não só elas, mas tudo em volta, nessa idade decisiva — interessavam mais ou menos como interessam a um funcionário de banco que deu um desfalque, mas que ainda está no emprego e treme de medo de ser descoberto, as pequenas operações correntes do negócio bancário que ele ainda precisa realizar como funcionário.” Isso é Kafka, no magnífico livro “Carta ao Pai”, que já li umas cinco vezes, sempre chorando de soluçar. “Dad issues”, a gente vê por aqui.

Talvez você esteja um pouco cansado do assunto. Não tiro sua razão. Acho que está certo mesmo. Mas peço que tente entender a dimensão do que está em jogo. Vai ser rápido, prometo.

Há vários meses, anos talvez, estou tentando transmitir esta mesma mensagem. Em vão, tenho pregado no deserto. Agora, convido a ler a opinião do brilhante diretor da CVM, o Sr. Carlos Rebello sobre o assunto, em matéria do site Money Times. Não sou eu falando, é um diretor da própria CVM.

O caminho é escuro e frio, mas também bonito, porque é iluminado pela beleza do que aconteceu a minutos atrás. O sol é o melhor detergente e fico feliz em ver a luz da razão adentrando o recinto. Parece haver um início, uma semente de maior compreensão sobre o tema. Ao menos, um maior debate. E isso é bastante motivador para mim.

Se algo que me abala nisso tudo? Confesso um desapontamento, sim, algo que fere a alma lá dentro e traz um gosto amargo à boca. Falo de um traço da postura da imprensa (ou ao menos de parte dela), de maneira estrutural e também nesse episódio mais recente.

Eu entenderia se os jornalistas apenas não gostassem da Empiricus . De verdade. Num primeiro momento, poderia até achar o mais provável, porque nossa atividade, em alguma instância, é a antítese do jornalismo canônico, no sentido em que esse pede imparcialidade (não confundir com independência e isenção; ambas, Empiricus e imprensa tradicional, são isentas e independentes). Já a atividade de dar opiniões editoriais sobre investimentos exige, necessariamente, a parcialidade. Nossos especialistas, diferentemente do jornalista clássico, tomam — e precisam tomar — parte, escolhem um lado, pois à sua frente só há dois botões: comprar ou vender. Os mornos eu vomitarei. Aqui, o especialista precisa escolher entre um dos lados (comprar ou vender), ele não pode ser imparcial.

Leia Também

O narcisismo das pequenas diferenças é justamente o mais problemático. E como todos nós sabemos: Narciso acha feio o que não é espelho.

Também aceitaria tranquilamente se fossem críticos da nossa linguagem. A abordagem americanizada e histriônica não é frequente por aqui e não agrada todo mundo mesmo.

Reconheço também que erramos várias e várias vezes. Por mais diligentes e dedicados que sejamos, aqui é um processo de tentativa e erro. Acreditamos nisso, não no platonismo de que conseguimos controlar o mundo e saber ex-ante o que é certo ou errado.

Se fossem todas essas coisas juntas, estaria limpo. Tudo ok. Até mesmo a negligência com os lucros que os nossos assinantes estão colhendo e o nível de satisfação da ampla maioria deles não me incomodaria.

Mas não é disso que se trata. O que me chateia — e chateia mesmo — é a oposição da imprensa (ou, no mínimo, a falta de apoio da imprensa) à liberdade de expressão das publicadoras de newsletters financeiras. É isso que está em jogo. Podem gostar ou não da Empiricus, tudo bem. Agora, é difícil aceitar a reprovação à liberdade de expressão vinda da própria imprensa. Até hoje a maior manifestação pública em favor da liberdade de expressão da Empiricus veio de um diretor da CVM!

A abordagem tem consequências graves para o desenvolvimento do mercado de capitais e, mais especificamente, para o investidor de varejo, que fica condenado à orientação feita por bancos e corretoras (sempre conflitada) ou por casas de análise sem escala (portanto, sem capacidade de manter equipes de pesquisa grandes e bem remuneradas; o time fica restrito a quatro ou cinco pessoas e dificilmente vai conseguir competir com as amplas equipes de bancos e gestoras, gerando, assim, ideias, na melhor das hipóteses, medíocres).

Nos EUA, onde os investimentos são muito mais democratizados e o investidor pessoa física goza de muito mais acesso à informação de qualidade e sem conflito, quando situação semelhante aconteceu, toda a mídia tradicional se colocou ao lado das publicadoras de newsletters. Nossos próprios sócios norte-americanos (os maiores do setor em todo o mundo) foram questionados pela SEC e receberam amplo apoio da imprensa típica, com editoriais que se tornaram clássicos no New York Times, no Wall Street Journal e outros. Isso acabou num acordo formal do tipo “Amicus Curiae”.

A lista completa dos apoiadores às publicadoras de newsletters financeiras, formalizada no chamado “Amici Supporting Appellants”, inclui:

The New York Times,

The Wall Street Journal,

The Reporters Committee for Freedom of the Press,

The American Society of News Editors,

The Associated Press,

The Association of American Publishers,

The Radio Television Digital News Association,

The Thomas Jefferson Center for the Protection of Free Expression,

The Society of Professional Journalists,

Investorplace Media LLC,

Alm Media LLC,

CNBC Inc.,

The E.W. Scripps Company,

Eagle Publishing Inc.,

The Financial Publishers Association,

Forbes LLC,

Gannett Company Inc.,

Tribune Company,

The Hearst Corporation,

Landmark Media Enterprises LLC,

Lee Enterprises Inc.,

The McClatchy Company,

Media General Inc.,

The Newspaper Association of America, and

the Washington Post Company LLC.

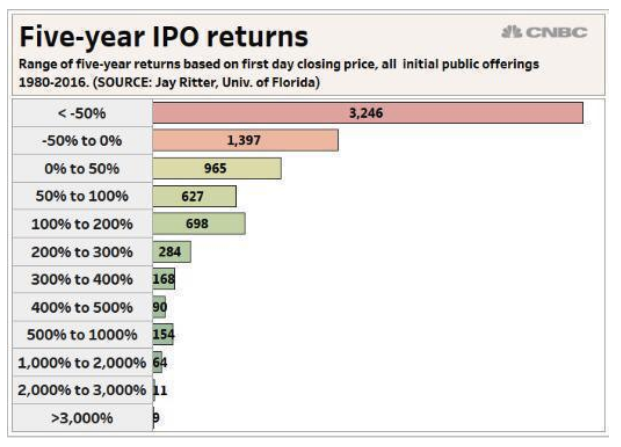

Ontem, meu ídolo Henrique Bredda postou a seguinte imagem em sua conta pessoal no Twitter (Bredda, desculpe o voyeurismo):

Como você pode ver, trata-se do desempenho de todos os IPOs nos EUA feitos entre 1980 e 2016 (mais sobre isso nas próximas linhas) cinco anos depois de sua estreia na Bolsa.

Como você também pode ver, a maior parte dos IPOs dá errado. O investidor precisa ter cuidado com isso. Suspeito, inclusive, que essa tenha sido a mensagem que o Bredda desejou passar.

Henrique Bredda está certo. Ele sempre está. Bredda é um gênio, toca um fundo de maneira absolutamente brilhante, faz um trabalho (que nem precisava) de profunda educação e democratização financeira e, para acalentar os coraçõezinhos dos fariseus da Faria Lima, ganhou quantidades industriais de dinheiro nos últimos anos.

Ninguém rendeu mais do que os fundos da gestora Alaska nos últimos anos. Ponto. E se você ainda não é cotista do Alaska Black Institucional FI Ações, sugiro que mude essa condição assim que puder. Vai ter volatilidade e tem risco, claro, mas é certamente um dos melhores fundos de ações disponíveis.

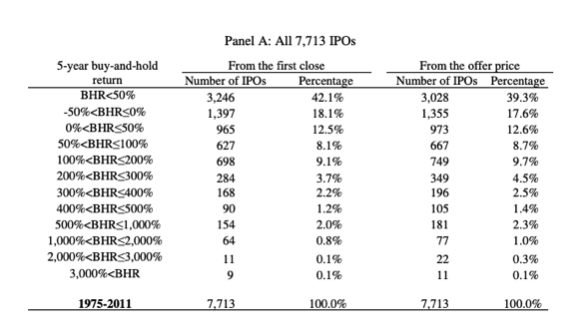

Agora, me deixe olhar a tabela acima sob outro ângulo. Fique claro: ele não invalida a conclusão de que a maior parte dos IPOs é ruim.

A imagem, antes de ir para o Twitter, apareceu em matéria da CNBC, mas o original mesmo está em artigo clássico de Jay Ritter: “The Long-run Performance of Initial Public Offerings”. Há uma versão de março de 1991 e uma atualização recente — a contribuição é tão significativa que foi parar no livro de Richard Thaler “Advances in Behavioral Finance” (meu contato primeiro com o texto foi justamente aí).

Fui, com a ajuda do Alexandre Mastrocinque, que é muito melhor do que eu, à concepção da coisa. A tabela-resumo do artigo está abaixo:

Talvez aqui o leitor mais atento tenha percebido um pequeno erro na matéria da CNBC. A janela temporal real é de 1975 a 2011, e não de 1980 a 2016. Mas isso é um detalhe besta — registro aqui só porque isso vai influenciar numa comparação a ser apresentada a seguir.

Antecipo o ponto nevrálgico da coisa, por vezes negligenciado e que, na minha opinião, é a maior vantagem das ações: mesmo sendo a maior parte dos IPOs ruim, o que acontece com o investidor que participa de todos eles?

Para responder à pergunta, como não temos acesso uma a uma da performance de cada ação, precisamos recorrer a algumas simplificações. São duas basicamente.

Primeiro, adotamos que, dentro de cada intervalo, todas as ações tiveram a performance equivalente ao meio da faixa. Exemplo: houve 3.246 ações com desempenho pior do que uma queda de 50 por cento. Ou seja, o intervalo vai de -50 a -100 por cento. Estamos assumindo que todas as ações nessa faixa caíram 75 por cento. É uma simplificação, claro. Não corresponde à realidade estrita. Mas é uma abstração necessária e nos parece razoável, dado que não conhecemos os dados um a um.

Depois, assumimos que, dos nove retornos acima de 3.000 por cento, todos renderam 4.000 por cento. Honestamente, me parece até conservador — veja que temos toda uma assimetria à direita; uma dessas nove ações pode ter subido, sei lá, 10.000 por cento, 20.000 por cento. De novo, é uma abstração, mas parece razoável.

Mesmo com os números aparentemente desastrosos de IPOs (e lembro: de fato, a maior parte é um desastre real), o que teria acontecido ao investidor se ele participasse de todas as ofertas iniciais em Bolsa nesse intervalo?

Considerando o preço de fechamento do pregão de estreia, o investidor com essa estratégia totalmente geral e sem critérios teria apurado um retorno anual em dólares de 7,63 por cento. Perde do S&P 500, que rendeu perto de 11 por cento ao ano no período considerado. Ainda assim, dada a aparente tragédia inicial, um retorno em dólares de 7,63 por cento ao ano não parece nada mal.

Pontuo ainda que esses dados não parecem propriamente justos, pois consideram o preço de fechamento da estreia. Na literatura acadêmica de IPOs (e também é um fato estilizado na prática), há um fenômeno bem típico chamado de “underpricing”, que se refere à alta média das ações em seu primeiro dia de negociação. Se você participar de todos os períodos de reserva de IPOs e vender as ações no preço de fechamento do primeiro dia de negociação, na média, você tende a ganhar dinheiro (vale no longo prazo). Eu mesmo tenho um paper sobre isso com o Rodolfo, em que identificamos a ocorrência do fenômeno de underpricing no Brasil, para parâmetros estatisticamente significantes.

Então, no estudo aqui em análise, o mais justo seria não considerar o preço de fechamento da estreia, mas, sim, o preço da oferta propriamente dito (essa é, de fato, a cotação pega pelo investidor de IPOs).

Refazendo as contas sob as mesmas premissas e considerando agora como preço de entrada aquele da oferta propriamente dita, o investidor que tivesse participado de todos os IPOs teria levado um retorno de 10,14 por cento ao ano nesse intervalo — ainda é marginalmente inferior ao S&P 500, mas já está bem próximo e não é um retorno ruim em dólar; desconfio até que seja superior à média dos fundos de ações norte-americanos, cuja maioria também não costuma bater o benchmark.

Resumo da história: mesmo com essa aparente tragédia, com quase a metade dos IPOs caindo mais de 50 por cento depois de cinco anos de listagem em Bolsa, o retorno do investidor que tivesse participado de todas as ofertas não teria sido ruim.

Por que isso acontece? Pela maravilhosa propriedade da convexidade. Ou seja, porque as ações, quando dão certo de verdade, são verdadeiras multiplicações no longo prazo. Podem subir, sei lá, 20.000 por cento, enquanto as maiores quedas não podem ultrapassar os 100 por cento (lei de responsabilidade limitada). Assim, os poucos grandes acertos pagam a conta de muitos e muitos erros.

Nem é por outro motivo que insisto tanto numa abordagem de diversificação com small caps voltada ao longo prazo. Eu penso em Dean Moriarty. Eu penso em Dean Moriarty. Eu penso em SMAL11. Eu penso em SMAL11. É uma obsessão.

Mercados amanhecem próximos à estabilidade, enquanto aguardam relatório de emprego nos EUA. Há certo otimismo com avanço das negociações comerciais entre norte-americanos e chineses, mas investidores mostram certa hesitação em assumir novas posições diante da alta recente, principalmente à espera do Employment Report.

Por aqui, seguem os debates, soluços e caminhadas em direção à reforma da Previdência, com muito ruído e uma trajetória estrutural que me parece apontar cada dia mais para a sua aprovação. Enquanto uns choram, outros ganham dinheiro.

Ibovespa Futuro registra leve baixa de 0,07 por cento; dólar e juros futuros estão perto da estabilidade.

No total, já são 13 as estações de Metrô de São Paulo que adotaram o sobrenome de companhias

Lotofácil é dividida entre dois ganhadores. Quina desencanta e sai para bolão com dez participantes. Todas as demais loterias sorteadas pela Caixa Econômica Federal na noite de quarta-feira (11) acumularam.

Gigantes da tecnologia anunciam projetos bilionários de data centers no país, mas o consumo massivo de energia e água levanta alertas entre especialistas e ambientalistas

A surpreendente história de como George Clooney transformou gratidão em 14 malas com um milhão de dólares em cada para seus melhores amigos

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê