Beto Sicupira, um bilionário predador dentro e fora da água

Empresário conheceu o sócio Jorge Paulo Lemann praticando pesca submarina. Junto com ele e Marcel Telles, virou dono de gigantes como AB Inbev, Kraft-Heinz e Burger King, e de uma fortuna estimada em US$ 8,5 bilhões.

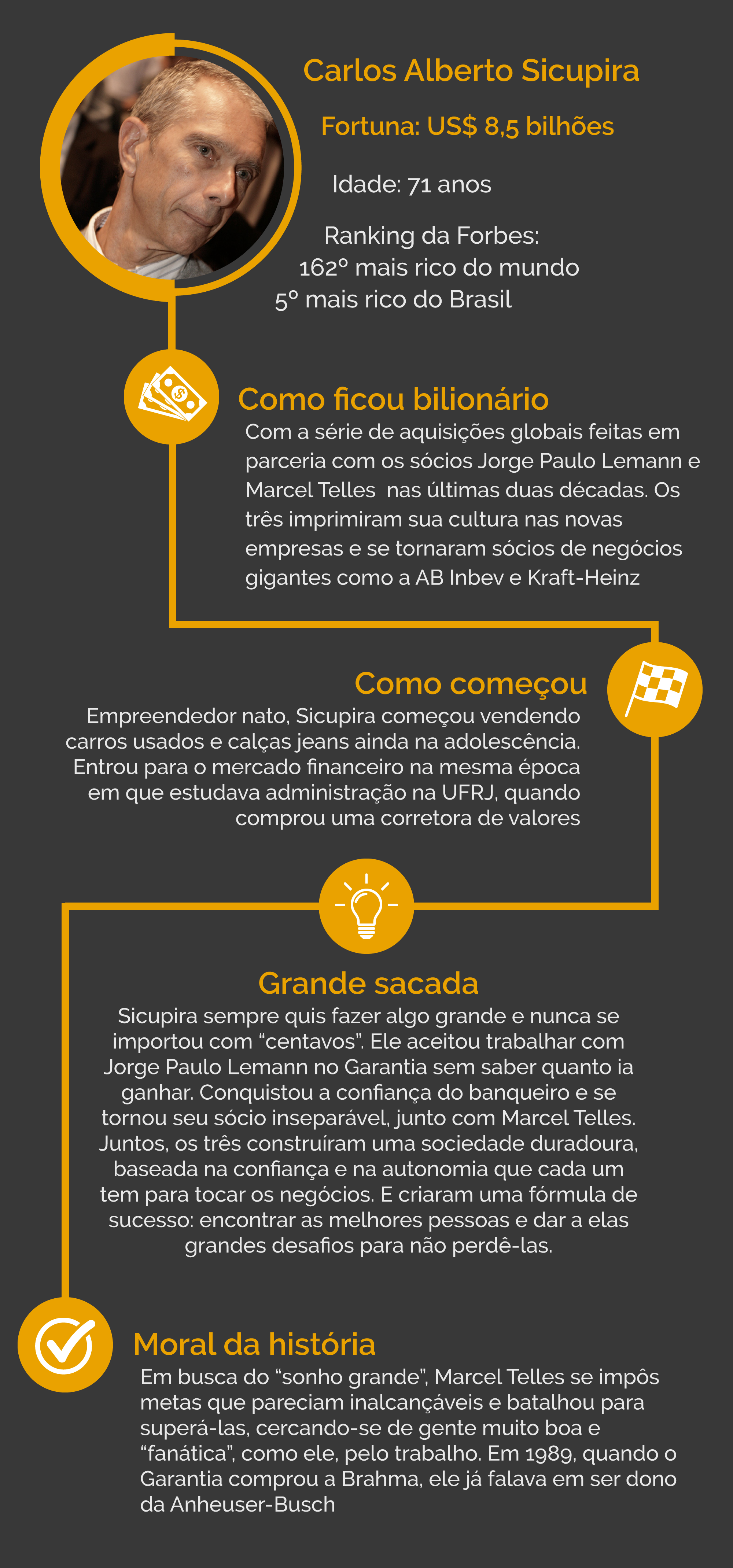

O carioca Beto Sicupira é um apaixonado pelo mar desde a infância. Quando era criança, sonhava em trabalhar na Marinha. Filho de um funcionário do Banco do Brasil e de uma dona de casa, enveredou para o empreendedorismo ainda na adolescência quando começou a vender carros usados com um amigo. "Queria uma coisa que, se desse certo, eu não soubesse o limite. [Na Marinha] se fizesse tudo certo, eu sabia aonde iria parar: ocupando o cargo de almirante", disse certa vez. Hoje, aos 71 anos, Beto Sicupira tem uma fortuna de US$ 8,5 bilhões, segundo a lista da Forbes, e ocupa o posto de quinto homem mais rico do País. É sócio de empresas globais como a AB Inbev, a Kraft-Heinz e o Burger King, que juntas valem mais de US$ 250 bilhões.

- O Seu Dinheiro publica aos domingos a segunda temporada da série Rota do Bilhão, que conta a história dos homens maiores bilionários do Brasil. Veja todos os episódios aqui.

Parceiro inseparável de Marcel Telles e Jorge Paulo Lemann, com quem fez grandes negócios, Sicupira é um empreendedor nato. Depois dos carros usados, começou a comprar calças jeans nos Estados Unidos para vender no Brasil e, com 17 anos, pediu emancipação para adquirir uma corretora de valores. Enquanto cursava administração na UFRJ, passou adiante o negócio e se dedicou ao serviço público: Departamento Nacional de Estradas de Ferro, Porto do Rio de Janeiro, e Serviço Federal de Processamento de Dados. Não durou nem dois anos em meio à burocracia.

Em 1968, Beto voltou para o mercado financeiro e, com um grupo de amigos, comprou outra corretora. Embora estivesse atuando no mesmo ramo de Lemann, que a essa altura, nove anos mais velho, já tinha deixado a Libra e adquirido a corretora Garantia, não foi numa mesa de operação que os dois se conheceram, mas praticando pesca submarina. Sicupira tem quatro recordes mundiais e seis brasileiros na caça debaixo d’água. Um deles foi registrado no dia 7 de janeiro de 2006. Aos 58 anos, ele estava mergulhando em Cabo Frio, apenas com o ar dos pulmões, quando viu um marlim azul - a mesma espécie que travou um embate com o pescador de O Velho e Mar, de Ernest Hemingway. Sicupira disparou o arpão e acertou o peixe de 301,2 quilos.

Esse é um passatempo que exige precisão, paciência e que envolve risco, como no mundo dos negócios. Lemann enxergou no companheiro de pesca um profissional que tinha tudo para dar certo no Garantia. Sicupira chegou a trabalhar no Marine Midland Bank, em Londres, e em 1973, de volta ao Brasil, recebeu a proposta do amigo e aceitou, sem saber quanto ia ganhar, nem que cargo teria - acabou virando sócio do banco junto com Marcel Telles. “Todas as pessoas que eu já vi que se preocupavam com centavos nunca fizeram nada grande”, disse certa vez.

Ao comprar o Garantia, Jorge Paulo Lemann queria tocar a corretora do seu jeito, fazendo com que todos se sentissem donos do negócio. Os salários eram baixos, mas os funcionários podiam ganhar bônus se batessem as metas. Os melhores tinham a chance de se tornarem sócios. Começava a se desenhar ali a tão conhecida cultura da meritocracia e de partnership que marcou os negócios do trio. No escritório, todos trabalhavam juntos, em um grande salão, para agilizar as decisões, e se vestiam de forma despojada - o que não era comum, na época, no mercado financeiro.

Tesoura brasileira na Americanas

No início dos anos 80, Jorge Paulo Lemann percebeu que precisava ir além das finanças, para investir em empresas da economia real. A primeira experiência, não muito bem sucedida, foi com a Alpargatas. Mas valeu para mostrar ao investidor que para ter os resultados esperados seria necessário assumir o controle e colocar a mão na massa. Nessa época, Lemann já estava de olho nas Lojas Americanas, empresa fundada em Niterói, em 1929, por quatro americanos, e que estreou na bolsa do Rio em 1940. Os fundadores já não estavam acompanhando o negócio e a empresa andava de lado. O Garantia começou a comprar papéis da companhia e em 1981 já tinha participação suficiente para indicar um conselheiro. Beto Sicupira foi o escolhido.

Leia Também

Ele começou a frequentar as reuniões do Conselho de Administração. Anotava tudo, conversava com funcionários, estudava os concorrentes e varejistas de fora. Em pouco tempo, o Garantia assumiu o controle das Americanas e Sicupira foi tocar o negócio ganhando 10% do salário que recebia no banco, mas com a missão de virar o jogo na varejista - e já tinha um plano para isso.

“Eu sempre quis fazer coisas que os outros não faziam. Sempre quis pegar umas bolas meio quadradas."

A frase acima, de Sicupira, está no livro Como Fazer uma Empresa Dar Certo em um País Incerto, publicado pelo Instituto Empreender Endeavor.

Chegou praticamente sozinho, acompanhado de um jovem executivo e de um auditor. Sua estratégia era conhecer o time, ficar com os melhores e demitir os demais, além de cortar custos. De cara, ele cancelou a construção de uma nova sede na Barra da Tijuca que teria até quadra de tênis. Em poucos meses, 6,5 mil pessoas foram demitidas - 40% do quadro de funcionários. Começava ali uma fama que o trio carrega até hoje.

Beto também implementou um novo sistema de remuneração variável, mais rigoroso. O que havia na empresa era cheio de distorções que permitiam a distribuição de bônus mesmo quando o desempenho piorava. No livro Sonho Grande, a jornalista Cristiane Correa descreve o episódio em que 35 executivos pediram uma reunião com Sicupira para reivindicar a volta do antigo sistema. No fim do encontro, três deles ficaram para dizer que não concordavam com os demais. Os outros 32 saíram para almoçar e na volta nem conseguiram entrar no prédio. Sicupira pediu para que o RH demitisse todos eles imediatamente. A atitude motivou uma série de ações trabalhistas contra a empresa.

Descrito por colegas como trator, dono da verdade, rolo compressor, ele não é um sujeito amigável no ambiente de trabalho. Ao se referir ao sócio, Lemann definiu Sicupira como um militar “que gosta de botar ordem em qualquer coisa”. E foi assim, tocando o terror, que em seis meses as Americanas já valiam mais do que na data da aquisição pelo Garantia: o banco comprou 70% da empresa por US$ 24 milhões e um grupo de investidores já estava fazendo uma oferta de US$ 20 milhões por 20% da companhia.

Um professor americano

Quando ainda estava no Conselho de Administração, Sicupira enviou cartas para os 10 maiores varejistas do mundo, se apresentando e pedindo para conhecer a operação de cada empresa. Essa, aliás, é uma outra estratégia do trio: para que quebrar a cabeça, se é possível copiar? Alguns nem responderam, mas um telefonema foi decisivo. Sam Walton, fundador do Walmart, convidou gentilmente os brasileiros para visitarem sua rede de supermercados nos Estados Unidos.

Em 1982, Sicupira e Lemann desembarcaram em Bentoville para conhecer a sede do Walmart, que já tinha 32 lojas. O próprio Walton foi buscar os dois, de picape, no aeroporto. Com um controle rigorosíssimo dos custos, a rede americana se tornou uma referência para as Americanas - e para os negócios que viriam depois. Walton também virou inspiração para Sicupira.

Dois anos depois daquela visita, o dono do Walmart estava em Wall Street, na frente da sede do Merrill Lynch, dançando hula-hula para pagar uma aposta feita com os funcionários: se a margem de lucro chegasse a 8% ele se fantasiaria e pagaria esse mico, acompanhado de duas bailarinas. Para motivar os funcionários, Sicupira imitou o mestre. Prometeu se vestir de odalisca se a margem Ebitda atingisse 6% e acabou fantasiado na Praça Mauá, requebrando ao som da bateria da escola de samba Beija-Flor.

Na década de 90, o trio do Garantia articulou a vinda do Walmart para o Brasil, por meio de uma nova empresa em que os americanos tinham o controle. Sem conhecer o mercado brasileiro, eles tomaram uma série de decisões equivocadas e a sociedade foi desfeita três anos depois.

- O Seu Dinheiro bem que procurou, mas não encontrou a foto de Sicupira vestido de odalisca para incluir nesta reportagem. Já o vídeo de Sam Walton, está no YouTube.

Olhar afiado para novas oportunidades

Além de ter desenvolvido quase que uma paranoia por controle de despesas (gasto é que nem unha, tem que cortar sempre, costuma dizer), Sicupira também tem um olhar afiado para novos negócios. Em 1989, ele criou a São Carlos Empreendimentos Imobiliários, transferindo para a nova empresa os imóveis que eram das Americanas. A companhia ganhou vida própria e hoje, listada na Bolsa, tem um portfólio de R$ 4 bilhões.

Enquanto Sicupira se dedicava à varejista e à nova empresa imobiliária, Marcel Telles foi incumbido de reestruturar a Brahma, que tinha acabado de ser adquirida pelo Garantia. Ele aplicou na cervejaria os mesmos princípios testados nas Americanas. Acabou com mordomias, demitiu muita gente, criou uma política de distribuição de bônus para os melhores profissionais, instituiu um programa de trainee para selecionar gente muita boa. Com a consultoria de Vicente Falconi, um especialista em métodos gerenciais, estabeleceu processos de padronização e métodos atrelados à remuneração variável - novidades que também seriam aplicadas em outros negócios no futuro.

'Trader' na economia real

Seguindo os princípios do trio de dar lugar para as novas gerações, Beto Sicupira deixou a Americanas e voltou para o Garantia já com uma outra missão: a de criar o primeiro fundo de private equity do País, em 1993, batizado de GP Investimentos. Foi preciso catequizar investidores e empresários sobre a novidade, que consistia em comprar empresas em dificuldade, reestruturá-las e vendê-las com lucro mais tarde. Para levantar o primeiro fundo de US$ 500 milhões, Sicupira viajou para 40 países.

Um dos casos de sucesso do GP sob o comando do trio foi a concessão da Rede Ferroviária Federal, que viria a se tornar ALL. Alexandre Behring um dos sócios, foi escalado para tocar o negócio, mesmo sem saber nada sobre transporte ferroviário. Antes de assumir a missão, em 1997, recebeu instruções de Beto Sicupira: “Durante o primeiro ano você e seu time não façam nada que tenha a ver com o negócio. Façam coisas que exijam apenas bom senso, enquanto aprendem como funciona a empresa. Se vocês fizerem coisas muito ligadas ao negócio, há grande chance de sair bobagem”. Em dez anos, a ALL se tornou a maior operadora logística de trens da América Latina.

Mas ao lado das histórias bem-sucedidas também há casos que deram muito errado, como o da Artex, empresa têxtil de Santa Catarina. O GP fez uma associação com a Coteminas, mas os sócios se desentenderam, a briga foi parar na Justiça e o trio acabou perdendo dinheiro. A falta de foco do fundo de private equity, que mirava empresas de diversos setores, incomodava Lemann e fez com que ele e os dois sócios decidissem deixar o GP e concentrar esforços no negócio mais promissor: a cervejaria.

Uma série de acontecimentos entre o fim dos anos 90 e o início dos anos 2000 levou a essa mudança de estratégia. Primeiro, o Garantia, que chegou a ser o maior banco de investimentos do País, acabou sendo vendido para o Credit Suisse, em junho de 1998. Foi a saída encontrada pelo trio, depois da crise asiática que fez a instituição perder US$ 110 milhões e junto com isso, a credibilidade. No ano seguinte, para curar a ressaca, a Brahma comprou sua principal rival, a Antarctica, dando origem à American Beverage Company (Ambev), a quinta maior fabricante de cervejas do mundo, com R$ 10 bilhões de faturamento, 17 mil funcionários e dona de 73% do mercado brasileiro.

Nos anos seguintes, a Ambev seguiu fazendo aquisições, mas agora fora do país. Comprou a paraguaia Cerveceria Nacional, em 2001, e a argentina Quilmes, em 2002. Lemann, Telles e Sicupira, sempre juntos, gostaram dessa brincadeira. Em 2004, depois de sete meses de negociações que envolveram quase 500 pessoas, a Ambev anunciou a fusão com a belga Interbrew, fabricante da Stella Artois. Mais quatro anos e foi a vez dos americanos: a Inbev fez uma proposta para comprar a Anheuser-Busch, dona da marca Budweiser. O negócio foi fechado em novembro de 2008, por US$ 52 bilhões, logo depois do estouro da crise financeira global. O arremate no setor cervejeiro se deu em 2015 com a compra da concorrente sul-africana SABMiller, por US$ 108 bilhões. Foi uma transação que fez mais do que dobrar a dívida da gigante global de cervejas - situação que ainda não foi resolvida e tem aumentado a pressão por parte dos investidores.

Três bilionários unidos...

Ao vender suas ações do GP para a nova geração de sócios, Lemann, Telles e Sicupira iniciaram uma nova empreitada, criando uma empresa de investimentos que tinha como objetivo aplicar parte do patrimônio em companhias nos Estados Unidos - nascia o 3G Capital. Em setembro de 2010, o fundo comprou o Burger King, por US$ 4 bilhões junto com outros investidores. Três anos depois, foi a vez da fabricante de condimentos Heinz, por US$ 28 bilhões. Em 2015, em sociedade com o megainvestidor Warren Buffett, os brasileiros compraram a Kraft por US$ 62,3 bilhões - negócio que o próprio Lemann já admitiu não vem dando muito certo. Insaciáveis, os três sócios partiram para cima da Unilever, em 2017, mas não conseguiram fechar o negócio.

A confiança é tanta entre eles que só no início do ano 2000 tomaram a iniciativa de redigir um acordo de acionistas, principalmente por causa dos herdeiros. As três filhas de Sicupira (Cecília, Heloísa e Helena), assim como os de Lemann e de Telles, estão sendo preparados para perpetuarem os negócios dos pais. No início do ano, Cecília assumiu o lugar de Beto no conselho de administração da Ambev. Ela também é conselheira na AB Inbev. Heloísa está no conselho da São Carlos. A única que não se interessou pelos negócios foi a estilista Helena Sicupira, dona da marca Etoiles.

Assim como os sócios, Beto Sicupira também tem destinado parte de sua fortuna e de sua experiência a iniciativas sociais. Foi ele que trouxe para o Brasil a Endeavor, uma organização que apoia o empreendedorismo. O bilionário também está por trás da Fundação Brava, uma ONG que apoia projetos de gestão no setor público. Nos últimos anos, por meio dela, Sicupira se relacionou intensamente com governadores e prefeitos. No livro de Cristiane Correa, o ex-governador do Rio, Sérgio Cabral, agora preso, se refere ao empresário como um conselheiro, que estava ao seu lado permanentemente.

Mas ao contrário de outros bilionários globais que já deixaram os negócios para se dedicar à filantropia, Sicupira e os sócios seguem na ativa, dando as cartas no 3G. No momento, os brasileiros têm sido alvo de críticas por não terem conseguido a mesma eficiência na Kraft-Heinz e pela lentidão em adaptar as empresas do grupo aos novos hábitos dos consumidores. Para sair desse enrosco, quem sempre gostou de copiar vai ter que aprender a inovar.

Essa é uma das reportagens da série sobre os bilionários brasileiros. Depois do sucesso de nosso especial sobre os homens mais ricos do mundo (que você pode ler aqui), estamos publicando as histórias dos donos das maiores fortunas do Brasil. Veja aqui o especial completo ou leia as histórias que já saíram:

- Abilio Diniz: um bilionário bom de briga

- Candido Pinheiro: como dono da Hapvida entrou para o top 10 dos bilionários brasileiros

- Juca Abdalla, o bilionário mais desconhecido do Brasil e um dos maiores investidores individuais da bolsa

- André Esteves e sua incrível capacidade de voltar ao jogo

- Luiz Frias: o empresário da mídia que virou bilionário com as maquininhas

- Marcel Telles: um bilionário boa-praça e fanático por suas marcas

R$ 1 bilhão em jogo? Guararapes contrata BTG Pactual para ajudar na venda do shopping Midway Mall e ações sobem

Shopping de Natal, no Rio Grande do Sul, teve Ebtida de R$26,9 milhões no trimestre passado

Titãs de Wall Street superam previsão de lucro e receita, mercado gosta, mas ações caem; entenda os motivos

Citigroup e Wells Fargo conseguem romper a maré de perdas em Nova York e papéis chegam a dispara mais de 7% nesta terça-feira (14)

Banco Master tem conta de R$ 1 bilhão em CDBs até o fim do mês — e corre contra o tempo para conseguir pagar

Vencimento se soma ao prazo de pagamento de linha de crédito concedida pelo FGC e torna venda do Will Bank urgente

XP inicia cobertura de 3 empresas do setor elétrico e que podem subir até 55%; veja quais

No setor elétrico, a Neoenergia, que passa por um momento decisivo, tem preço-alvo de R$ 42,60, com potencial de valorização de 55%, segundo a XP

Ações, dividendos e Fundo 157: Vale (VALE3) emite alerta para um antigo golpe agora repaginado

Vale (VALE3) alerta sobre golpe envolvendo dividendos, ações e o Fundo 157

Mais um interessado nos jatos da Embraer (EMBR3): TrueNoord fecha pedido firme de quase R$ 10 bilhões para aviões E195-E2

O negócio contempla o pedido firme de 20 jatos E195-E2 e ainda garante direitos de compra para mais 30 aeronaves

Apagão nacional: o motivo por trás do blecaute que deixou milhões no escuro na madrugada

Incêndio em subestação no Paraná teria provocado reação em cadeia no sistema elétrico, deixando parte do país sem luz por até uma hora

Gol (GOLL54) quer voar para longe da bolsa de valores: entenda a proposta que pode fechar o capital da aérea

Plano da Gol abre caminho para o fechamento de capital e saída da B3, em meio à baixa liquidez das ações e às exigências da bolsa por reenquadramento

Vem aí a tão esperada incorporação do Banco Pan: BTG Pactual propõe ficar com 100% do capital e ações BPAN4 disparam 26% na B3

O banco de André Esteves pretende incorporar integralmente o Pan, transformando-o em uma subsidiária completa do grupo BTG. Entenda o que vem pela frente

A Embraer (EMBR3) vai mudar: novo ticker passa a valer a partir de 3 de novembro na bolsa brasileira e em Nova York

O anúncio sugere um esforço da fabricante brasileira de aeronaves de unificar sua identidade corporativa nos mercados em que atua

Produção da Aura Minerals (AURA33) sobe no 3T25 e conquista otimismo de bancos. Hora de comprar?

Mineradora teve um avanço de 16% na produção consolidada em comparação ao período trimestre anterior; saiba o que fazer com as ações agora

O que o Mercado Livre (MELI34) quer no segmento de farmácias?

Mercado Livre quer atuar no segmento por meio do seu marketplace, o que hoje é proibido pela legislação brasileira

Banco Inter (INBR32) deve ser o grande beneficiado com mudanças no crédito imobiliário anunciadas pelo governo, diz BofA

Banco Inter tem maior exposição a crédito imobiliário que os pares, que faz com que a liberação de recursos e o novo fôlego para o SFH (Sistema Financeiro de Habitação) tenham um impacto maior no crescimento da sua carteira, diz Bank of America (BofA)

Banco Central aprova aumentos de capital do Banco Master e do Will Bank

No Master, o capital saltou de R$ 1,16 bilhão para R$ 1,58 bilhão, aumento de R$ 419 milhões. Já no Will Bank a alta foi de R$ 419 milhões, com o capital chegando a R$ 789 milhões

Acidente fatal com carro da Xiaomi liga alarme sobre design; ações têm a maior queda desde abril

Acidente com o sedã SU7 reacende debate sobre segurança de maçanetas eletrônicas em veículos elétricos; papéis da empresa chegaram a cair 8,7% na Bolsa de Hong Kong

Sabesp (SBSP3): BBI e UBS elevam preço-alvo enquanto esperam pela primeira revisão tarifária pós-privatização. É hora de comprar?

Companhia vai definir nova tarifa em dezembro deste ano com base no RAB líquido de 2024; banco suíço prevê um reajuste de 3%

Mais pressão para a Brava Energia (BRAV3): ANP interdita parte da operação em Potiguar — qual o impacto para a petroleira?

Entenda o que está por trás da interdição temporária de instalações da Brava Energia na Bacia Potiguar determinada pela ANP

A virada da C&A (CEAB3): como a varejista calou os céticos e disparou mais de 400% na B3 — e ainda vale a pena comprar?

Varejista colheu os frutos ao melhorar a coleção e o estoque, abandonar a moda perecível, usar a precificação dinâmica e, principalmente, retomar a concessão de crédito próprio de forma saudável

Plano de Negócios da Petrobras 2026-2030 vive dilema em ano eleitoral com preço do petróleo em queda — e dividendos podem estar na mira

Especialistas acreditam que a estatal terá que optar entre se endividar ou reduzir investimentos em pleno ano eleitoral

PicPay: banco digital dos irmãos Batista busca levantar US$ 500 milhões em IPO nos EUA, diz agência

Fintech entrou com pedido de IPO nos EUA em abril de 2021, visando uma avaliação de US$ 8 bilhões; registro foi cancelado em junho de 2022

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP