O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Seu Dinheiro apresenta série de reportagens sobre a incompreendida e essencial questão fiscal. Dívida bruta já consome 80% do PIB e trajetória é preocupante

O ajuste das contas públicas é tema recorrente das eleições quando a discussão ultrapassa o corriqueiro jogo de preferencias e rejeições. Essa é uma questão que independe de cor partidária e terá de ser encarada sob pena de relegar juros e inflação maiores e menor crescimento. Atendendo também a alguns pedidos de leitores, vamos abordar o tema começando pelo comportamento da dívida bruta e como isso pode afetar o seu dinheiro.

Nos próximos dias, vou abordar os seguintes temas:

A dívida bruta reúne todos os passivos do governo, incluindo os governos federais, estaduais e municipais. É uma métrica aceita internacionalmente para se medir a capacidade do governo de financiar suas políticas ao longo do tempo. Ou como diz a Instituição Fiscal Independente (IFI), isso significa “poder emitir títulos públicos a um custo relativamente baixo e com prazos mais estendidos”.

A relação dívida bruta sobre PIB (dívida/PIB) reflete, basicamente, o resultado primário (receitas menos despesas sem considerar juros), o custo médio da dívida (que tem relação com inflação e Selic), o estoque da dívida e o crescimento econômico. Mais que seu patamar, o que se busca extrair do estudo desse número é sua trajetória, que no caso brasileiro é preocupante.

Os dados mais recentes do Banco Central (BC) mostram que a dívida bruta encerrou agosto em 77,3% do PIB, recorde da série histórica iniciada em 2006, ou algo superior a R$ 5,2 trilhões. No ano passado, o percentual era de 74% e já tinha avançado dos 70% vistos no fim de 2016. Dando um parâmetro, a dívida dos demais emergentes está na casa dos 50% do PIB.

Para dar uma melhor dimensão dessa trajetória do endividamento, quando o Brasil recebeu a classificação de “grau de investimento”, em 2008, o percentual estava ao redor dos 56%, e caiu para cerca de 51,5% em 2013. Quando o selo de “bom pagador foi perdido”, em 2015, o percentual era de 65%. Só para dar uma ideia em termos nominais, do fim de 2015 até agosto desde ano, a dívida cresceu em R$ 1,3 trilhão. Colocando de outra forma, nosso endividamento subiu em mais de 20 pontos do PIB em uma década e qual o benefício disso para a sociedade?

Leia Também

Simplificando a história, a trajetória de endividamento piora junto com as contas do governo, notadamente no governo Dilma Rousseff. O ano de 2014 foi marcado pelas chamadas “pedaladas fiscais”, quando se descobriu que governo atrasava e mascarava o pagamento de despesas com vistas a entregar resultados melhores do que os existentes.

O reconhecimento das despesas pedaladas, aliadas ao forte aumento de gasto para a reeleição minou a trajetória de resultados primários superavitários. O governo deixou de fazer economia (receitas menos despesas) para abater dívida, algo que vinha ocorrendo sistematicamente desde o começo dos anos 2000. O crescimento também caiu e a relação piorou tanto no numerador quando no denominador.

O déficit primário chegou a 2,5% do PIB em 2016, recuando para 1,69% no ano passado. Ainda assim, 2018 deve marcar o quinto ano seguido de déficit. E aqui não há muito o que fazer, ou ajustamos as contas para termos superávit, ou a trajetória de endividamento não melhora. Outra saída óbvia é estimular o denominador da função, o crescimento, mas esse é um vetor que, apesar de algumas controvérsias, também depende do chamado ajuste fiscal. Em termos coloquiais, ou aperta o cinto ou a situação vai piorar ainda mais, mesmo que venha aquele bônus ou promoção no emprego.

Essa trajetória de aumento da dívida não é ainda mais forte em função de alguns fatores. Vou citar 3 deles:

Há um esforço fiscal do governo central e governo regionais, que apresentam resultados melhores no comparativo anual. Exemplo, o déficit primário em 12 meses até agosto somava 1,25% do PIB contra 2,44% do PIB um ano antes.

Os empréstimos do Tesouro Nacional ao Banco Nacional de Desenvolvimento Econômico e Social (BNDES), que passaram dos R$ 500 bilhões, continuam sendo devolvidos e já caíram para cerca de R$ 270 bilhões.

Terceiro ponto, os principais indexadores da dívida, Selic e inflação, estão em patamares menores que os vistos no ano passado, reduzindo a conta de juros. Inflação alta e Selic elevada afetam o estoque de endividamento, corrigindo para mais o montante de dívida mesmo que ele fique estável. O que importa é o juro real, taxa de juro esperada descontada da inflação, que também teve trajetória de queda junto com a reorientação da política econômica do governo e redução da Selic desde outubro de 2016.

Aqui entra o fator custo. Pelos últimos dados disponíveis, o custo médio da dívida bruta, medido em 12 meses, estava em 8,8% em agosto. Essa taxa de juro implícita passou de 13,5% em 2016. A dívida segue enorme e crescente (não há superávit primário), mas seu custo caiu, dando algum fôlego. No entanto, mesmo com esses vetores alentadores, a trajetória da dívida bruta ainda é de piora.

Vamos voltar a utilizar um estudo recente da Instituição Fiscal Independente (IFI) para tratar do que esperar da dívida bruta. Alerta: não é nada bom.

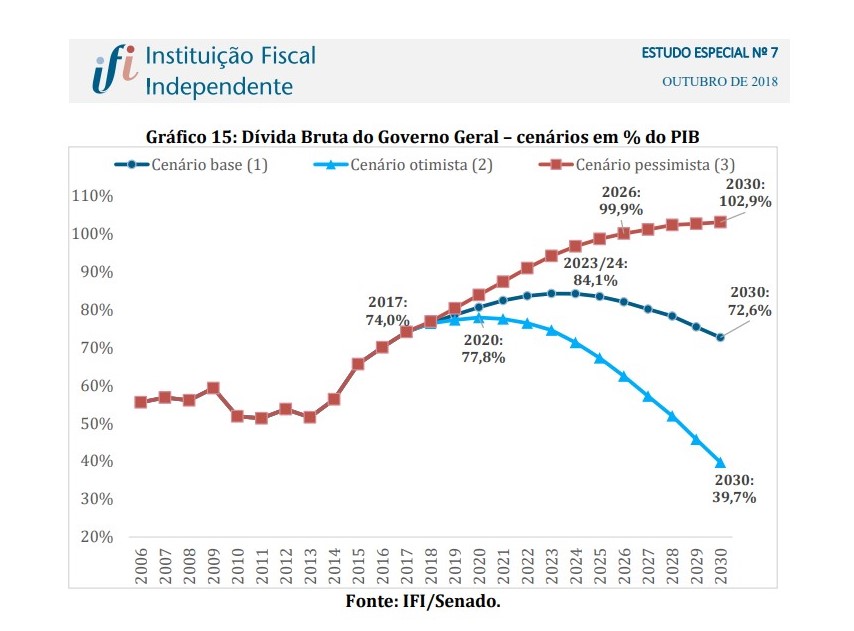

As projeções da IFI indicam um cenário base em que a dívida passará da casa de 77% do PIB para 84,1% do PIB, em 2023 e 2024, passando a cair lentamente e convergindo para 72,6% do PIB em 2030.

Como todo cenário de projeção, há premissas a serem observadas. Segundo a IFI, esse cenário dependerá de um quadro de ajuste ou consolidação fiscal que permita ampliar os resultados fiscais, com o déficit primário sendo revertido em 2023. E isso dependerá de um aumento expressivo do resultado primário, a partir da contenção do gasto público, do aumento das receitas ou de uma combinação de medidas dos dois lados.

A IFI tem alertando que a atual regra fiscal do teto de gastos, que vem sendo mal explicada nas discussões eleitorais, tenderá a ser descumprida já em 2021, caso mudanças estruturais não sejam conduzidas do lado das despesas obrigatórias, incluindo a Previdência.

“Este é um problema com o qual o próximo governo precisará lidar, indicando ao país qual será a diretriz da política fiscal e o horizonte para reequilíbrio das contas públicas”, diz o estudo.

Além do cenário base há dois cenários alternativos no estudo da IFI. Um otimista, mas menos provável, com reformas mais intensas em gastos obrigatórios e/ou alta expressiva de impostos e maior crescimento do PIB.

O cenário pessimista, segundo mais provável, capta a ocorrência de um abandono do projeto de consolidação fiscal, hoje caracterizado no teto de gastos, mas que poderá também ser composto por outros tipos de ações de política fiscal. Segundo a IFI, seria um quadro em que o governo eleito apostaria em medidas de expansão fiscal, com o crescimento econômico médio oscilando entre 1% e 1,5%, na média de 2020 a 2030. Neste quadro, as reformas estruturais não ocorreriam e a escolha por déficits primários e nominais mais altos levaria a dívida bruta a uma trajetória de crescimento até o último ano do horizonte preditivo, superando a marca de 100% do PIB entre 2026 e 2027.

Não houve um debate mais aprofundado sobre o tema, mas vamos tentar captar os pontos já tratados pelos dois candidatos que disputam o segundo turno e suas equipes.

O plano de Jair Bolsonaro fala em equilibrar as contas públicas no menor prazo possível, buscando superávit primário que estabilize a relação dívida/PIB. O documento também fala que o déficit precisa ser eliminado já no primeiro ano e seu assessor econômico, Paulo Guedes, mencionou a venda de estatais como fonte de recursos.

Esse âmbito da proposta já foi bastante criticado, pois se levantou uma cifra de até R$ 1 trilhão com venda de estatais, mas as declarações recentes do candidato colocaram em dúvida a disposição de fazer grandes privatizações e de forma rápida. Petrobras, Banco do Brasil e Caixa estão de fora dos planos, assim como ativos de geração de energia.

O plano também fala que os cortes de despesas e a redução das renúncias fiscais constituem peças fundamentais ao ajuste das contas públicas.

A proposta parece apontar na direção certa, pois reconhece o desafio fiscal com fonte de instabilidade da economia. Mas desafios não só de implementação se impõe, já que boa parte do que se pretende exige negociação com Congresso e o candidato também fala em redução da carga tributária.

No âmbito da Previdência, o candidato e sua equipe defendem uma migração de regime de repartição para capitalização. Seria introduzido um sistema de contas individuais com novos participantes optando pelos regimes. Quem optar pela capitalização terá redução de encargo trabalhista.

No caso de Fernando Haddad, houve uma mudança de tom com relação ao programa original, que falava em reativar o crescimento para ajustar as contas, e que um ajuste da Previdência não seria prioridade.

Sem dar muitos detalhes Haddad falou, recentemente, que a redução do déficit fiscal será alcançada com a obediência à Lei de Responsabilidade Fiscal (LRF). Disse que houve um “desarranjo disso no final de 2014, depois em 2015, em função da queda da arrecadação, não do aumento de despesa. O que mais prejudicou as finanças públicas foi a queda de arrecadação”.

Podemos ler “desarranjo” como pedaladas fiscais e que segue a avaliação primária de retomada do crescimento, via gasto público, como forma de elevar a arrecadação e, assim, reduzir o déficit. Essa aposta já foi feita e refeita com Dilma e não deu certo.

Em outras ocasiões o candidato defendeu também a revisão de benefícios fiscais e prega uma reforma bancária e tributária.

Segundo Haddad, não há divergência que o déficit público tem que cair, para ele a questão é sobre quem deve arcar com o ajuste fiscal. "Vai fazer recair sobre o trabalhador rural ou sobre quem tem super aposentadorias? Vai fazer cair sobre os bancos, que cobram juros abusivos, ou de quem recebe Bolsa Família?”, disse.

Com relação à previdência, o candidato vem defendendo uma reforma gradual, ao longo dos anos, começando pelos regimes próprios, que atendem ao funcionalismo público. Ele também passou a defender a unificação dos regimes dos trabalhadores dos setores público e privado.

Após o anúncio do presidente norte-americano, as ações relacionadas ao setor de terras raras registram forte alta no início desta terça-feira (3)

Segundo a ata do Copom, em um ambiente de inflação mais baixa, a estratégia passa pela calibração do nível de juros

Lotofácil foi a única loteria a ter ganhadores no primeiro sorteio da semana. Mesmo com bola dividida, sortudos estão mais próximos do primeiro milhão. Mega-Sena está acumulada desde a Mega da Virada.

Pagamentos do abono salarial seguem mês de nascimento ou número de inscrição e vão até agosto

Pagamentos começam em 12 de fevereiro e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Mello chefia a Secretaria de Política Econômica do Ministério da Fazenda; economista tem atuado na defesa de cortes na taxa de juros, atualmente em 15%

O mercado de títulos de catástrofe, conhecido por oferecer retorno atrativos combinado com baixa volatilidade, está aquecido em 2026

Calendário de fevereiro 2026 mostra que o Carnaval não é feriado nacional, mas estados e municípios podem decretar folga para trabalhadores

Benefício assistencial começa hoje, seguindo o calendário do INSS e é pago conforme o número final do BPC

Aposentados e pensionistas já recebem com valores corrigidos pelo novo salário mínimo; depósitos seguem o número final do benefício

Crise com o will bank, apostas de bilionários e análises de mercado estiveram entre os assuntos mais lidos no Seu Dinheiro nos últimos dias

Flamengo, campeão do Brasileirão, e Corinthians, vencedor da Copa do Brasil, se enfrentam neste domingo (1º), no Mané Garrincha, para decidir a Supercopa d Brasil

Mega-Sena não teve ganhador no sorteio de sábado (31), e os resultados das demais loterias da Caixa também já estão disponíveis

Do Pé-de-Meia ao novo Gás do Povo, veja como ficam as datas e regras dos principais benefícios federais em fevereiro de 2026

Viação Garcia passa a operar cabine premium em ônibus de longa distância, com foco em conforto, silêncio e privacidade

Nova globalização será responsável por remodelar estruturalmente as próximas décadas, diz Matheus Spiess, economista pelo Insper, no programa Touros e Ursos

Investidores reagem à indicação de Kevin Warsh para o Fed e a dados de inflação acima do esperado nos EUA

Rede de hotéis de luxo associada à casal de bilionários terá primeira unidade no Brasil, no interior de São Paulo, com inauguração prevista para 2027 ou 2028

Apesar da tradição, o Carnaval não é feriado nacional em 2026; datas aparecem como ponto facultativo no calendário oficial

Enquanto o Congresso ainda discute o fim da escala 6×1, empresas de setores que operam no limite da jornada legal começam a antecipar mudanças e adotar modelos de trabalho com mais dias de descanso