O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Planos de previdência privada com tábuas de mortalidade antigas podem garantir boa rentabilidade para quem decidir convertê-los em renda; fazer portabilidade para planos mais baratos e rentáveis pode, no fim das contas, não ser vantajoso

Essa vai para o pessoal que contratou um plano de previdência privada antes de 2010. Você sabe o que é uma tábua de mortalidade, também chamada de tábua biométrica ou atuarial?

Esse termo técnico pode, à primeira vista, não parecer muito relevante para os participantes de planos de previdência, que já têm que se preocupar com uma porção de outros números no planejamento da sua aposentadoria.

Mas para participantes de planos antigos, vale a pena dispensar alguma atenção à tábua de mortalidade da sua previdência privada, pois ela pode conter uma espécie de tesouro escondido.

A tábua de mortalidade é um instrumento das ciências atuariais para estimar a expectativa de sobrevida das pessoas que chegam à idade da aposentadoria - 60 ou 65 anos, em geral.

Em outras palavras, ela permite projetar quantos anos a mais uma pessoa que acabou de chegar à terceira idade pode viver dali para frente.

Essas tábuas atuariais são usadas pelos planos de previdência privada para calcular as modalidades de renda que o participante pode contratar na aposentadoria, se assim desejar.

Leia Também

Conforme eu já expliquei nesta outra matéria, após alguns anos acumulando recursos no plano, você pode optar por permanecer na fase de acumulação e viver do dinheiro que conseguiu juntar, fazendo resgates periódicos; ou usar seu saldo para comprar uma modalidade de renda mensal, reversível ou não aos seus beneficiários, deixando o saldo acumulado para a seguradora.

Pois bem, a tábua atuarial é usada para o cálculo do benefício neste segundo caso, o da renda. Conheça as diferentes modalidades de renda dos planos de previdência privada.

“É importante lembrar que a tábua de mortalidade não interfere na fase de acumulação. Os fatores que interferem nesta fase são os custos do plano, a rentabilidade, o valor investido periodicamente e o prazo do investimento”, observa Maristela Gorayb, planejadora financeira certificada (CFP®️) pela Planejar e sócia da Unblur Coach e Consultoria.

Até 2010, os planos de previdência brasileiros utilizavam tábuas atuariais americanas para o cálculo das rendas a serem pagas aos seus participantes.

As mais comuns eram aquelas cujas expectativas de sobrevida para idosos eram referentes aos anos de 1949 (AT-1949), 1983 (AT-1983) e 2000 (AT-2000).

Cada tábua de mortalidade atualizava a expectativa de vida da tábua anterior com as condições do ano em que era calculada.

Quanto mais antiga a tábua de um plano, mais vantajosa ela é para o participante, pois menor a expectativa de sobrevida embutida. E quanto menor a expectativa de sobrevida, maior a renda mensal obtida para quem opta por uma modalidade de renda.

No caso da renda vitalícia, quem vive mais tempo do que a expectativa de sobrevida da tábua sai na vantagem, porque a seguradora continua obrigada a pagar até a morte do participante o mesmo valor de renda que havia sido calculado para um prazo menor.

Além disso, as tábuas atuariais antigas normalmente previam que o valor da renda seria corrigido pela inflação (IGP-M) mais uma taxa de juros real, isto é, uma taxa prefixada acima da inflação, que podia variar de 1% a 6% ao ano.

Só que em 2010, o Brasil instituiu a sua própria tábua de mortalidade, a BR-EMS, que tinha algumas diferenças em relação às tábuas americanas.

Em primeiro lugar, seus cálculos foram baseados em dados brasileiros. A expectativa de sobrevida foi, é claro, atualizada para os anos 2000, mas considerou a realidade brasileira, que é em média pior que a realidade americana para a sobrevivência na terceira idade.

Então, ao menos nesse aspecto, a tábua de mortalidade brasileira se mostra mais vantajosa que as americanas, do ponto de vista dos participantes dos planos.

Se atualizada, a tábua atuarial americana provavelmente teria uma expectativa de sobrevida maior que a brasileira para a mesma época.

Afinal, mesmo considerando a realidade dos brasileiros de maior renda, que são os que costumam contratar previdência complementar, as condições de vida por aqui não são tão boas quanto as dos Estados Unidos.

Porém, a tabela BR-EMS prevê uma atualização automática da expectativa de sobrevida a cada cinco anos. A primeira revisão se deu em 2015 e a segunda ocorrerá em 2020.

Isso representa uma vantagem para as seguradoras e para a solvência do mercado de seguros como um todo.

Ao estimar os pagamentos de benefícios sempre com os dados mais atualizados e fiéis à realidade brasileira, as seguradoras têm maior previsibilidade e menor risco, o que acaba sendo bom também para os clientes, que contam com mais segurança.

Contudo, do ponto de vista da remuneração do participante, as condições ficaram menos vantajosas. Os novos planos que utilizam a tábua de mortalidade brasileira estarão com a expectativa de sobrevida sempre atualizada.

Assim, não é mais possível tirar vantagem da contratação de uma tábua de mortalidade muito desatualizada, como é o caso de quem fez um plano de previdência em 1999 com a tábua AT-1983, digamos.

Além disso, diferentemente do que ocorre nos planos antigos, que preservavam a tábua de mortalidade contratada, os planos que adotam a tábua BR-EMS estão sujeitos às atualizações quinquenais, sendo válida a tábua da época em que o participante se aposenta e converte seu saldo para renda, e não mais a da época da contratação do plano.

Finalmente, os planos que adotam a tábua BR-EMS costumam corrigir os valores dos benefícios somente com base em um índice de inflação. Não há mais aquele rendimento real que costumava ocorrer nos planos antigos.

Para quem pretende contratar uma modalidade de renda, a expectativa de sobrevida mais baixa e o juro real na correção do benefício fazem com que os planos de previdência anteriores a 2010 tenham condições mais vantajosas do que os que utilizam a tábua BR-EMS.

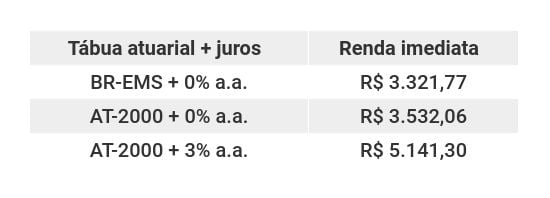

A título de ilustração, Maristela Gorayb simulou a renda inicial de um mesmo participante (homem de 60 anos), com um mesmo saldo acumulado (R$ 1 milhão) em três tábuas biométricas diferentes: a BR-EMS, sem juro real na correção; a AT-2000 sem juro real na correção; e a AT-2000 com um juro de 3% ao ano acima da inflação na correção.

Assim, você pode ver, isoladamente, os efeitos da longevidade prevista em cada tabela e da presença ou não dos juros reais:

No site da Superintendência de Seguros Privados (Susep) também é possível ver comparações desse tipo. Na página Performance de Fundos, item "Ver Anuidades", é possível ver quanto você precisa ter de saldo no plano, para cada tábua de mortalidade existente, para obter R$ 1.000 de renda vitalícia mensal.

Por exemplo, na tabela AT-49 masculina com juro prefixado de 6% ao ano, R$ 110 mil bastam para obter tal renda. Sem esse juro, seria preciso acumular quase R$ 180 mil, com a mesma tabela, para obter a mesma renda.

Já na tabela BR-EMS masculina sem juro atuarial, o saldo necessário para uma renda de R$ 1.000 é da ordem de R$ 250 mil, mais do que o dobro do primeiro caso.

Quem contratou um plano de previdência lá atrás garantiu as condições da tábua antiga até a aposentadoria. Caso faça portabilidade, porém, o participante perde a tábua atuarial contratada e migra para um plano com a tábua atual.

“A seguradora não pode migrar os clientes de tábua. O participante pode continuar contribuindo para o plano com a tábua antiga, e ela continua válida. O máximo que a seguradora pode fazer é parar de oferecer o plano com a tábua antiga para novos clientes”, explica Maristela.

Mesmo que o plano antigo tenha uma rentabilidade menor por conta de custos altos, as taxas mais baixas do novo plano e o consequente ganho de rendimento podem não compensar o impacto da adoção de uma nova tabela na hora de converter o saldo em renda.

Para Maristela, para quem pretende contratar renda, pode fazer sentido permanecer num plano antigo para preservar a tábua de mortalidade contratada. Até porque pode ser que o plano antigo preveja uma correção por um juro real elevado, maior do que é possível conseguir na renda fixa atualmente, com a Selic tão baixa.

“Está cada vez mais difícil viver de renda porque os juros reais estão muito baixos. É preciso trabalhar bem o dinheiro e ter reservas muito grandes”, diz a CFP®️.

Mas é claro que, para quem tem a intenção de viver dos resgates, de usar o plano para fazer planejamento sucessório ou de converter apenas uma parte do seu saldo em renda, a portabilidade para um plano mais barato e rentável certamente vale a pena, uma vez que a tábua de mortalidade não fará diferença.

Nesses casos, o mais interessante é acumular o máximo de recursos possível, uma vez que o objetivo é usufruir das reservas.

Saiba como fazer portabilidade de plano de previdência privada.

Assim, se você estiver perto da aposentadoria, vale a pena fazer algumas simulações. Primeiro, simule quanto mais você consegue acumular no seu plano atual e, com o saldo obtido ao fim do período de acumulação, quanto você conseguiria na modalidade de renda desejada.

Simule também quanto seria possível resgatar periodicamente para viver durante o prazo projetado, ou mesmo sem consumir o principal, se possível.

Depois, faça as mesmas simulações em um plano mais barato e mais rentável, ainda que com uma tábua de mortalidade menos vantajosa e verifique se a portabilidade é interessante.

No site da Susep é possível fazer algumas simulações em “Assuntos”>"Cidadão">“Cálculo PGBL e VGBL”.

Outra possibilidade, para quem ainda tem pelo menos uns dez anos de acumulação pela frente, é manter um plano antigo para convertê-lo em renda e iniciar um plano novo com custos e rentabilidade mais atrativos, com foco nos resgates e no planejamento sucessório. Afinal, você pode ter quantos planos de previdência quiser.

Caso você já contribua para um PGBL até o limite de 12% da sua renda bruta tributável anual, parcela que pode ser abatida na declaração de imposto de renda, basta que o novo plano seja um VGBL, já que as contribuições feitas a ele vão ultrapassar o teto dedutível.

Eu já falei nesta outra matéria sobre quais fatores considerar para escolher entre viver de resgates ou converter o saldo do plano em renda.

Pouca gente atualmente contrata renda. Um fator que pesa contra essa opção é o fato de que você deixa o saldo acumulado no plano para a seguradora, e esta passa a ter uma obrigação de te pagar todos os meses.

Muita gente prefere fazer a gestão do próprio dinheiro por meio de resgates programados pois teme, por exemplo, que a seguradora possa quebrar e não ser mais capaz de arcar com os benefícios.

Além disso, em algumas modalidades de renda, como a renda vitalícia, não há reversão para os beneficiários. Isto é, quando o participante morre, seus dependentes não levam nada.

Isso pode ser tremendamente desvantajoso se o participante morrer cedo. Ele deixou todos os seus recursos para a seguradora, quase não aproveitou o benefício e seus dependentes não levarão nada.

Mas se ele viver por muito tempo, a renda vitalícia se revela um ótimo seguro, pois caso ele tivesse optado pelos resgates, seu patrimônio poderia ser insuficiente para mantê-lo até o fim da vida. De qualquer maneira seus dependentes ficariam sem nada e ainda teriam que ajudá-lo financeiramente.

É claro que é possível contratar renda vitalícia reversível para os beneficiários após a morte do titular, mas essa vantagem reduz o valor da renda, pois representa um risco ainda maior para a seguradora - de o participante viver muito e seus beneficiários também.

“Outro fator a se considerar na hora da escolha é o quão saudável estaremos para fazer a gestão dos nossos recursos”, orienta Maristela.

Para ela, faz sentido, em algum momento da vida, converter pelo menos parte do saldo do plano em renda vitalícia, garantido um valor mensal mínimo para as contas fixas, pensando na idade mais avançada. E com os restante dos recursos, ir fazendo resgates esporádicos.

“Seria uma espécie de seguro contra a longevidade”, diz a planejadora financeira.

Todas as joias furtadas eram de ouro com diamantes; joalheria não possui seguro das peças

Os ganhadores do concurso 3615 da Lotofácil efetuaram suas apostas por meio dos canais eletrônicos da Caixa Econômica Federal.

Até o momento, apenas 15 dos 50 estados dos Estados Unidos podem receber o módulo que ficou conhecido como a “casa da Tesla”

Menino da Malásia comprou domínio com as iniciais de seu nome em 1993; anos depois ganhou milhões com o investimento

Segundo o FGC, cerca de 160 mil credores poderão ser ressarcidos após a liquidação do Banco Pleno; veja os próximos passos

Como a Mega-Sena só corre amanhã, a +Milionária é a loteria da Caixa com o maior prêmio em jogo na noite desta quarta-feira (28), mas outras modalidades também prometem prêmios milionários hoje. Confira os valores.

Sem acordo entre EUA e Irã, Brent pode seguir firme; com diplomacia, banco projeta queda e reação da Opep+

Pode ser que você conheça alguém que é milionário e nem percebeu por causa dos hábitos dessas pessoas

Com declaração pré-preenchida ou sem, o indicado é reunir todos os documentos e revisar as informações antes de submetê-las ao Fisco

Linha subsidiada pelo Tesouro busca dar fôlego ao agronegócio e reduzir risco de retração na produção

Não tem o menor problema conversar com uma planta. Isso só é um problema se você ouvir uma resposta, diria um psiquiatra. Mas não se você estiver no Jardim Botânico da Universidade de Cambridge, na Inglaterra. Pode até parecer mentira, mas visitantes do jardim podem conversar com o total de 20 plantas e, o mais […]

A tormenta do Banco do Brasil, a fatura da crise do Banco Master e o Pé-de-Meia foram destaque no Seu Dinheiro; veja as matérias mais lidas dos últimos dias

A Receita Federal mantém uma fiscalização forte sobre as operações de crédito, que obriga as instituições financeiras a reportarem movimentações que ultrapassem R$ 2 mil mensais

Enquanto a Quina e a Mega-Sena acumularam, a Lotofácil fez três vencedores ontem. Confira os números sorteados nas principais loterias da Caixa Econômica Federal

Segundo Alexandre de Moraes, o Supremo decidiu, em 2019, que guardas municipais não têm direito à aposentadoria especial por atividade de risco, e vigilantes não poderiam ter mais benefícios

Exército se prepara para a possibilidade de operações prolongadas caso o presidente Donald Trump ordene um ataque contra o Irã

Banco Central informa que 5.290 chaves Pix do Agibank tiveram dados cadastrais expostos após falha pontual no sistema da instituição

O mundo rico deveria temer as consequências de juros altos para a economia, de olho nos problemas que essas taxas geram no Brasil

Uma alteração momentânea no ano passado fez a cidade se tornar a primeira capital cerimonial do país no século XXI

O Instituto Federal do Ceará (IFCE) divulgou dois editais de concurso público voltados a professores e técnicos administrativos