O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Consultoria lista quatro razões para atuação mais agressiva e fala que BC poderia testar juro zero ou negativo em termos reais

Acreditamos que o Banco Central (BC) não deveria perder tempo e poderia cortar a Selic para 3% ao ano. Essa é a abertura do relatório da Oxford Economics, que advoga por uma atuação mais agressiva e até mesmo juro real zero ou negativo.

O economista-chefe para América Latina, Marcos Casarin, assina o relatório e avalia que o movimento mais agressivo que o cenário-base da Oxford, de 4,5%, seria justificado por uma inflação persistentemente abaixo da meta, baixo crescimento (hiato do produto aberto) e pela redução da chamada taxa neutra ou estrutural.

“Nossas simulações mostram que dependendo dos spreads bancários, o estímulo monetário adicional poderia impulsionar o crescimento de 2021 em 0,7 ponto percentual, para 2,8%, mantendo a inflação em linha com as metas”, diz o relatório.

Juro baixo, com inflação nas metas é um cenário a se comemorar, mas que vai exigir cada vez mais dedicação dos investidores. Por isso, antes de seguir adiante, deixo umas dicas de leitura sobre investimentos com Selic nesses patamares. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book sobre investimentos em bolsa de valores. Além desse guia completo sobre investimentos em ações.

A consultoria lista ao menos quatro motivos que justificariam essa atuação mais agressiva do BC, que poderia até mesmo testar o “zero lower bound” em termos reais (juro nominal descotado da inflação).

A primeira razão é simples: é dever do BC fazer isso. A missão da autoridade monetária é garantir a convergência da inflação à meta com a menor flutuação possível do produto. Como as coisas estão caminhando agora, diz o economista, o BC não só vai errar a meta para baixo pelo terceiro ano consecutivo, como ignorar que o hiato do produto está negativo em 3,5% desde 2017. “Assim, uma política monetária mais frouxa é demandada para o BC cumprir o seu mandato.”

Leia Também

Segundo motivo. O Brasil não tem outras ferramentas para estimular o crescimento econômico. Desde a aprovação da emenda do teto de gastos, em 2016, um afrouxamento fiscal é algo praticamente proibido até pelo menos 2027. Sem capacidade de fazer política fiscal e com o PIB rodando 5% abaixo do nível de 2014, a política monetária é única ferramenta disponível para estimular o crescimento.

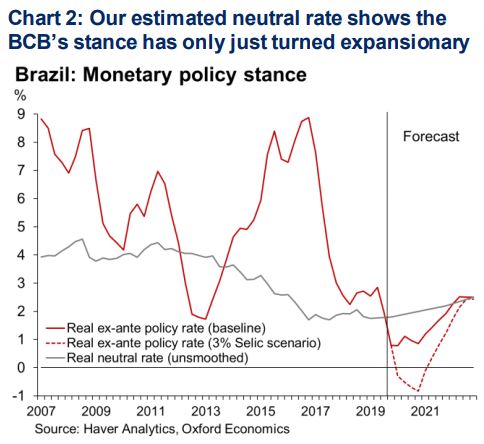

Terceiro. A taxa atual, na casa de 1% a 1,5% em termos reais, não é estimulativa o suficiente. A casa fez novas estimativas para o que seria o juro neutro ou de equilíbrio, e a taxa atual estaria apenas 0,2 ponto abaixo dela. O juro está menos estimulativo do que se pensa.

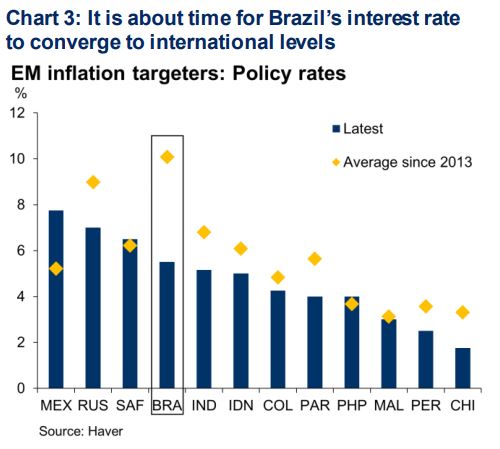

O quarto ponto é mais estrutural. O Brasil sempre foi um “anormal” entre os demais emergentes com juros nominais e reais muito acima dos pares. Atualmente, o país não ocupa mais o topo do ranking de juros (México está com 7,75%), mas a Oxford acredita que essa é uma chance de ouro (inflação baixa e juro zero no mundo) para o país assegurar seu lugar no clube de países com taxa civilizadas.

“Afinal, Peru, Colômbia e até o Paraguai têm juros estruturalmente mais baixos que o Brasil, apesar de serem economias mais pobres e com regimes de metas de inflação menos maduros.”

Para a consultoria, o BC tem muito pouco a perder se testar juros reais zero ou mesmo negativos. Pela modelagem econômica da Oxford, uma Selic de 3% no primeiro trimestre de 2020 teria impacto significativo no crescimento econômico (a depender também dos spreads bancários), enquanto o custo em termos inflacionários seria limitado.

No cenário mais conservador, sem mudança dos juros pelos bancos comerciais, o ganho em termos de crescimento seria pequeno, coisa de 0,4 ponto, com efeito máximo em 2022. Já a inflação atingira um pico de 4,1% no fim de 2020, ainda assim ao redor da meta de 4%.

No cenário mais otimista, mas ainda realista na visão da casa de análise, no qual os bancos mantêm os spreads, mas repassam a queda de 1,5 ponto da Selic para o tomador final, o trade-off fica mais favorável. O ganho máximo para o PIB sobe a 1 ponto com reflexo máximo em 2021, mas impactos já em 2020.

No lado da inflação, mesmo com dólar acima de R$ 4, o modelo sugere IPCA na linha de 4,2% em 2020, pouco acima da meta de 4%. Para 2021, o modelo mostra uma queda inflação para 3,6% (resultado de uma apreciação cambial e menor prêmio de risco advindo da queda da relação dívida/PIB).

Para a Oxford, testar o juro real zero ou abaixo disso é um “no-brainer” para o BC, pois os benefícios em termos de crescimento e sobre o perfil da dívida pública confortavelmente ultrapassam os custos associados com a maior inflação.

“Acreditamos que o único impedimento para esse cenário se tornar o nosso cenário-base é o próprio BC. Ao invés de olhar para seu passado conservador, o BC deveria olhar para fora e buscar inspiração”, diz o relatório.

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira

Durante evento do BTG Pactual, Marco Freire afirmou que a inteligência artificial deve transformar empregos e investimentos no longo prazo, mas descarta ruptura imediata

Após DNA negativo, defesa recorre à tese em disputa bilionária pela herança de João Carlos Di Genio; veja os detalhes

Penalidade é aplicada automaticamente e pode chegar ao valor de R$ 1.467,35

Ao contrário: em um ano de juros muito altos, avanço machuca bastante o varejo e a indústria de transformação, disse economista-chefe do BTG.

Prazo termina hoje para concorrer a uma das 60 vagas com remuneração equivalente a cerca de 14 salários mínimos

Estudo do LinkedIn aponta competências técnicas e comportamentais em alta, destacando IA, gestão de projetos e comunicação estratégica em diferentes áreas

Aeronaves ficam isentas; 25% das vendas ao país terão taxa de 10%

Há processos e investigações envolvendo a Ambipar, Banco de Santa Catarina, Reag Investimentos, Reag Trust e outras empresas conectadas ao caso

Enquanto a Lotofácil tem vencedores praticamente todos os dias, a Mega-Sena pagou o prêmio principal apenas uma vez este ano desde a Mega da Virada.

Cidade do interior de Minas Gerais ficou conhecida por ser o ‘Vale da Eletrônica’ no Brasil

Autores de um novo estudo dizem que as bulas das estatinas deveriam ser alteradas para refletir a conclusão

Expectativa com o lançamento do GTA 6 reacende debate sobre reprecificação no mercado de games; produtora ainda não divulgou o preço oficial.

Confira como os rendimentos variam entre os estados e onde estão as melhores e piores remunerações do país

Lotofácil não foi a única loteria a ter ganhadores na segunda-feira, mas foi a que deixou os sortudos mais próximos da marca de R$ 1 milhão.

Ranking avalia desempenho ajustado ao risco em três anos e mostra preferência crescente do investidor por estratégias mais previsíveis

Certame oferece oportunidades para níveis fundamental, médio e superior; provas estão previstas para abril

Crianças da Lapônia, região situada no Círculo Polar Ártico, salvam a língua sámi de Inari da extinção

Bolada da Mega-Sena que será sorteada nesta terça-feira (24) teria potencial de gerar ganhos milionários mesmo em investimentos conservadores