O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Primeiros indicadores do ano comprovam a expectativa de retomada das vendas e dos novos lançamentos, mas panorama só deve se concretizar com reformas

Meu primo mais velho comprou um apartamento na planta em abril deste ano. Recebi a notícia no almoço de Páscoa e fiquei bastante feliz já que esse era um plano muito antigo para ele.

Desde que saiu da casa dos pais, isso lá em 2010, o primo dizia que, quando pudesse, seu primeiro grande investimento seria um imóvel. E durante todos esses anos já era de lei eu ouvir ele reclamar dos preços dos aluguéis aqui em São Paulo. Afinal, para ele era um desperdício de oportunidades pagar por uma coisa que nunca vai ser sua.

E a compra desse apartamento novo foi algo bastante planejado. O bairro escolhido por ele foi estratégico: Higienópolis, que fica perto de uma das novas estações do metrô de São Paulo, perto do trabalho e no caminho para voltar para a casa dos pais.

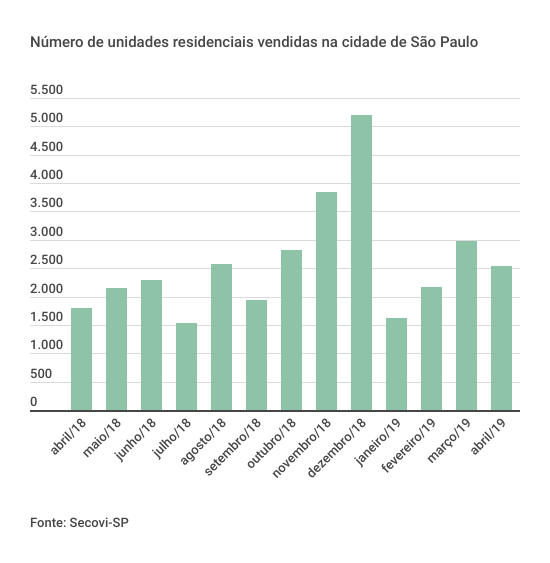

De todos esses fatores, sem dúvidas o que meu primo mais levou em consideração foi o bom momento do mercado imobiliário no Brasil. E nessa ele não estava sozinho. Uma pesquisa feita pela Secovi-SP em abril e divulgada no mês passado apontou um crescimento de 16% nas vendas residenciais acumuladas nos últimos 12 meses na comparação com o mesmo período imediatamente anterior. Somente em abril, houve crescimento de 41% na comercialização de imóveis quando comparado ao mesmo mês de 2018, com um total de 2.541 unidades residenciais novas na cidade.

Os números em si mostram a concretização das expectativas dos economistas para o ano de 2019. Em janeiro, contei para você aqui no Seu Dinheiro como estavam as projeções de mercado para este ano. Naquele mês, os especialistas apontavam para uma retomada mais forte do setor imobiliário após anos de estagnação. Passados exatos seis meses, percebemos que boa parte dessas projeções se concretizaram.

Leia Também

Esta matéria faz parte de uma série de reportagens sobre onde investir no segundo semestre de 2019, com as perspectivas para os diferentes ativos. São eles:

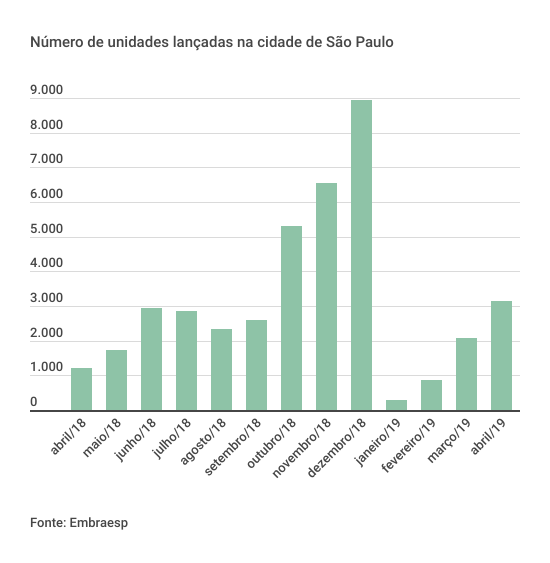

Se nas vendas o consumidor parece estar mais animado, nos lançamentos as incorporadoras estão prontas para ligarem todos os motores e decolar. Dados divulgados pela Empresa Brasileira de Estudos de Patrimônio (Embraesp) mostram que, no mês de abril, as incorporadoras lançaram 3.136 novas unidades residenciais na cidade de São Paulo, um crescimento de 50,7% na comparação com março de 2019 (2.081 unidades) e 161,1% na comparação com abril de 2018 (1.201 unidades).

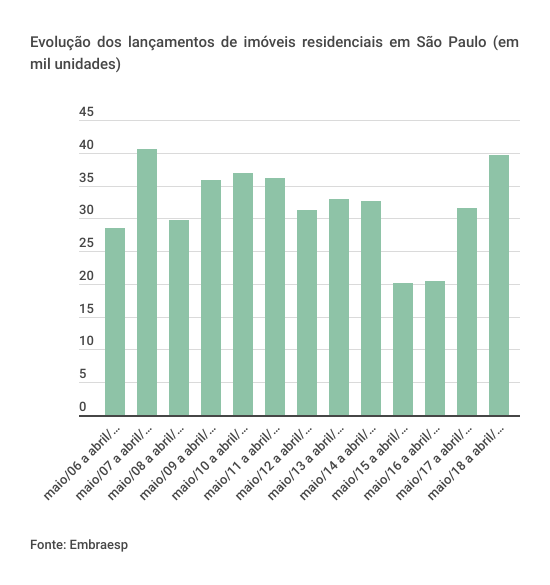

Já no acumulado de 12 meses, entre maio de 2018 a abril de 2019, os lançamentos na capital paulista somaram

39.641 unidades, um número 25,4% acima dos 31.619 imóveis lançados no mesmo período do ano anterior.

Conversei com o Celso Petrucci, economista-chefe do Secovi-SP, para entender um pouco sobre o significado desses resultados. Ele me contou que o setor viu boa parte das suas expectativas positivas se concretizarem já nos primeiros quatro meses do ano. Esses números, segundo ele, devem permitir que as vendas em 2019 alcancem um crescimento entre 5% e 10% na comparação com o ano passado.

O Celso afirma que, em termos de lançamentos, a expectativa não mudou em relação ao que se falava no fim de 2018. Em São Paulo, por exemplo, boa parte desse cenário é sustentado pelo que o economista do Secovi chama de “eixos estruturantes” da cidade, que nada mais são do que regiões incentivadas pelo plano diretor municipal.

“Falamos aqui de empreendimentos mistos, com comércio e apartamentos com dois ou três dormitórios. São eixos como o da Avenida Rebouças, Avenida Santo Amaro, região de Pinheiros. Os imóveis ofertados ali estão com boa aderência, com cerca de 30% a 40% das unidades vendidas logo na abertura”.

Mas nessa conta também entra uma faca de dois gumes: se por um lado os imóveis para as classes A e B estão sendo o combustível para o setor, por outro os cortes nos programas voltados para aquisição da casa própria por famílias de baixa renda, como o Minha Casa Minha Vida e a limitação do FGTS pelo governo, ceifam parte desse fluxo positivo.

“Sabemos que vamos ter uma redução significativa nos recursos do Minha Casa, e com essa história de limitar os recursos do fundo de garantia, o cenário fica pior para o segmentos mais baixos do mercado. Se terminarmos o ano com o mesmo número de unidades lançadas e vendidas no Minha Casa já vou considerar uma grande vitória”, completa Celso.

O economista do Secovi me contou ainda que, como investimento, o mercado imobiliário deixou de ser um patinho feio. Durante os anos de crise, as pessoas que tinham dinheiro para investir olhavam para o mercado imobiliário como um investimento ruim, com os preços dos imóveis caindo enquanto outros ativos do mercado financeiro rendiam 10% ao ano.

Na visão dele, o cenário mudou e os investidores estão voltando para o mercado imobiliário. “São pessoas que preferiram morar de aluguel ou comprar apartamentos menores no passado para aplicar em outra coisa. Agora eles estão voltando para o mercado imobiliário”.

O Celso acredita que todo esse aquecimento do setor também blindou o mercado imobiliário dos números ainda fracos da economia. Apesar de indicadores como o PIB mostrarem que o crescimento do Brasil está patinando, a demanda reprimida nos últimos anos está trazendo combustível extra para que os lançamentos tenham aderência.

Isso significa então que para o segundo semestre a expectativa é de que o setor imobiliário decole de vez? Não é bem assim. Embora a demanda esteja forte, muitos analistas acreditam que só uma melhora consistente na economia e no poder de compra da população possa sustentar esse fluxo de alta no médio prazo.

Um dos que acreditam nesse fundamento é Reinaldo Fincatti, diretor da Embraesp. Ele foi um dos analistas que conversei no começo deste ano para traçar um panorama do setor imobiliário. Tanto naquela época quanto agora, a visão dele é a de que o segmento, embora mostrando recuperação, ainda está muito afetado pela crise econômica dos últimos anos.

Fincatti confirma a expectativa de que o mercado dos imóveis de médio e alto padrão volte a ganhar força, e isso também vale para os preços. Mas acontece que, para ele, as incertezas políticas ainda pesam na tomada de decisões tanto das incorporadoras para lançar novos projetos, quanto dos clientes para embarcar em um novo investimento. “Somente com o sucesso das reformas (da Previdência e tributária) é que vamos ver o setor retomando sua atividade”.

João da Rocha Lima Júnior, representante do Núcleo Real Estate, faz uma colocação que vai te ajudar a entender o que o Reinaldo está falando. Para ele, existem duas variáveis dentro do mercado imobiliário: a necessidade e o anseio.

A necessidade seria imutável, é a demanda direta do consumidor por um lugar para morar. Já o anseio é o local de atuação dos investidores, aquele que dá base para o desempenho do setor. “Esperávamos uma retomada do anseio no primeiro semestre, e isso não ocorreu. Agora estamos jogando essa expectativa para o segundo semestre”, afirma.

Na conversa que tive com o João lá em janeiro, ele já alertava para o fato de que a dinâmica do mercado de imóveis só iria esquentar se o governo de Jair Bolsonaro conseguisse aprovar as reformas logo na largada. Como essa perspectiva não se consolidou, ele agora projeta essa perspectiva positiva para o segundo semestre, sempre de olho em Brasília. “Para a atividade crescer como antes, dependeremos de que o ministro Paulo Guedes diga: “gostei da reforma”. Se isso acontecer, a retomada vem. Se não, dependeremos de outros fatores como reforma tributária, e aí vamos precisar de agilidade se quisermos salvar o ano”.

Os especialistas também afirmam que o investidor deve ficar de olho sobretudo no cenário político e no desempenho do mercado imobiliário nos últimos meses do ano. Para o diretor da Embraesp, é nos acréscimos do jogo que o ano vai ser definido.

“Temos uma expectativa que haja uma pequena melhora no mercado, porém o cenário concreto ainda é de incerteza e inércia. Agora, temos que olhar o último trimestre do ano, esse sim será crucial. Se ao chegarmos lá as reformas já tiverem sido aprovadas e o ambiente econômico estiver melhor, o setor consegue se recuperar”.

Mesmo com todos esses fatores em jogo, o mercado vem dando alguns sinais de que essa é uma boa hora para quem pensa em comprar imóveis para investir. Nos últimos quatro anos, o valor nominal das unidades ficou praticamente constante, mas de alguns meses para cá os indicadores do setor têm observado uma nova inflexão de preços.

Na prática, isso significa que o mercado está sim em um processo de reaquecimento e, à medida que a demanda for voltando a crescer, os preços tendem a subir mais. Na ponta do lápis, isso se traduz assim: a hora de entrar no mercado residencial e comprar barato é agora.

Com a grande quantidade de novos lançamentos, você terá mais opções no mercado, ganhando margem para a boa e velha barganhas.

Mas encontrar boas oportunidades não é tão simples quanto parece. Para te ajudar nessa missão, o Reinaldo Fincatti listou algumas dicas na hora de avaliar um imóvel. São elas:

Uma das grandes decepções do primeiro semestre sem dúvidas foi o segmento de imóveis comerciais. Em janeiro, essa era uma das principais apostas do mercado, que projetava uma forte alta da demanda devido à expansão de empresas que estariam saindo da crise.

Um dos otimistas era o próprio João da Rocha. Na época, ele apostava na alta dos preços nos escritórios, uma vez que poucos lançamentos estavam previstos para as grandes cidades e, com oferta baixa e demanda em crescimento, os preços tenderiam a subir.

Ocorre, no entanto, que o desempenho da nossa economia ficou aquém do esperado, e as empresas continuaram no mesmo ritmo fraco de contratações. Menos gente trabalhando, menos espaço as empresas precisam. Com base nisso, o João agora espera que o setor comercial continue sofrendo os efeitos da crise, com vendas fracas, shoppings centers vazios e baixo crescimento das taxas de ocupação.

“Os imóveis comerciais devem ficar parados por pelo menos três anos. Em São Paulo, sobretudo, o setor ainda terá que absorver muitos empreendimentos antigos”, completa. Logo, quem pensa em investir pensando em alugar para o comércio, o ideal é esperar mais algum tempo.

Se por um lado os lançamentos e as vendas de imóveis ainda inspiram dúvidas dos investidores, por outro o mercado de crédito para o setor segue firme e forte.

Como sinalizado pelos especialistas no começo do ano, o crédito imobiliário está ganhando cada vez mais força e acumula um crescimento da ordem de 40% no acumulado dos últimos 12 meses até maio.

Voltei a conversar com o Gilberto Duarte, presidente da Abecip (entidade que coordena o mercado de crédito imobiliário no Brasil), e ele esboçou o mesmo otimismo que tinha lá no começo do ano. Segundo ele, o ano passado já foi um ano de grande crescimento, e agora o setor está ainda mais fortalecido.

O Gilberto explica que são três os pilares que sustentam altas no crédito: juros baixos, emprego e renda. Para ele, a economia já entregou os juros baixos e uma boa oferta de dinheiro, e faltam agora a retomada do emprego e da renda para que a alta se consolide de uma vez. “Não estamos no auge porque a economia ainda está em um momento de incertezas. Com as reformas econômicas, esse otimismo será maior e podemos ter um novo impulso que amplie nosso desempenho”.

Para o segundo semestre do ano, o presidente da Abecip projeta a continuidade da alta do crédito, sobretudo à luz de uma maior atuação da Caixa Econômica Federal no setor. “A Caixa está voltando para o jogo e vem forte. Tudo isso é muito bom para que o crédito continue crescendo. Hoje já faltam clientes para o tanto de crédito que o mercado oferece”.

Se você acha que investir em imóveis é apenas comprar uma unidade na planta e alugar ou revender depois, então talvez seja uma boa hora para ampliar essa ideia.

O Reinaldo Fincatti afirma que a fórmula mágica de “comprar na planta e revender na chave” que muita gente utiliza nem sempre é a melhor alternativa. “Esse modelo é bom para as incorporadoras, mas para o mercado imobiliário como um todo é ruim porque corremos o risco de chegar lá na frente, na hora da chave, e a oferta ser muito grande para uma demanda baixa. E aí o que acontece? O preço dos imóveis vai lá embaixo”.

A alternativa dada pelo diretor da Embraesp é passar a investir nas próprias ações da incorporadoras ou em fundos imobiliários. Se você se interessa por ações, o Vinícius Pinheiro traz o panorama para a bolsa de valores no segundo semestre. Quem quiser saber mais sobre fundos imobiliários, acompanhe o Seu Dinheiro que amanhã o Eduardo Campos traz todas as informações.

Enquanto o Congresso ainda discute o fim da escala 6×1, empresas de setores que operam no limite da jornada legal começam a antecipar mudanças e adotar modelos de trabalho com mais dias de descanso

Em suas redes sociais, Trump afirmou que não tem dúvidas de que Warsh será lembrado como um dos grandes presidentes do Fed

Enquanto a Quina roubou a cena da Lotofácil, a Mega-Sena acumulou de novo na quinta-feira (29) e o prêmio em jogo subiu para R$ 115 milhões.

Esta é a primeira revisão do banco suíço para a taxa básica desde março de 2025; projeção anterior era de 12% até o final do ano

Anvisa aprovou novas regras para a cannabis medicinal, permitindo o cultivo da planta por universidades e instituições de pesquisa, sob exigências rígidas de controle e segurança; veja as novas regras para a Cannabis medicinal no país

O objetivo da medida é tentar entender o que aconteceu com o Master, e como o Banco Central pode reforçar a sua governança interna de fiscalização.

Diante das secas cada mais vez imprevisíveis, o estado mais rico dos EUA passou a tratar a água como infraestrutura estratégica

Depois de acumular pelo segundo sorteio seguido, a Lotofácil pode pagar nesta quinta-feira (29) o segundo maior prêmio da rodada das loterias da Caixa, mas a Quina vem logo atrás.

Decisão correspondeu às expectativas do mercado e surpreendeu com sinalização direta sobre o início dos cortes

Enquanto a Legacy defende corte imediato de 0,25 ponto nos juros, Genoa alerta para o risco de o Banco Central repetir erros do passado

Cidade brasileira aparece entre os destinos mais reservados para 2026, atrás apenas de Paris e Bangkok, segundo levantamento da eDreams ODIGEO

Na Ilha de Itamaracá, duas mulheres recolheram cerca de 8 mil garrafas de vidro abandonadas nas praias e a transformaram em lar

Levantamento mostra que os imóveis comerciais lideraram as taxas de inadimplência, com média de 4,84%

Mega-Sena não sai desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (28).

O ex-diretor do Copom espera que um primeiro corte venha em março ou abril, quando a expectativa de inflação futura chegar, enfim, aos 3%

Para Bruno Serra e Rodrigo Azevedo, o país entrou na fase decisiva em que promessas já não bastam: o ajuste fiscal precisará acontecer, de um jeito ou de outro

Dólar, juros e eleição entram no radar do gestor do lendário fundo Verde para proteger a carteira

A grande maioria dos agentes financeiros espera a manutenção dos 15% nesta semana, mas há grandes nomes que esperam um primeiro ajuste nesta quarta-feira

Enquanto o Banco Master caminhava para o colapso, Daniel Vorcaro manteve uma rotina de luxo que incluiu jatos particulares e uma festa de R$ 15 milhões para sua filha de 15 anos

Depois de a Lotofácil e a Dupla Sena terem feitos novos milionários, a Mega Sena tem prêmio estimado em R$ 92 milhões hoje