O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conheça os três fundos DI que não possuem taxa de administração e saiba até quando é mais interessante investir nesses tipos de fundo ou no Tesouro Selic

Você tem um certo dinheiro guardado e vê um mundo de opções para investir: ações, títulos públicos e de crédito, câmbio, fundo imobiliário e até mesmo criptomoedas. Acontece que essa é aquela grana que você pode precisar em caso de emergência. É o carro que quebrou e você teve que pagar o mecânico. O seu filho que ficou doente e teve que fazer um exame que o plano de saúde não cobre. E tem sempre aquele risco de você perder o emprego ou, se for autônomo ou empresário, seu negócio ficar mal das pernas. O fato é que quem tem conta para pagar precisa ter na mão o mínimo para bancar sua sobrevivência.

Por mais tentadoras que sejam as perspectivas de retorno daquele fundo multimercado ou de uma ação, você deve separar uma parte do seu dinheiro para deixar em aplicações seguras e com alta liquidez. É a famosa reserva de emergência.

Isso não significa que você deve deixar o dinheiro parado na sua conta corrente ou mesmo colocar na poupança. Felizmente, existem alternativas mais rentáveis e que te oferecem liquidez e segurança.

Uma das opções mais interessantes é o fundo DI. Apesar de não ter um nome muito convidativo, os fundos DI nada mais são do que fundos de investimentos que aplicam a maioria do dinheiro em títulos públicos pós-fixados (Tesouro Selic) e que, portanto são os mais seguros do mercado, já que possuem o risco soberano. Como o próprio nome já diz, esses títulos possuem como garantia o próprio governo.

O fundo DI é um investimento "basicão", mas há diferentes opções no seu banco ou corretora. A primeira coisa que você precisa saber é que alguns desses fundos investem até 50% do seu capital em títulos de crédito privado, como CDBs e debêntures. Isso significa que eles carregam, também, o risco de crédito do emissor, que é maior do que o do governo. Para saber se o fundo tem crédito privado na carteira, basta verificar se ele possui a palavra "crédito" ao fim do nome.

Como se trata de sua reserva de emergência, o dinheiro que você não pode perder de jeito nenhum, é melhor optar por fundos que se expõem apenas ao risco do governo.

Leia Também

Há outro ponto de atenção na hora de escolher o seu fundo DI. É a taxa de administração cobrada por alguns gestores. Em tese, por ser um investimento em títulos públicos, o fundo DI não deveria cobrar taxas altas dos investidores, já que não é uma carteira que exige que os gestores suem a camisa. Mesmo assim, há fundos com taxas indecentes, acima de 2%, que comem parte da rentabilidade do investidor.

Para facilitar a sua vida, eu selecionei três fundos indicados pela Luciana Seabra, colunista do Seu Dinheiro e especialista em fundos de investimento, como opção para a sua reserva de emergência. Todos eles investem apenas em títulos públicos pós-fixados, têm taxa zero de administração e estão disponíveis em plataformas de investimento gratuitas dos seus emissores. São eles:

O interessante dos fundos selecionados é que, além de não possuírem taxa de administração, os valores de aplicação inicial são baixos. Dá para levar o fundo do BTG, por exemplo, a partir de R$ 500. Há também a opção de começar com R$100 no fundo da Órama e para módicos R$ 30 no caso da Pi, que igualou o aporte inicial à aplicação mínima no Tesouro Direto.

E qual é a rentabilidade deles? Pelo fato de o fundo da Pi ser novo, o retorno acumulado ainda não foi repassado pelos gestores do fundo. Mas, no caso da opção oferecida pela Órama, a rentabilidade líquida anualizada do fundo foi de 5,22%, por exemplo. Enquanto isso, o fundo do BTG apresentou rendimento líquido anualizado um pouco melhor de 5,29% ao ano. Os fundos da Órama e do BTG cobravam taxa até março e isentaram o investidor diante da competição.

Para quem ainda insiste na poupança vale lembrar que a aplicação tem rendimento anual de 4,55% com a Selic em 6,5% ao ano.

Agora você deve estar se perguntando se não é mais vantajoso comprar títulos atrelados à Selic no Tesouro Direto em vez de aplicar em fundos que investem nos mesmos papéis. É uma dúvida válida, especialmente para quem paga elevadas taxas de administração nos fundos DI.

A vantagem dos fundos é que eles compram títulos públicos pelo Sistema Especial de Liquidação e Custódia, o Selic, que é onde se faz a custódia e o registro das transações desse títulos. Já o pequeno investidor que compra seus títulos pelos Tesouro Direto precisa deixá-los "guardados" na B3 e pagar uma taxa de custódia, atualmente de 0,25% ao ano. É como se o fundo comprasse o título no "atacado" e o investidor pessoa física no "varejo".

A liquidez faz pouca diferença. No caso dos investimentos em fundos, o resgate do montante é diário. Basta fazer o pedido até às 13h30 e o valor cai exatamente no mesmo dia na conta de quem aplicou. Já no Tesouro Direto, o montante leva cerca de um dia útil para ser depositado na sua conta.

Não fizemos o comparativo dos fundos DI com CDBs com liquidez diária e com rentabilidade bruta de 100% do CDI, como o que é oferecido em bancos como Sofisa e Inter ou com o RDB do Nubank. Apesar de serem interessantes, eles possuem um risco maior do que fundos que investem apenas em títulos públicos. Ao adquirir esse tipo de título, você está exposto ao risco de crédito do emissor (banco), que é maior do que o risco do governo.

Claro que ninguém no mercado financeiro oferece um fundo de investimento com taxa de administração zero porque é "bonzinho". Esses fundos são uma forma de atrair o investidor para as plataformas de investimentos dos emissores - no caso Órama, BTG e Pi.

É um estímulo para que você abra uma conta nessas corretoras e quem sabe invista também em outros produtos. Mas nada impede que você abra uma conta só para investir no fundo DI.

Uma desvantagem dos fundos DI sobre o investimento no Tesouro Direto é a questão do come-cotas de 15%. Ele funciona como uma antecipação do Imposto de Renda cobrada dos investidores de fundos nos meses de maio e novembro de forma automática e incide sobre os ganhos.

No caso do Tesouro Selic, as alíquotas cobradas de imposto são exatamente as mesmas seguindo a tabela regressiva do Imposto de Renda, mas a diferença é que a cobrança ocorre apenas na venda do título ou no seu vencimento.

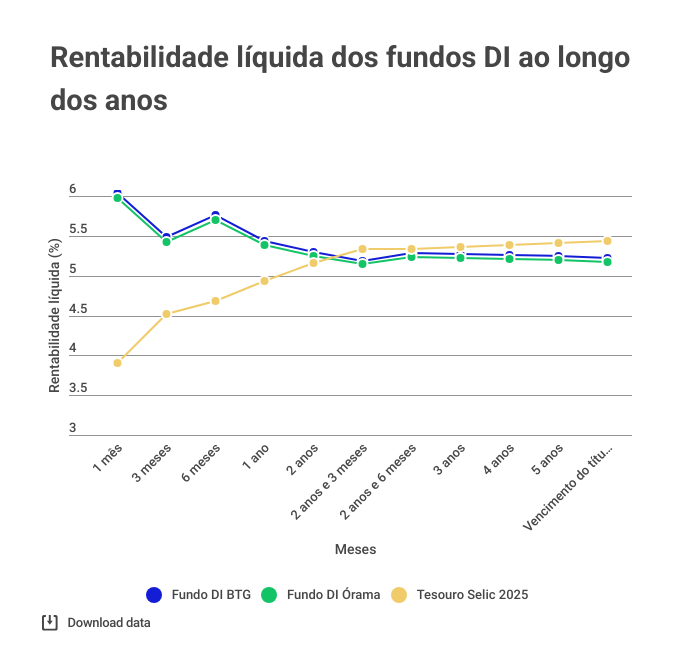

Mesmo com uma rentabilidade um pouco abaixo do CDI, será que os fundo DIs sugeridos são de fato a melhor opção para a sua reserva de emergência? Para verificar isso, pedi a ajuda do professor do Laboratório de Finanças da FIA, Marcos Piellusch.

Na avaliação, utilizamos como referência a taxa Selic de 6,5% ao ano, taxa DI de 6,4% e o novo spread que passou a ser cobrado em 5 de abril deste ano pelo Tesouro Direto, de 0,01% ao ano (ou 1 ponto-base). Esse spread é o "desconto" que o Tesouro cobra para quem resgatar um título antes do vencimento.

Fizemos uma estimativa para saber como deverão se comportar as rentabilidades dos fundos e as comparamos com o investimento no título Tesouro Selic 2025, cujo vencimento será em 1/03/2025.

Ao analisar o gráfico, os fundos DI se mostram mais interessantes do que o Tesouro Selic para resgates até dois anos. Após esse período, os dois investimentos permanecem um tempo com rentabilidades bem próximas e depois os fundos DI começam a perder ligeiramente do Tesouro Selic 2025.

O motivo é que o spread cobrado pelo Tesouro vai ficando cada vez menor à medida em que o título vai se aproximando do seu vencimento e com isso, a sua rentabilidade acaba aumentando em relação aos fundos DI, que também sentem o efeito do come-cotas.

Como estamos aqui falando da sua reserva de emergência, os fundos DI com taxa zero levam uma certa vantagem em relação ao Tesouro Selic. Afinal, é um dinheiro que você não tem ideia de quando precisará sacar.

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (5). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam. Consequentemente, os prêmios em jogo aumentaram.

Segundo o Fundo Garantidor de Crédito, 94% do montante total a ser pago já foi distribuído, e 675 mil credores já receberam seus valores

Corretora de investimentos espera um corte de 0,5 ponto percentual mesmo após o acirramento dos conflitos no Oriente Médio, que podem impactar o petróleo em ano de eleição no Brasil

Após investir R$ 15 mil em busca de água, família encontra petróleo e se vê no meio de uma burocracia que não resolve a questão do óleo e nem da água

Mercado Livre, Shopee e Casas Bahia ocupam o pódio de inquilinos dos galpões logísticos no Brasil; quais são as perspectivas para o segmento?

Aplicativo detecta e alerta para a presença de óculos inteligentes da Meta, do Elon Musk, e da Snap através de sinais Bluetooth

Aplicativo utiliza inteligência artificial para contar calorias; em 2025, a receita anual da empresa foi de US$ 40 milhões

A Lotofácil acaba de pagar o prêmio principal pela primeira vez em março. Todas as demais loterias sorteadas na quarta-feira (4) acumularam.

Municípios utilizam leis locais para celebrar datas culturais nesta quinta-feira (5); o próximo descanso geral será apenas em abril

Frederico Sampaio, CIO da Franklin Templeton, participou do podcast Touros e Ursos, do Seu Dinheiro, e fala sobre três cenários possíveis para a guerra no Oriente Médio e os efeitos para o mercado brasileiro

Os servidores Paulo Sérgio Neves de Souza e Belline Santana foram afastados do Banco Central e são investigados por consultorias dadas a Vorcaro

Enquanto Spotify e Apple Music disputam assinantes no streaming, o vinil surpreende e cresce na contramão da era digital

Proposta tem condições para venda de medicamentos em mercados e aguarda a sanção presidencial

Com guerras, dúvidas sobre o dólar e rearranjos de fluxo global, metais preciosos voltam ao radar dos investidores e podem seguir relevantes para o portfólio em 2026, segundo o BTG

Cidade vizinha de Fortaleza combina renda alta, grandes indústrias — e agora abriga os cinco novos milionários do país.

Apoiado por uma da família rica de sua cidade, Grêmio Novorizontino vive ascensão meteórica nos campos de futebol e tenta espantar estigma de morrer na praia

Anvisa disse que empresa de palmitos funcionava sem licença sanitária e que melatonina era fabricada com ingrediente não avaliado

Atriz mais rica do mundo construiu seu império visando o longo prazo; hoje sua fortuna é estimada em mais de US$ 3 bilhões

Banqueiro é alvo de nova fase da Operação Compliance Zero, que investiga suposto esquema bilionário de fraudes financeiras envolvendo a venda de títulos de crédito falsos

Um bolão com cinco participantes foi a única aposta vencedora do concurso 2979 da Mega-Sena. Todas as demais loterias sorteadas na terça-feira (3) acumularam.