Hit do mercado, debênture incentivada dá susto no investidor

Cotas negativas e rendimentos abaixo do CDI refletem fatores técnicos. Não é motivo para pânico, mas boa oportunidade para reavaliação de risco

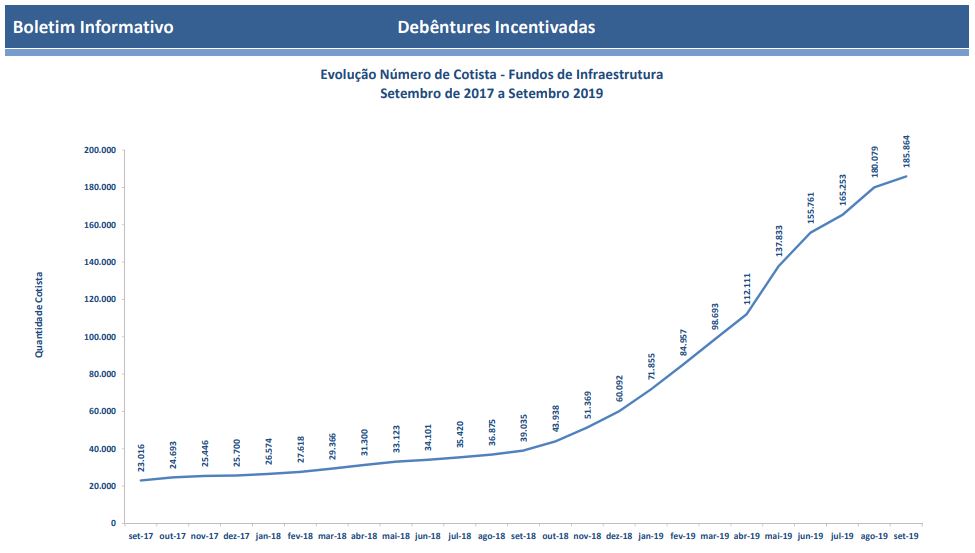

A dor é o melhor professor, e a dor de perder dinheiro tem sempre que servir para alguma coisa. Parte dos mais de 185 mil cotistas dos fundos de debêntures incentivadas está passando pela experiência de sentir no bolso que retorno passado não é garantia de ganho futuro. Renda fixa varia.

Nos últimos meses, alguns desses fundos, que têm o irresistível apelo da isenção de Imposto de Renda, estão apresentando cota negativa, ou entregando menos que o magro CDI atual. Não manja de debêntures? Veja o que são esses títulos e os cuidados que se deve ter ao avaliar esse interessante mercado.

Antes das explicações, muita calma. Esse segmento do mercado de crédito privado não está passando por problemas de solvência. Não temos empresas quebrando ou deixando de arcar com seus compromissos (salvo um evento).

Temos, sim, um ajuste técnico, envolvendo o preço das debêntures e a liquidez desse mercado. Podemos dizer que esse “ambiente de aprendizado”, pontuado por questões técnicas, é até saudável para os investidores que nunca tinham se aventurado nesse mercado. Seria tóxico se estivéssemos em meio a uma quebradeira generalizada.

"Não é um problema de crédito. O lado dos fundamentos está excelente. A qualidade de crédito das empresas melhorou, acompanhando a economia e a queda de juros", afirma o sócio e economista-chefe da Journey Capital, Victor Candido.

Dores do crescimento

Esse mercado de títulos de crédito privado praticamente inexistia alguns anos atrás. Era um nicho no qual só os bancos atuavam em função de benefício fiscal.

Mais recentemente, tivemos a criação das debêntures incentivadas e, junto disso, um movimento de queda dos juros. Dois vetores que estimularam fortemente a emissão de dívida no mercado em detrimento da tradicional tomada de crédito bancário (a redução do BNDES conversa com isso, mas esse assunto fica para outro dia).

Nesses últimos dois a três anos, segundo nos explica o sócio e CIO da TAG Investimentos, Dan Kawa, o mercado vinha em uma “bola de neve positiva”.

O investidor de varejo olhava a rentabilidade passada e a baixa volatilidade e entrava, aumentando a captação dos fundos. Para dar um parâmetro, em 12 meses até setembro, quase 150 mil pessoas chegaram a esse mercado, segundo o Ministério da Economia.

Capitalizados, os fundos iam às compras no mercado, que também passou por crescimento de emissões. Com maior demanda, o chamado spread de crédito fechava e a rentabilidade continuava alta. Um adendo ao leitor – o spread de crédito é a diferença entre uma referência, geralmente a taxa real de uma NTN-B, e quanto mais a empresa está pagando para se financiar. Por exemplo, a NTN-B para um determinado prazo está pagando 3% mais IPCA, e a debênture da empresa paga 6% mais IPCA. O spread de crédito é, portanto, a diferença de 6% e 3%.

Virada de ciclo

Só que chegou um momento em que a queda nos spreads de crédito chegou a tal ponto que a relação risco/retorno do crédito privado deixou de ficar atrativa. Algumas emissões estavam praticamente sem prêmio sobre os títulos do Tesouro, que são “risco zero”.

Além disso, vários investidores que tinham debêntures mais antigas foram vender seus papéis no mercado secundário para garantir a polpuda valorização decorrente da queda dos spreads (é a mesma lógica do seu título público, se a taxa cai, o valor nominal do papel sobe).

Segundo Candido, o mercado começou a ficar congestionado, e os preços passaram a refletir essa massiva presença de vendedores. Nos últimos três meses, os spreads começaram a abrir, reduzindo o valor dos ativos, que passaram a ser remarcados a preços mais baixos, algo que se refletiu, também, nas cotas dos fundos. Pegando inclusive o fundo da casa, o Journey Capital Endurance Debêntures Incentivadas.

“Não está entrando dinheiro novo e só aumentando a venda. Essa dinâmica está tendo continuidade e o preço dos papéis sendo marcado para baixo”, explica Candido.

É como se a bola de neve positiva tivesse ficado negativa. Queda nas cotas, resgates dos cotistas, mais venda de papéis pelos fundos que têm de honrar os resgastes, mais abertura de spread, mais queda nas cotas...

Freando o ciclo vicioso

Kawa, da TAG, avalia que não é possível saber até onde esse movimento vai. “Não sei qual será a postura da pessoa física diante disso, como o assessor de investimento vai tratar esse negócio”, pondera.

Para Artur Cunha, sócio e gestor da Journey, em algum momento os compradores terão de voltar ao mercado para aproveitar as barganhas. Alguns papéis ganharam mais de 20 ou 30 pontos de spread de crédito.

O conselho de Cunha para o investidor tem dois pontos. Primeiro, entender que esse é um produto de investimento em longo prazo. Mesmo com a volatilidade recente, a expectativa é de performance melhor adiante, potencializada pela isenção de imposto. "Da mesma forma que abriu, esses spreads vão fechar. Vai ter ganho e volta a rentabilidade esperada para esse tipo de fundo", diz o gestor.

Do ponto de vista de oportunidade, Cunha avalia que esse é um bom momento, justamente pela subida recente dos spreads.

“Talvez uma forma de ver é comparar com ações. O investidor perdeu dinheiro por ruído de mercado, mas o fundamento é bom. Então, o preço vai corrigir, entregando o rendimento esperado”, explica.

Como o mercado está saudável, mas o lado técnico pesou contra, Kawa pondera que a decisão de entrar vai depender muito da estratégia de investimento de cada um.

Aqui, além do seu perfil de risco, o investidor tem que levar em conta sua preferência pela liquidez. Apesar de alguns fundos de debêntures terem liquidez em poucos dias, eles não podem ser vistos como "fundos de caixa".

Assim, diz Kawa, fundos com exposição a risco de crédito e liquidez de curto prazo pagando 105% do CDI, por exemplo, não são investimentos muito animadores. Agora, se o investidor aceitar resgates em 90 dias, 180 dias ou mais, o retorno já fica mais atraente, na casa de 180% do CDI.

Com ou sem hedge?

Quem chegou até aqui, já percebeu que o assunto é técnico, com abertura e fechamento de curvas e spreads. Mas tem mais um ponto que temos de observar.

Os fundos que estão sofrendo com esse movimento técnico do mercado são aqueles “hedgeados”, ou seja, são fundos que se protegem da variação do juro do título do Tesouro (que é referência para a emissão das debêntures) e ficam expostos à variação do spread de crédito.

Os fundos não hedgeados estão expostos às variações das NTN-Bs e do spread. Como o movimento recente da NTN-B foi maior que o do spread, esses fundos seguem com bom desempenho. Em tese, os spreads dos títulos e dos créditos privados deveriam andar juntos, mas o movimento foi tão forte que aconteceu esse descolamento.

XP tem queda nos ativos sob custódia, mas mercado de crédito fortalece as receitas no 2º trimestre

Vale notar que durante a Expert XP 2022, que aconteceu na semana passada, notou-se uma presença expressiva de gestores de fundos de crédito no evento

Apagão no Santander, nova fase do Pronampe e mudanças no PicPay: veja os destaques da semana

A instabilidade em todos os canais do Santander causou alvoroço entre os clientes; na esteira das mudanças no Nubank, PicPay também mudou as regras da sua conta rendeira

Fique de olho: inflação é o destaque entre indicadores da semana no Brasil e lá fora; confira a agenda completa

Investidores começam a segunda-feira com a divulgação do IPC-Fipe de março, que busca estimar o custo de vida de famílias com renda de um a dez salários mínimos em São Paulo

Você pode instalar energia solar na sua casa sem desembolsar um centavo a mais; saiba como

É possível financiar 100% do valor das placas solares e simplesmente trocar o valor atual da conta de luz pelo valor da parcela – e após quitar a dívida, ver a conta cair em até 90%. Saiba para quem o financiamento de placas solares vale a pena

Ações do Banco Pan (BPAN4) sobem forte e chegam aos R$ 10 após divulgação dos resultados de 2021; entenda

O banco conseguiu aumentar significativamente sua carteira de clientes e expandir sua carteira de crédito, o que contribuiu para uma alta de 18% no lucro líquido frente o ano de 2020

Financiamento imobiliário bate recorde em 2021 e deve continuar a crescer, segundo Abecip

Rocha Neto disse que o setor continua perseguindo uma diversificação das fontes de recurso. No ano passado, o SBPE respondeu por cerca de 80% do crédito imobiliário concedido no País

Caixa bate recorde em 2021 ao conceder R$ 140,6 bi em crédito habitacional e diz não esperar mais altas nos juros no financiamento imobiliário

O executivo afirmou que a Caixa segue os juros futuros com vencimento em oito anos para definir as taxas

XP (XPBR31) e Inter (BIDI4) sobem embalados pelas prévias operacionais; Goldman Sachs vê potencial de alta de 116,5% em ações da XP

Papéis do Banco Inter (BID4) têm dia de volatilidade alta, XP (XPBR31) sobe com força após publicação de dados operacionais favoráveis

Cada vez mais complicado: governo cede à pressão dos bancos e eleva os juros cobrados no consignado

Febraban alega que redução do teto durante a pandemia vinha pressionando os custos de captação, desestimulando, assim, a oferta do consignado

Caixa vai financiar compra de painéis solares para residências

Em participação no Brasil em Pauta, da TV Brasil, o presidente da Caixa, Pedro Guimarães, disse que programa será lançado no próximo mês

Leia Também

-

BTG Pactual lança conta com taxa zero para quem mora no exterior e precisa fazer transações e investimentos no Brasil

-

Klabin (KLBN11) e Gerdau (GGBR4) vão distribuir mais de R$ 5,5 bilhões em ações; veja como vai funcionar a bonificação

-

Onde investir na renda fixa após tantas mudanças de regras e expectativas? Veja as recomendações das corretoras e bancos