O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

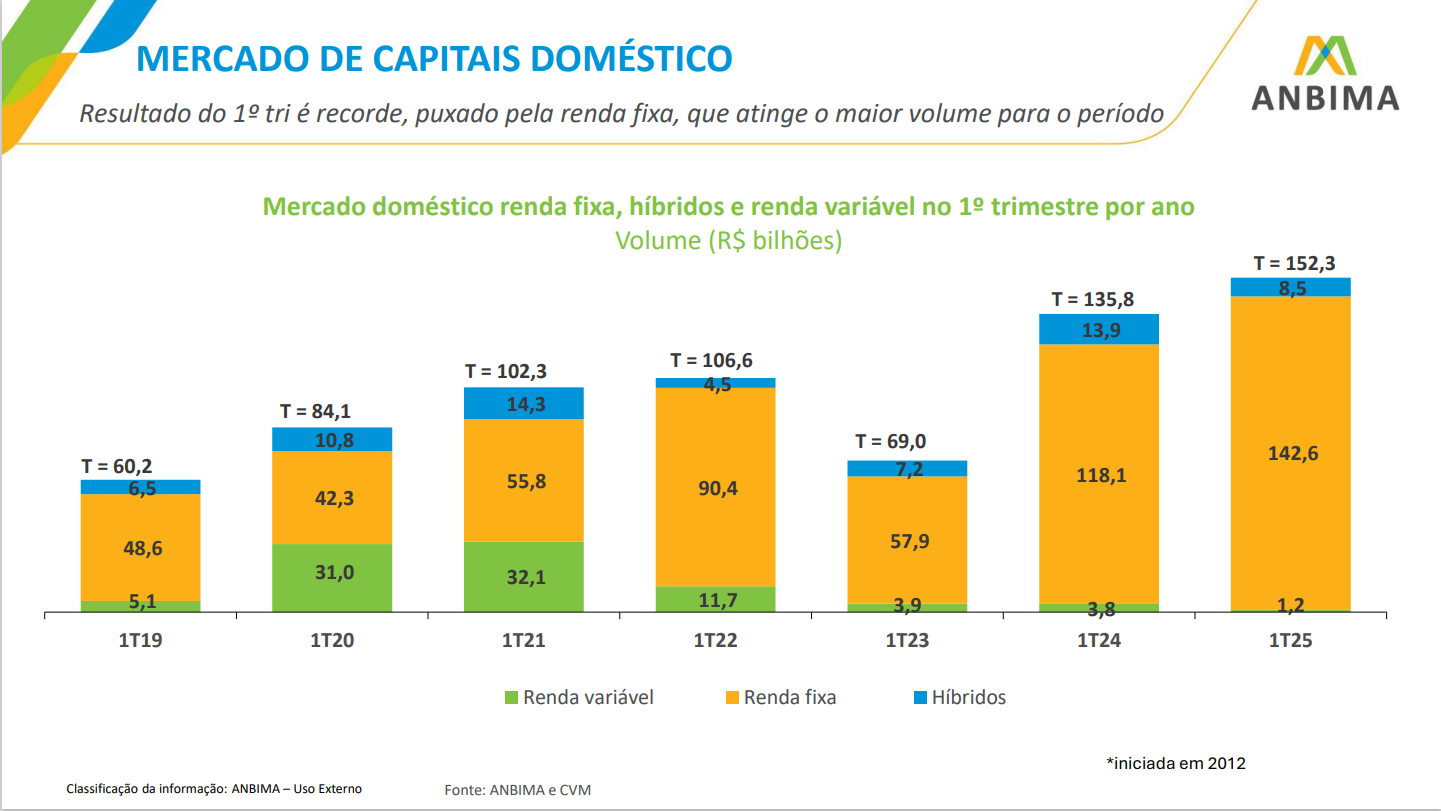

O Brasil é realmente cada vez mais o país da renda fixa. As emissões de títulos dessa classe de ativos totalizaram R$ 142,6 bilhões no primeiro trimestre de 2025, o maior volume da série histórica para o período, de acordo com dados divulgados pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) na última segunda-feira (14).

O valor representa uma alta de 20,7% em relação ao primeiro trimestre do ano passado, quando havia sido batido o recorde anterior para o período, com as emissões de renda fixa que totalizando R$ 118,1 bilhões.

O carro-chefe desse desempenho foram as debêntures, cujas emissões totalizaram R$ 103,08 bilhões no 1T25, patamar recorde para esse tipo de ativo num primeiro trimestre. Trata-se de uma alta de 43% ante o primeiro trimestre de 2024.

Esses números chamam ainda mais atenção quando comparados com as emissões de ações no período, que encolheram ainda mais.

As captações na bolsa no primeiro trimestre totalizaram apenas R$ 1,2 bilhão, correspondente a um único follow-on (oferta subsequente de ações), uma queda de 68,4% nas emissões de renda variável na comparação anual.

Vale lembrar que o Brasil vive uma seca de IPOs (ofertas públicas iniciais de ações) desde 2021, o que significa que todas as emissões de ações desde então dizem respeito a novos papéis emitidos por empresas já abertas em bolsa.

Leia Também

No gráfico a seguir é possível verificar a completa dominância da renda fixa no 1T25 em comparação a primeiros trimestres anteriores:

O contraste entre os números relativos às debêntures e às ações dá uma dimensão do estado das coisas no mercado de capitais brasileiro.

Diante de uma escalada inflacionária e um descontrole fiscal que levaram a Selic de volta aos dois dígitos, a bolsa brasileira tem vivido maus bocados, agravados pelos juros altos nos Estados Unidos e, mais recentemente, pela guerra tarifária de Donald Trump.

Esse cenário acabou com o "clima" para as companhas brasileiras captarem via emissões de ações ou, no caso das empresas fechadas, vislumbrarem uma abertura de capital na bolsa, dados os preços depreciados dos ativos de renda variável.

As companhias então se voltaram para a captação via emissão de títulos de dívida, como as debêntures (no mercado local) e os bonds (no exterior). Em outras palavras, buscaram empréstimos em vez de sócios.

A estratégia se justifica mesmo com os juros elevados, que encarecem a dívida das empresas. Isso porque a demanda por debêntures por parte dos investidores está elevada, uma vez que boa parte delas são debêntures incentivadas de infraestrutura, isto é, isentas de imposto de renda.

A demanda forte, por sua vez, tem derrubado os spreads — diferença entre o retorno da debênture e o ativo livre de risco, isto é, o título público de mesmo prazo e indexador.

Assim, do ponto de vista do emissor, paga-se apenas pouco mais do que o retorno dos títulos públicos, enquanto do ponto de vista do investidor ainda vale a pena comprar essas debêntures, pois a isenção de IR mantém seu retorno atrativo.

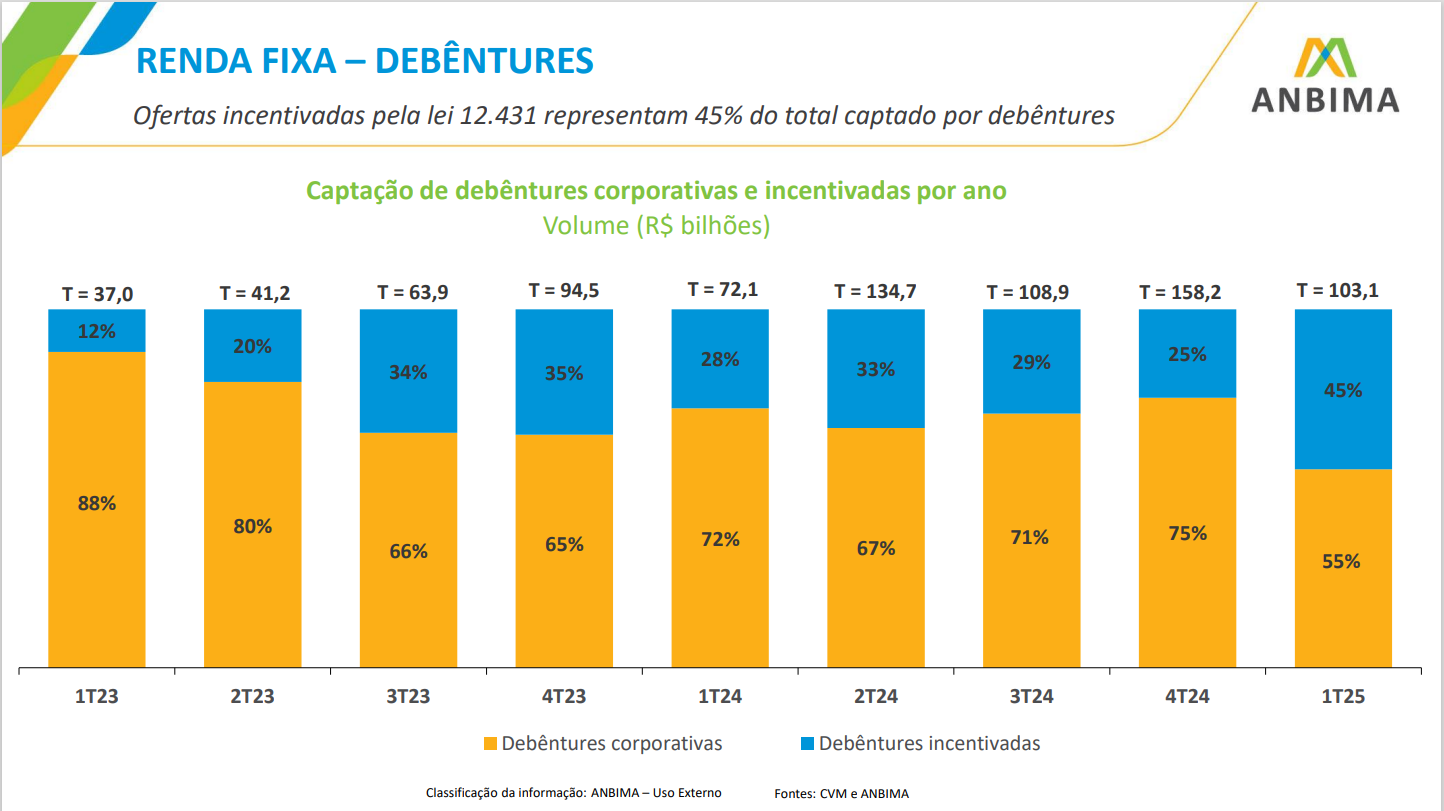

Ainda de acordo com os dados da Anbima, 45% das debêntures emitidas no 1T25 eram incentivadas, um percentual bem maior do que em trimestres anteriores, totalizando R$ 42,2 bilhões.

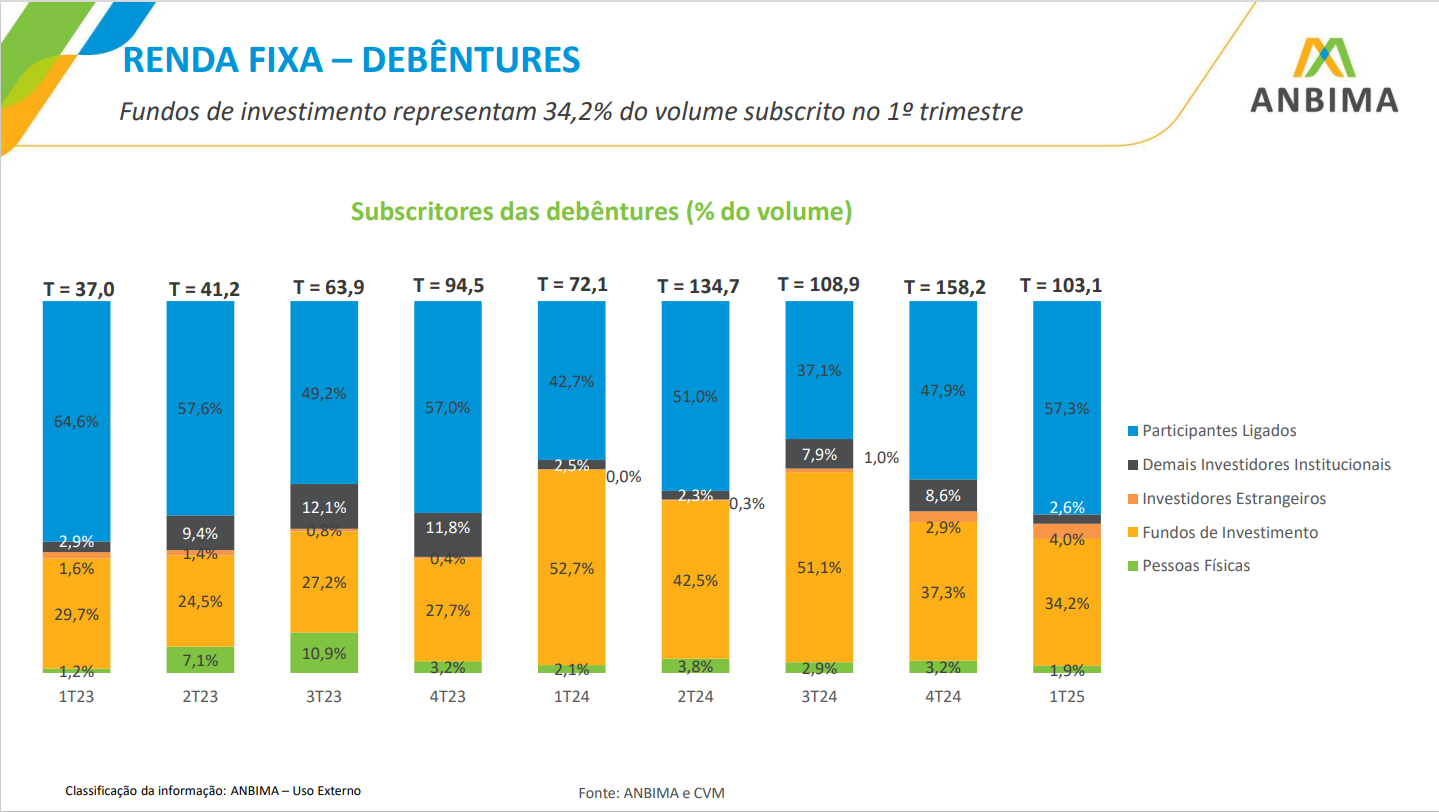

As participações das pessoas físicas e dos fundos de investimento (cujos cotistas podem ser pessoas físicas) entre os investidores de debêntures, no entanto, caiu no 1T25, em relação aos trimestres anteriores.

Agora elas perdem de longe para os participantes ligados a ofertas, como é o caso dos bancos que as estruturam e se comprometem a comprar uma parte (ou a totalidade) dos papéis.

Na busca por recursos, as empresas têm se voltado até mesmo para as captações no exterior, por meio da emissão de bonds.

No primeiro trimestre de 2025, as emissões externas de renda fixa, somando-se empresas, bancos e governo, registraram o maior volume para o período desde 2014, totalizando US$ 11,1 bilhões em 12 operações, uma alta de 24,7% na comparação anual. Somente as companhias emitiram US$ 6,4 bilhões lá fora.

Todas as emissões de renda fixa no exterior no primeiro trimestre já representam mais da metade do total emitido em 2024.

Hoje até mesmo o investidor pessoa física tem a possibilidade de investir em bonds de empresas brasileiras ou estrangeiras, pois estes papéis já são oferecidos pelas contas internacionais das plataformas de investimento locais.

O apetite dos investidores pelas taxas gordas da renda fixa e por ativos isentos de IR não diminuiu, mas está ocorrendo uma mudança no tipo de instrumento utilizado para aproveitar o benefício.

Os Certificados de Recebíveis Imobiliários (CRIs) e Certificados de Recebíveis do Agronegócio (CRAs) têm visto suas emissões diminuírem desde que o Conselho Monetário Nacional (CMN) apertou as regras para a captação por meio desses instrumentos isentos, no primeiro trimestre de 2024.

A menor oferta destes ativos levou a uma migração massiva dos investidores pessoas físicas (e fundos destinados a esse público) para as debêntures incentivadas, o que acabou também contribuindo para aumentar sua emissão e derrubar seus spreads.

O movimento minguante nas emissões de CRIs e CRAs continuou a ser observado no primeiro trimestre de 2025, com uma queda de 50,2% na comparação anual no volume de CRAs, para R$ 5,9 bilhões, e de 32,9% no volume de CRIs, para R$ 11,0 bilhões.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado