O Itaú (ITUB4) está muito conservador para 2025? CEO revela por que o banco vai tirar pé do acelerador — mas sem abrir mão dos dividendos

Junto com balanço, banco anunciou proventos extraordinários e recompras de R$ 18 bilhões, além de bonificação em ações; mas guidance para este ano foi considerado tímido pelos analistas

O Itaú Unibanco (ITUB4) divulgou na noite ontem (05) um balanço de 2024 sólido e sem grandes surpresas, em linha com o esperado pelos analistas do setor bancário. Mas talvez os anúncios mais aguardados fossem o valor dos dividendos extraordinários a serem pagos e o guidance (projeções) do banco para 2025.

Os acionistas devem ter ficado contentes com os R$ 18 bilhões de rendimentos anunciados, embora a cifra tenha ficado abaixo dos cerca de R$ 20 bilhões que muitas instituições financeiras esperavam.

A distribuição será dividida da seguinte forma: R$ 15 bilhões em proventos extras e R$ 3 bilhões em recompras de ações com posterior cancelamento dos papéis, totalizando um payout de 69,4%.

- Temporada de balanços: fique por dentro dos resultados e análises mais importantes para o seu bolso com a cobertura exclusiva do Seu Dinheiro; acesse aqui gratuitamente

Os detalhes sobre o pagamento dos dividendos, você confere na nossa matéria sobre o balanço do Itaú no 4T24. Já o programa de recompra abarcará 200 milhões de ações preferenciais (ITUB4), sem redução do capital social, e tem previsão de durar um ano, sendo encerrado em 5 de fevereiro de 2026.

Além disso, o banco anunciou ainda uma bonificação em ações de 10%, isto é, cada acionista receberá uma nova ação para cada 10 ações que possuir de cada classe (preferencial ou ordinária). A data-base para a bonificação será 17 de março de 2025, sendo as ações negociadas ex-direitos a partir de 18 de março.

A bonificação resultará na manutenção do valor dos dividendos mensais em R$ 0,015, gerando um aumento de 10% no valor recebido mensalmente.

Leia Também

De olho no guidance do Itaú (ITUB4)

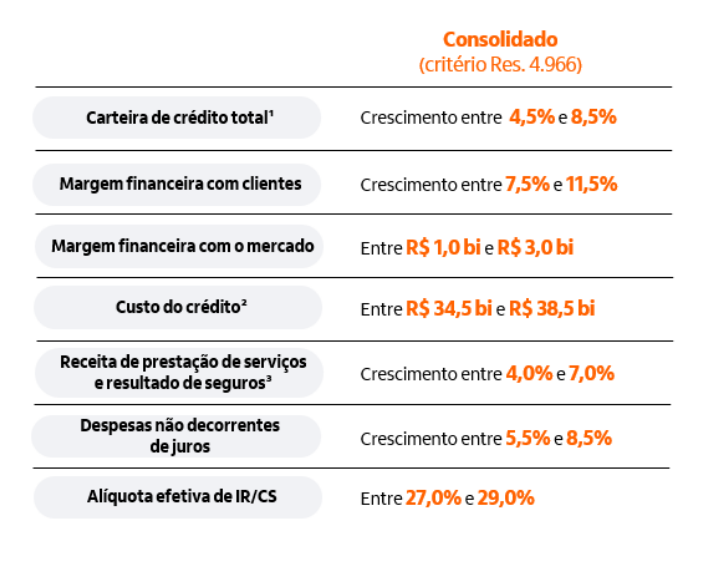

Hoje, porém, os analistas se debruçam não sobre o que se passou em 2024, mas nas perspectivas do banco para 2025. Nesse sentido, chama a atenção o conservadorismo do guidance, que prevê um crescimento de apenas 4,5% a 8,5% da carteira de crédito neste ano, após uma alta de 15,5% em 2024.

Outras linhas projetadas também evidenciam um certo "pé no freio": a margem financeira com o mercado deve ficar entre R$ 1,0 bilhão e R$ 3,0 bilhões, ante R$ 4,4 bilhões em 2024; e o crescimento da receita de prestação de serviços e seguros é projetado em 5,5% a 8,5%, ante uma alta registrada de 7,7% em 2024.

O lucro projetado pelo mercado a partir do guidance é de cerca de R$ 45 bilhões, em linha com o consenso de mercado, mas um pouco abaixo da projeção de R$ 45,7 bilhões das estimativas do JP Morgan, por exemplo, que projetava R$ 45,7 bilhões para 2025.

Veja os as projeções para 2025 divulgadas ontem pelo Itaú:

O Itaú está sendo excessivamente conservador em 2025?

"O banco nunca esteve tão bem para entrar em qualquer cenário, qualquer que seja ele." Esta frase e variações dela foram o mantra dos executivos do Itaú, inclusive o CEO, Milton Maluhy Filho, ao falar sobre os seus resultados de 2024 e projeções para 2025 a jornalistas e analistas nesta quinta (06).

Eles celebraram os resultados do ano passado e procuraram passar a ideia de que o banco está preparado para o que vier em 2025 — mesmo que o ano seja difícil.

E dadas as projeções macroeconômicas do Itaú para 2025, de fato o ano pode ser difícil: o departamento econômico do banco projeta uma desaceleração do crescimento do Produto Interno Bruto (PIB) para 2,2% neste ano, uma Selic em 15,75% em dezembro — acima das projeções do Boletim Focus e dos DIs futuros —, IPCA em 5,8%, desemprego em 6,8% e dólar em R$ 5,90.

"O guidance é a melhor informação disponível no momento em que fazemos nossos exercícios, mas é uma faixa, não um ponto. Em 2024, a gente começou num ritmo e terminou em outro. Estamos confortáveis com o guidance, dadas às expectativas para o cenário econômico", diz o CEO, Milton Maluhy Filho, durante a coletiva de impresa.

- VEJA MAIS: Onde investir em fevereiro? Analistas revelaram gratuitamente as principais recomendações de ações, FIIs, BDRs e criptomoedas para buscar lucros

De fato, o guidance de 2024 projetava um crescimento de 10,2% para a carteira de crédito no ano passado, o que foi superado com folga, com a alta de 15,5%.

Em seguida, Maluhy explicou que, se o cenário for mais benigno que o esperado, a capacidade de o banco reagir é muito grande, "principalmente porque fizemos uma modernização nas plataformas nos últimos anos."

Ele exemplifica com a descompressão no câmbio neste início de ano, o que tende a ter efeito benéfico sobre a inflação. "A Selic ao fim do ano pode ser até menor do que a que projetamos", disse. "Se houver oportunidade e a gente entender que o cenário mudou, nossa capacidade de reação é muito rápida", garantiu.

Questionado sobre o nível elevado de provisões (PDD) em um cenário em que a inadimplência do banco está nas mínimas históricas (2,4% ao fim de 2024), Maluhy explicou que se trata de uma antecipação do que pode vir a acontecer à frente, isto é, que o banco preferiu (e teve condições, dado o custo de crédito ainda confortável) não esperar a inadimplência crescer para fazer provisões.

Segundo o CEO do Itaú, a projeção do banco é que a inadimplência permaneça estável em 2025, com alguma volatilidade para cima, uma vez que os indicadores já estão no seu piso histórico.

Dividendos adicionais, não extraordinários

O Itaú evita dar muitas projeções para dividendos — segundo Maluhy, até para evitar a criação de expectativas.

Mas, com o ajuste do patrimônio do banco após o pagamento dos dividendos extraordinários anunciados, o banco vê novamente sua rentabilidade ficando acima de 20% em 2025 e deve continuar pagando de 27% a 30% do resultado aos acionistas.

"No fim de 2025, vamos olhar o índice de capital, o mínimo que queremos operar, como fizemos neste ano, para eventualmente fazer mais uma distribuição de dividendo adicional. Nossa intenção não é reter capital", diz Maluhy.

O CEO do banco, aliás, bateu na tecla do uso do termo "dividendo adicional" em vez de "extraordinário". Segundo ele, algo extraordinário é necessariamente pontual, deixando de ser extraordinário caso se torne recorrente — e o Itaú pagou os chamados "dividendos extraordinários" nos últimos dois anos.

Maluhy disse ainda que está cedo para fazer previsão de dividendos, mas que, olhando para o passado, já dá para se ter uma ideia do que pode ocorrer no futuro.

- Bancos tradicionais ou digitais: quem leva a melhor na temporada de balanços? Cadastre-se sem custos para conferir a divulgação de resultados em primeira mão

ITUB4 na bolsa e as visões dos analistas

Diante do guidance conservador e do balanço sem surpresas, o Itaú amanheceu em baixa na bolsa hoje. Por volta de meio-dia, as ações ITUB4 recuavam 0,44%, a R$ 33,96, enquanto o Ibovespa avançava 0,15%, aos 125.725 pontos.

O BTG Pactual considerou o resultado do 4T24 excelente, "um balanço sólido para enfrentar um 2025 desafiador", com métricas importantes melhores que as estimativas dos analistas do banco, como o ROE, despesas operacionais e os dividendos distribuídos no ano passado.

"O destaque do trimestre foi a qualidade dos ativos, com todas as métricas (NPLs, custo do crédito, índice de cobertura etc.) melhorando, o que coloca o banco em uma boa posição para iniciar 2025 com um balanço saudável", diz o relatório do BTG.

O BTG acredita que o Itaú continua altamente capitalizado, o que sugere que a tendência de payout elevado deve se manter em 2025, mas espera que o banco reduza seu apetite por risco diante de um ambiente macroeconômico mais incerto.

No entanto, os analistas dão um voto de confiança para o Itaú: "Vale destacar que, como os dividendos anunciados para 2024 vieram acima do esperado, e o guidance sugere uma queda de cerca 50% no ano na Margem Financeira com o Mercado (o que consideramos conservador, podendo haver um potencial de alta), acreditamos que a qualidade dos resultados esperados para 2025 pode ser um pouco melhor que o antecipado pelo mercado", dizem.

O BTG reiterou a recomendação de compra para ITUB4, que permanece como sua ação preferida no setor bancário.

O JP Morgan, por sua vez, já previa que as ações do Itaú poderiam cair no pregão de hoje, uma vez que as expectativas para o balanço eram muito elevadas, e os resultados vieram em linha.

Os dividendos extraordinários anunciados vieram abaixo das expectativas do banco, que eram de R$ 22,7 bilhões, mas a melhoria nas métricas de qualidade dos ativos foi elogiada, e o balanço foi considerado forte.

"Nós acreditamos que um guidance mais conservador em 2025 faz sentido num cenário macroeconômico mais desafiador", avalia o JP, que também tem recomendação equivalente à compra para a ação do Itaú.

Câmara chama Gabriel Galípolo para explicar possível aval do Banco Central à compra do Master pelo BRB

Operação já foi aprovada pela Superintendência-Geral do Cade e agora aguarda autorização da autoridade monetária

Oi (OIBR3) entra com pedido de recuperação judicial para duas subsidiárias

Segundo o fato relevante divulgado ao mercado, o movimento faz parte do processo de reestruturação global do grupo

Roubo do século: Banco Central autoriza C&M a religar os serviços após ataque hacker; investigações continuam

De acordo com o BC, a suspensão cautelar da C&M foi substituída por uma suspensão parcial e as operações do Pix da fintech voltam ao ar nesta quinta-feira

Embraer (EMBR3) ganha ritmo: entregas e ações da fabricante avançam no 2T25; Citi vê resultados promissores

A estimativa para 2025 é de que a fabricante brasileira de aeronaves entregue de 222 a 240 unidades, sem contar eventuais entregas dos modelos militares

Banco do Brasil (BBAS3) decepciona de novo: os bancos que devem se sair melhor no segundo trimestre, segundo o BofA

A análise foi feita com base em dados recentes do Banco Central, que revelam desafios para alguns gigantes financeiros, enquanto outros reforçam a posição de liderança

WEG (WEGE3) deve enfrentar um segundo trimestre complicado? Descubra os sinais que preocupam o Itaú BBA

O banco alerta que não há gatilhos claros de curto prazo para retomada da queridinha dos investidores — com risco de revisões negativas nos lucros

Oi (OIBR3) propõe alteração de plano de recuperação judicial em busca de fôlego financeiro para evitar colapso; ação cai 10%

Impacto bilionário no caixa, passivo trabalhista explodindo e a ameaça de insolvência à espreita; entenda o que está em jogo

Exclusivo: Fintech afetada pelo ‘roubo do século’ já recuperou R$ 150 milhões, mas a maior parte do dinheiro roubado ainda está no “limbo”

Fontes que acompanham de perto o caso informaram ao Seu Dinheiro que a BMP perdeu em torno de R$ 400 milhões com o ataque cibernético; dinheiro de clientes não foi afetado

Gol (GOLL54) encerra capítulo da recuperação judicial, mas processo deixa marca — um prejuízo de R$ 1,42 bilhão em maio; confira os detalhes

Apesar do encerramento do Chapter 11, a companhia aérea segue obrigada a enviar atualizações mensais ao tribunal norte-americano até concluir todas as etapas legais previstas no plano de recuperação

Vale (VALE3) mais pressionada: mineradora reduz projeção de produção de pelotas em 2025, mas ações disparam 2%; o que o mercado está vendo?

A mineradora também anunciou que vai paralisar a operação da usina de pelotas de São Luís durante todo o terceiro trimestre

Natura começa a operar com novo ticker hoje; veja o que esperar da companhia após mudança no visual

O movimento faz parte de um plano estratégico da Natura, que envolve simplificação da estrutura societária e redução de custos

Casas Bahia (BHIA3): uma luz no fim do túnel. Conversão da dívida ajuda a empresa, mas e os acionistas?

A Casas Bahia provavelmente vai ter um novo controlador depois de a Mapa Capital aceitar comprar a totalidade das debêntures conversíveis em ações. O que isso significa para a empresa e para o acionista?

Empresas do Novo Mercado rejeitam atualização de regras propostas pela B3

Maioria expressiva das companhias listadas barra propostas de mudanças e reacende debate sobre compromisso com boas práticas corporativas no mercado de capitais; entenda o que você, investidor, tem a ver com isso.

O roubo do século: Hacker leva mais de R$ 1 bilhão em ataque a empresa de software que presta serviços a bancos

Um ataque cibernético à empresa de software C&M, que presta serviços ao sistema financeiro, resultou em um roubo estimado em R$ 1 bilhão

Azul (AZUL4) ratifica pedido de recuperação judicial nos EUA e homologação de aumento de capital

Com isso, o número total de ações também foi ajustado para 3,025 bilhões de papéis, sendo 2,129 bilhões de ações ordinárias e 896 milhões de preferenciais

Tesla perde tração em 2025: ações e BDRs caem com desgaste da imagem de Elon Musk

A companhia tem enfrentado grandes desafios na disputa pela liderança global no setor de veículos elétricos com boicotes ao redor do mundo

BYD atrasa abertura de fábrica brasileira, mas diz que quer transformar a Bahia no “Vale do Silício da América Latina”

Chinesa fabricante de carros elétricos apresentou sua estrutura de produção no local onde um dia operou a Ford; montadora aguarda licenças para dar pontapé inicial

Raízen (RAIZ4) dá mais um passo para melhorar suas contas e anuncia cisão parcial da subsidiária Resa

Operação busca otimizar estrutura de capital e gestão, concentrando a participação societária em entidades no exterior

Banco Master nega irregularidades em venda de ativos ao BRB após reportagem sobre auditoria do BC

O colunista Lauro Jardim, do jornal O Globo, noticiou que autarquia teria identificado problemas nas transações realizadas desde o final de 2023

Embraer (EMBR3) lidera ganhos do Ibovespa depois de acordo multibilionário para venda de 45 jatos

A Embraer assinou acordo de US$ 4 bilhões com a Scandinavian Airlines (SAS) para a venda de 45 jatos E195-E2 da companhia brasileira

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP