O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Dia depois da Libertação não parece estar indo como Trump imaginou: Wall Street reage em queda forte e Ibovespa tem leve alta

Se em O Dia depois de Amanhã, o filme termina com uma mensagem pacífica do presidente dos EUA aos países aliados após uma catástrofe climática, no Dia da Libertação, Donald Trump fez justamente o contrário e colocou todo mundo na fogueira das tarifas. Agora, no Dia depois da Libertação, parece ter chegado o desespero.

O Seu Dinheiro fez um resumo dos principais pontos do que foi anunciado ontem e você confere aqui.

Em Nova York, o Nasdaq terminou o dia com uma queda de 5,97% nesta quinta-feira (3), enquanto os do Dow Jones e S&P 500 perderam, respectivamente, 3,98% e 4,84%. O índice do medo, que mede a aversão a risco dos investidores, chegou a subir 39,56%.

As ações da Apple terminaram o pregão com uma queda de 9,25%, atingida por uma tarifa agregada de 54% sobre a China – a base de grande parte de sua fabricação. A Microsoft recuou 2,36% e a Nvidia, 7,82%. Já a Tesla caiu 5,52%.

No Brasil, o Ibovespa fechou em leve queda de 0,04%, aos 131.141 pontos, após operar no positivo durante grande parte da manhã. Cabe lembrar que o país levou uma taxa de 10%, em uma posição relativamente amena diante das punições impostas a outros países. Mas Lula não gostou do que viu.

As petroleiras também operam em forte queda. No Ibovespa (IBOV), as ações da Brava Energia (BRAV3) liderou as perdas do setor e do principal índice da bolsa brasileira com recuo de mais 7,18%.

Leia Também

A derrocada dos papéis das petroleiras está ligada ao desempenho do petróleo no mercado internacional. O contrato mais líquido do Brent, referência mundial, para junho despencou quase 7% nesta quinta-feira (3).

O dólar fechou em queda de 0,57%, a R$ 5,6282. Nas mínimas do dia, a moeda chegou a ser negociada a R$ 5,5935.

Na Ásia, os mercados fecharam em queda. O índice de referência Nikkei 225, do Japão, fechou com queda de 2,8%, enquanto o índice Kospi, da Coreia do Sul, fechou com queda de menos de 1%. O índice de referência Hang Seng, de Hong Kong, fechou em queda de 1,5%.

Na Europa, o índice de referência Stoxx 600, fechou em queda de 2,57%. .

“A reação do mercado foi tão intensa que, ironicamente, aproximou-se da própria estimativa de perda que as tarifas poderiam causar, como se o pânico precificasse, de forma implícita, o custo da política”, escreve o analista da Empiricus Matheus Spiess.

“A avaliação é que, diante das medidas anunciadas recentemente, há uma expectativa de desaceleração da atividade econômica global. O raciocínio no mercado é de que o crescimento mundial pode perder força ou até mesmo estagnar”, diz Alison Correia, analista de investimentos e co-fundador da Dom Investimentos.

A análise de alguns especialistas é de que as tarifas foram piores do que o esperado, com uma alíquota mínima de 10%, o que em si já seria ruim o bastante. Além disso, impôs tarifas recíprocas ainda maiores para países que, na visão do presidente, mantêm práticas comerciais “injustas” contra produtos americanos.

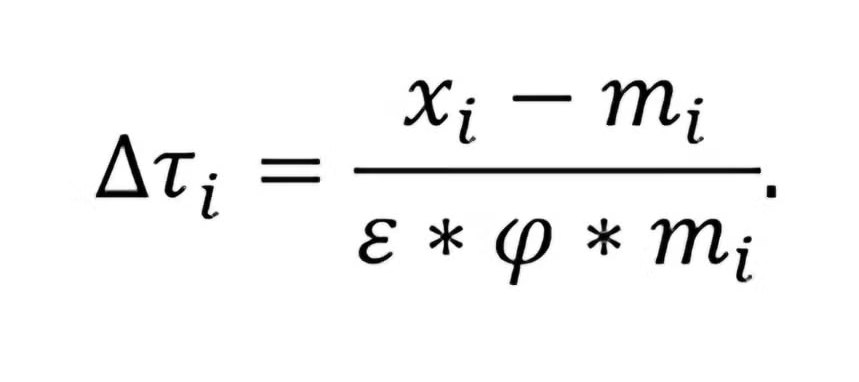

Acontece que as contas usadas pelo governo para o emprego das taxas parecem ter sido justificadas no volume de déficit comercial dos EUA com determinados países, ignorando o comércio de serviços, em uma metodologia considerada não tradicional. Veja abaixo a conta que o governo divulgou como sendo a base para a aplicação das tarifas:

Por exemplo, os EUA alegam que a China cobra uma tarifa de 67%. Os EUA tiveram um déficit de US$ 295,4 bilhões com a China em 2024, enquanto os bens importados valiam US$ 438,9 bilhões, de acordo com dados oficiais. Quando você divide US$ 295,4 bilhões por US$ 438,9 bilhões, o resultado é 67%. A mesma matemática vale para o Vietnã, União Europeia e assim por diante.

Na visão de Spiess, esse critério ignora as complexidades do comércio global e beira o primitivismo econômico. “É flagrantemente absurdo. Na prática, trata-se de uma guinada protecionista embalada em pseudo-economia”.

Aliás, a fórmula puniu mais duramente os mercados asiáticos, que possuem grandes saldos comerciais com os EUA.

À CNBC, Trinh Nguyen, economista sênior da Ásia emergente na Natixis, afirma que a fórmula é sobre desequilíbrios comerciais com os EUA, em vez de tarifas recíprocas no sentido de distorções de nível tarifário ou não tarifário.

Assim, seria difícil para a Ásia atender às demandas dos EUA para reduzir as tarifas no curto prazo, já que o objetivo seria comprar mais produtos americanos do que eles exportam para os EUA. O requisito se torna ainda mais difícil para os países mais pobres, já que o poder de compra é desproporcional.

Spiess ressalta ainda que tais medidas colocam os EUA de volta ao passado, já que se trata de um salto mais acentuado e veloz do que o imposto pela famigerada legislação Smoot-Hawley de 1930, que elevou as tarifas efetivas sobre importações americanas de 13,5% para 19,6% ao longo de dois anos.

Cabe lembrar que essas tarifas agravaram o colapso da Grande Depressão por lá e foram responsáveis por uma queda de mais de 60% no comércio global.

“O que foi entregue foi tão aleatório quanto qualquer coisa que esta administração fez até agora, e o nível de complicação além do nível máximo de novas tarifas é pior do que se temia e ainda não precificado no mercado”, disse Art Hogan, estrategista-chefe de mercado da B. Riley Wealth Management, para a CNBC.

Assim, os temores sobre uma recessão já voltam a rondar os mercados. Não à toa, os yields (rendimentos) dos Treasuries já começaram a recuar — reflexo direto da aversão ao risco.

As políticas tarifárias dos EUA anunciadas na quarta-feira farão com que o Produto Interno Bruto dos EUA sofra um impacto de 10% no segundo trimestre de 2025, disse o economista-chefe da High Frequency Economics, Carl Weinberg, à CNBC.

Os traders da Polymarket e da Kalshi estão precificando uma chance de mais de 50% de uma recessão nos EUA este ano.

Enquanto isso, o dólar perde força contra as moedas do mundo todo. O DXY, índice que mede isso, cai cerca de 2% nesta manhã, enquanto o Euro renova máximas contra a moeda norte-americana, com alta de 2,39%.

“A ilusão de que a produção industrial pode ser rapidamente repatriada para solo americano é, no mínimo, ingênua. Trata-se de um processo complexo, lento e custoso, que exige investimento em infraestrutura, mão de obra qualificada e tempo — três recursos que nem sempre estão disponíveis em abundância”, acrescenta Spiess.

* Com informações da CNBC

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu