O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

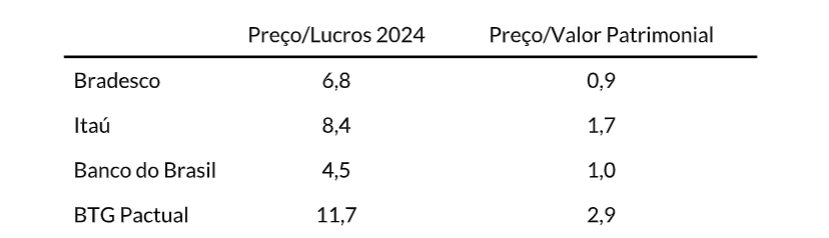

Negociando por menos de 7x preço/lucros, abaixo do seu valor patrimonial e com um aparente desconto para os pares do setor, boa parte do mercado já começa a se perguntar se BBDC4 não ficou barata demais.

No mercado, a notícia da semana foi o enorme tombo de 15% das ações do Bradesco (BBDC4), depois de resultados muito ruins relativos ao quarto trimestre de 2023.

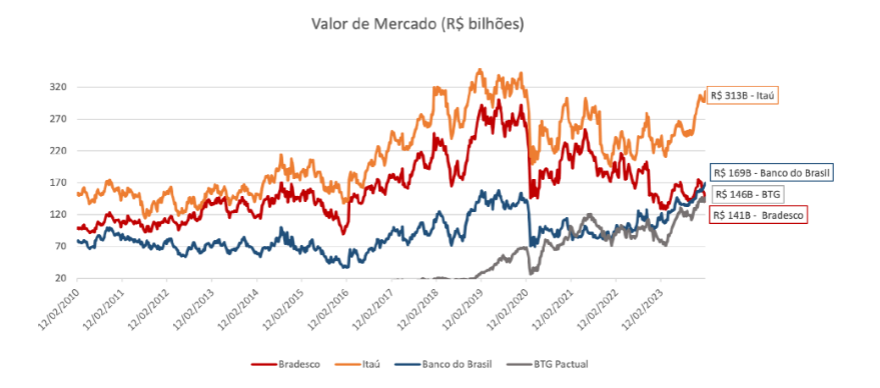

A instituição, que costumava brigar pelo posto de maior banco do país com o Itaú (ITUB4), perdeu quase R$ 25 bilhões de valor em apenas um dia, e caiu para a quarta posição no setor.

É bom lembrar que essa não é a primeira vez que o Bradesco decepciona seus acionistas desta maneira nos últimos anos.

Em novembro de 2022, BBDC4 despencou 17% em um dia ao divulgar resultados pífios referentes ao terceiro trimestre de 2022. No dia da divulgação do quarto trimestre de 2022, caiu mais 8%.

Enfim, você já deve ter entendido que a situação não anda muito boa pelos lados da Cidade de Deus, sede do banco em Osasco.

Para tentar reverter essa situação, o Bradesco trocou o CEO no fim do ano passado, e junto com os resultados divulgados nesta semana, anunciou um plano de reestruturação com a ajuda da consultoria McKinsey.

Leia Também

Negociando por menos de 7x preço/lucros, abaixo do seu valor patrimonial e com um aparente desconto para os pares do setor, boa parte do mercado já começa a se perguntar se BBDC4 não ficou barata demais.

Será que chegou a hora de apostar no Bradescão? Será que o plano de reestruturação e a "gloriosa" McKinsey vão ajudar a colocar o bancão nos trilhos novamente? Eu não apostaria nisso, pelo menos, não tão cedo.

Eu não vou mentir para você, logo que comecei a trabalhar como analista, no auge da minha inocência no mercado financeiro, eu acreditava em qualquer "plano de reestruturação".

Nas apresentações de Powerpoint, as companhias pareciam conhecer exatamente quais eram os problemas que tinham levado para o buraco. Além disso, com a ajuda de consultorias famosas – McKinsey, Galeazzi, Falconi, etc – elas diziam saber exatamente o caminho para sair de lá.

Depois da apresentação podia-se ouvir palmas, acionistas se abraçavam emocionados, e analistas corriam para o escritório para revisar o preço das ações para cima com os novos inputs otimistas.

Mas a verdade é que o mundo dos negócios é infinitamente mais difícil do que slides de PPT. Enquanto a companhia em dificuldades tenta se recuperar, a concorrência vai aproveitar a oportunidade para tentar roubar mercado.

Com a situação delicada, ela também vai ter mais dificuldade para contrair empréstimos, rolar dívidas, etc. Não vai sobrar tanto dinheiro para divulgar a marca em campanhas de marketing, nem para oferecer boas remunerações, o que pode levar a perda de talentos. É uma bola de neve…

Hoje, com vários anos de mercado nas costas e algumas frustrações, aprendi que são poucas as reestruturações que realmente dão certo e, mesmo quando acontecem, costuma demorar muito mais tempo do que se imagina.

A Vulcabrás, um dos casos recentes mais interessantes de reestruturação no Brasil, demorou cerca de 5 anos para ver suas ações voltarem a se recuperar.

E se você pesquisar no Google, vai encontrar notícias sobre reestruturação nas Casas Bahia (antiga Via Varejo), na CVC Corp e na Marisa da década passada, e elas seguem tentando sair do buraco até hoje…

Antes de continuar, é importante dizer que eu não estou comparando o Bradesco com essas companhias.

Financeiramente, o Bradesco vive uma situação muito melhor – o banco dá lucro e não tem problemas de solvência.

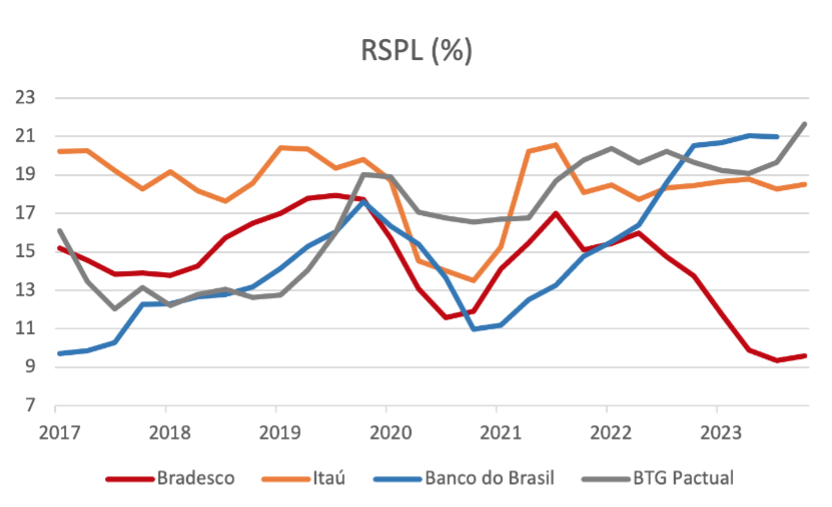

Mas a rentabilidade (Retorno Sobre Patrimônio Líquido, ou RSPL) está muito abaixo de seus pares. Além disso, há um outro componente importantíssimo aqui: o tamanho. Estamos falando de uma instituição gigantesca, de R$ 140 bilhões de valor de mercado e mais de 85 mil colaboradores.

É como tentar dar um cavalo de pau em um transatlântico: não é impossível, mas não será nada fácil, e muito menos rápido.

Um outro ponto merece atenção daqui para frente. Será que os correntistas continuarão a enxergar no Bradesco um porto seguro, assim como acontece com o Itaú? Será que investidores vão continuar aceitando taxas tão baixas para CDBs do Bradesco quanto aceitam para CDBs do Itaú, por exemplo?

Tudo isso pode ter implicações no custo de captação e na rentabilidade futura, o que nos leva de volta à pergunta: será que chegou a hora de apostar no Bradescão?

Se você está certo de que o Bradesco voltará a entregar a mesma rentabilidade que Itaú e outras companhias do setor, a resposta é óbvia: compre BBDC4.

Mas com resultados muito abaixo dos pares, um plano de reestruturação que tem boas chances de ser mais difícil e demorado do que o mercado está pensando, entendo que o desconto de BBDC4 seja merecido neste momento.

Por esses motivos, na série Vacas Leiteiras, o nosso bancão preferido continua sendo o Itaú (ITUB4) que, além de ótimos resultados no quarto trimestre de 2023, ainda anunciou o pagamento de R$ 11 bilhões em dividendos extraordinários.

Mais importante: ao que tudo indica, o banco deve distribuir ainda mais dividendos em 2024. Além do Itaú, a série conta com diversas boas pagadoras de dividendos. Se quiser conferir a lista completa, deixo aqui o convite.

Um grande abraço e até a semana que vem.

Ruy

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje