O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois de reportar resultados bem melhores do que se esperava, a Nvidia acaba de anunciar um desdobramento de ações em meio a múltiplos abaixo da média histórica

Apesar dos recordes recentemente estabelecidos nas bolsas de Nova York, o JP Morgan sustentou sua projeção de que o S&P 500 encerrará o ano em 4.200 pontos, marcando uma queda significativa de aproximadamente 20% em relação ao nível atual.

Marko Kolanovic, estrategista-chefe do banco, demonstrou uma notável transparência ao admitir em relatório que a visão negativa sobre o mercado acionário americano resultou em perdas para os investimentos do banco.

Vale destacar portanto que, apesar de sua renomada habilidade, Kolanovic tem falhado em suas últimas previsões.

Essa previsão coloca o JP Morgan na posição de ser o banco grande mais pessimista de Wall Street quanto às ações americanas.

Em contrapartida, o Morgan Stanley, liderado pelo também cauteloso Mike Wilson, ajustou suas previsões para um encerramento do S&P 500 em 5.400 pontos até o final do ano.

O movimento é natural, uma vez que, diante dos resultados das empresas após a temporada de balanços, é desafiador manter uma postura pessimista, particularmente com a economia americana ainda enfrentando restrições para cortes de juros (a atividade está muito aquecida).

Leia Também

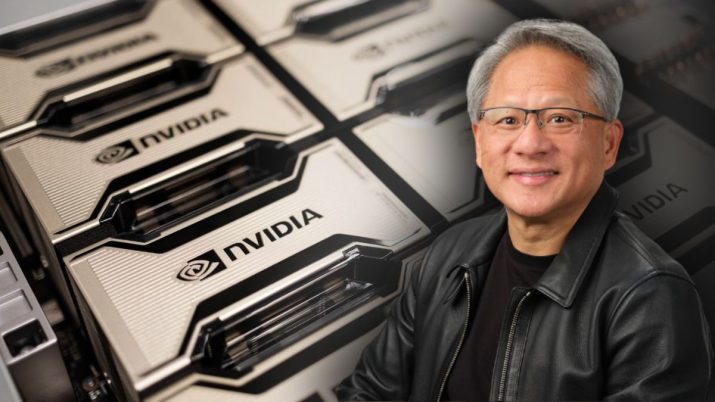

Especificamente, a Nvidia, destaque no setor tecnológico, atingiu novos recordes na semana passada, superando o valor de mercado combinado de Amazon e Tesla.

Atualmente, a Nvidia é avaliada em US$ 2,62 trilhões, enquanto Amazon e Tesla possuem valores de mercado de US$ 1,88 trilhão e US$ 561 bilhões, respectivamente.

O progresso impressionante de empresas tecnológicas como a Nvidia indica que o otimismo pode se propagar para outros setores do mercado no resto do semestre.

Além disso, a Nvidia foi responsável por uma parte substancial do aumento dos lucros do S&P 500 neste último trimestre, justificando, assim, que suas ações tenham sustentado o mercado.

O aumento nas expectativas de lucro da empresa apoia a alta no preço de suas ações, refletindo a robustez das empresas de tecnologia.

Fonte: Macrobond.

A ascensão das ferramentas de IA generativa tem provocado uma transformação significativa no cenário tecnológico, um processo que já estava em andamento há algum tempo.

Empresas focadas em infraestrutura crítica, como semicondutores, serviços em nuvem e data centers, têm liderado esse avanço, gerando retornos substanciais para os investidores.

Essa tendência promete continuar nos próximos anos. Nesse contexto, a Nvidia se destaca de forma impressionante.

No total, a Nvidia reportou vendas de US$ 26 bilhões no trimestre, um crescimento de 262% em comparação ao ano anterior.

O segmento de Data Centers novamente se destacou, com receitas de US$ 22,6 bilhões, um aumento de 427% em relação ao primeiro trimestre de 2024.

Outros segmentos da Nvidia também apresentaram um desempenho sólido.

O aumento significativo nas vendas mais do que compensou o crescimento de 43% nas despesas operacionais, resultando em um lucro operacional de US$ 18 bilhões no trimestre, um aumento de 492% em relação ao mesmo período de 2024.

O lucro líquido da Nvidia foi de US$ 15,2 bilhões, ou US$ 6,12 por ação, representando um aumento de 461% na comparação anual (em relação aos US$ 2,7 bilhões, ou US$ 1,09 por ação, do ano anterior).

A empresa superou significativamente as expectativas dos analistas, que previam vendas de US$ 24,7 bilhões e um lucro de US$ 5,6 por ação para o trimestre.

Além disso, ela continuou a surpreender com seu guidance para o próximo trimestre, prevendo uma receita de aproximadamente US$ 28 bilhões, acima das expectativas de mercado, que estavam abaixo de US$ 27 bilhões.

O recente movimento positivo das grandes empresas de tecnologia destaca duas tendências fundamentais no setor de data centers que beneficiam significativamente a Nvidia: a transição da computação tradicional em CPUs para uma mais avançada em GPUs e a crescente adoção da inteligência artificial generativa.

Essas mudanças foram reconhecidas pelo mercado, resultando em um aumento de mais de 10% nas ações da Nvidia após a divulgação dos resultados.

Com um valor de mercado superior a US$ 2,6 trilhões, surge a pergunta: ainda vale a pena investir na Nvidia?

Acredito que sim.

Embora seja improvável que a Nvidia mantenha esse ritmo acelerado de crescimento indefinidamente, o CEO Jensen Huang não tem moderado as expectativas, como evidenciado pelo recente desdobramento de ações na proporção de 1 para 10, tornando-as mais acessíveis a funcionários e investidores e reafirmando a posição da empresa como líder em IA.

No entanto, é crucial considerar o contexto geopolítico e econômico.

A significativa queda nas vendas para a China devido às restrições impostas pelos EUA e a tendência das grandes empresas de tecnologia de desenvolverem seus próprios aceleradores de IA podem diminuir a demanda pelos produtos da Nvidia, especialmente nas tarefas de inferência de IA.

Contudo, a demanda por aceleradores de IA deve continuar com a busca por modelos de IA mais robustos.

A Nvidia já se prepara para esse crescimento com a nova arquitetura Blackwell, estabelecendo uma base sólida para sustentar essa expansão.

A vantagem competitiva proporcionada pela grande escala da empresa continua a gerar benefícios significativos para seus acionistas. Estamos confiantes e esperamos novos recordes de faturamento nos próximos trimestres fiscais.

Considerando o crescimento recente, as ações da Nvidia ainda apresentam bom potencial de valorização.

Atualmente, são negociadas a cerca de 36,7 vezes os lucros esperados para os próximos 12 meses, abaixo da média histórica de cinco anos de 39,9 vezes.

O mesmo se aplica ao EV sobre EBITDA, que está em torno de 30,5 vezes, comparado à média histórica de 34,6 vezes nos últimos cinco anos.

Para ser considerada cara, a ação precisaria estar negociando a aproximadamente 49,9 vezes os lucros e 48,8 vezes o EBITDA.

Portanto, vejo espaço para a valorização das ações. Acredito que a Nvidia pode alcançar um valor de mercado de US$ 3 trilhões nos próximos 12 meses.

Não seria surpresa se em breve ultrapassasse a Microsoft, atualmente avaliada em US$ 3,2 trilhões, como a empresa mais valiosa do mundo.

Em resumo, recomendo incluir a Nvidia, juntamente com outros 10 a 15 nomes, em uma carteira internacional para potencializar bons retornos em 2024.

Claro, isso deve ser feito considerando o perfil de risco do investidor e garantindo a diversificação apropriada da carteira, com as proteções necessárias.

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado