O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado

Assim como em toda virada de semestre, divulgaremos amanhã (1) nossa tradicional Perspectivas com Gestores - FIIs na área do assinante da Empiricus.

Trata-se de um documento que traz as visões das principais casas do setor para os próximos 12 meses. Com quatro edições no histórico, nossa pesquisa vem se tornando um guia importante para quem acompanha o mercado de fundos imobiliários.

É claro que os leitores do Décimo Andar ganham um pequeno spoiler dos resultados.

Entre os principais, o grau de confiança dos gestores recuou para o território “otimista” no que diz respeito ao mercado imobiliário brasileiro para os próximos 12 meses. Apesar do sentimento ainda favorável, o indicador apresentou uma queda de mais da metade da pontuação em relação à última pesquisa.

Evidentemente, o contexto fiscal e monetário local tem relação direta com esta dinâmica. Com poucas mudanças no discurso sobre gastos pelo Executivo e uma conduta mais rigorosa da taxa de juros pelo Banco Central, continuamos com um cenário desafiador para os ativos de risco brasileiros.

Deste modo, o índice de Fundos Imobiliários (Ifix) registrou em junho a maior correção mensal de 2024 e os ganhos acumulados do ano foram quase zerados.

Leia Também

Falando sobre setores, é impossível não mencionar o favoritismo para os fundos de crédito entre os gestores e participantes do mercado. O racional está alinhado a última edição desta coluna, na qual aprofundamos a questão da pertinência tática da alocação em FIIs de CRIs neste momento – não à toa, o desempenho da categoria em junho foi de aproximadamente +0,1% (excluindo os fundos high yield), em média.

Para o curto prazo, sigo com bons olhos para o segmento, que oferece um potencial de geração de renda interessante, aliado a um nível de risco mais apropriado para o cenário.

Na outra ponta, temos o agronegócio como setor menos convidativo para os gestores, com grau de otimismo de -0,48. A onda recente de eventos de crédito tem relação direta com este posicionamento.

Na minha visão, o radar de curto prazo permanece desafiador, com a continuidade dos problemas de liquidez dos players do setor. Porém, já se nota uma luz no fim do túnel no que diz respeito à estabilização das finanças dos produtores. Além disso, com a correção recente nas cotações dos fundos, existirá margem para encontrar oportunidades. A ver.

Para os fundos de tijolos tradicionais, o momento exige disciplina. O mês de junho configurou uma queda generalizada dos principais segmentos (escritórios, shoppings e logística) e, caso o ambiente macroeconômico não apresente mudanças, a pressão pode persistir.

Para quem está de olho nas compras, avaliar oportunidades em portfólios de alto padrão é a minha recomendação.

Nesta coluna, destaco o Bresco Logística. Trata-se um dos nossos fundos preferidos no setor logístico, tendo em vista o portfólio de qualidade, localização privilegiada e a gestão com bom track record. Com o recuo nas cotas desde a virada do ano, enxergamos uma nova janela de entrada no fundo.

Gerido pela Bresco Investimentos, o BRCO11 tem como objetivo a obtenção de renda com a exploração comercial de empreendimentos imobiliários nos setores logístico e/ou industrial.

Listado desde 2019, o BRCO11 registrou alta expressiva de 37% em 2023, ficando entre os principais destaques entre os FIIs que compõem o Ifix. Nos últimos meses, juntamente com a deterioração do cenário local (o que impacta duramente a indústria de fundos imobiliários), enxergamos pressão nas suas cotas, que acumulam queda de quase 3,5% no ano.

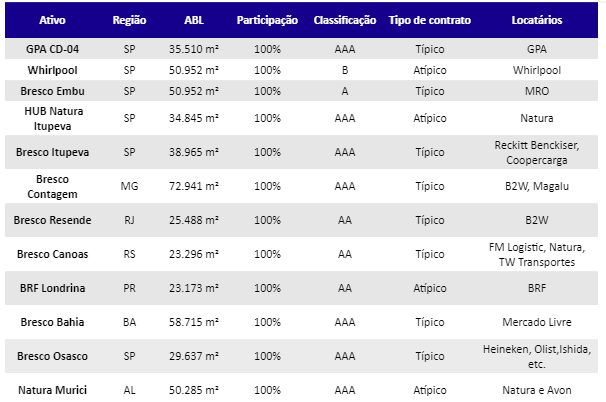

O portfólio é composto de 12 galpões logísticos distribuídos em seis estados (São Paulo, Minas Gerais, Rio de Janeiro, Rio Grande do Sul, Paraná, Bahia e Alagoas), totalizando uma área bruta locável (ABL) de 472 mil metros quadrados.

De cara, nota-se que o BRCO11 conta com um portfólio de alta qualidade, sendo este seu principal diferencial. Quase todos os ativos são classificados como A+, com exceção do imóvel locado para a Whirlpool, que possui classificação B pela Buildings – trata-se da sede da companhia em São Paulo, portanto, o empreendimento também possui um perfil administrativo.

Entre as movimentações recentes em seu portfólio, tivemos a conclusão da 5ª emissão de cotas do BRCO11, que resultou na captação de R$ 135 milhões. Na sequência, foram adquiridos dois ativos pelo fundo (Bresco Osasco e Natura Murici), ambos classificados como triple A e desenvolvidos pela própria Bresco.

Interpretamos que as novas aquisições possuem “fit” com a carteira imobiliária do FII e agregam valor ao case. É importante mencionar que as compras foram aprovadas pelos cotistas via assembleia, minimizando os efeitos de um eventual conflito de interesses.

Neste momento, tenho poucos pontos de atenção para a tese de investimento, mas vale acompanhar as movimentações dos locatários e a recuperação da operação no Bresco Canoas.

No modelo de fluxo de caixa descontado, chegamos a um valor justo de R$ 125 por cota, cerca de 10% acima do preço atual.

Em seu último pagamento, o BRCO11 distribuiu um valor de R$ 0,87 por cota, gerando um yield anualizado de 9,2% aos preços de hoje. O fundo ainda conta com um lucro caixa não distribuído de R$ 17,1 milhões, equivalente a cerca de R$ 1,08 por cota, o que dá maior previsibilidade para o seu nível de distribuição atual.

Apoiado pelo ganho de capital de transação recente, encontramos espaço para a manutenção do guidance de distribuição de R$ 0,87 por cota divulgado pela gestão, com possibilidade para elevação para um intervalo entre R$ 0,88 e R$ 0,90 por cota no próximo ano. Para os próximos 12 meses, estimamos dividend yield de 9,8%.

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado.

Um abraço,

Caio

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora