O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

É assim que algumas vezes conseguimos capturar ganhos relevantes – como no caso do Bradesco no 4T23, que nos deu um retorno de mais de 500%

Todo mundo teve aqueles dois ou três amigos que pareciam quase irmãos na adolescência. O meu se chamava Marcelo.

O problema é que, apesar de parceiro, Marcelo também era sinônimo de problema. Rebelde e inconsequente, a noite quase sempre terminava com alguma briga ou algum carro batido.

A seguradora odiava Marcelo, e não demorou muito para que ele começasse a pagar prêmios absurdamente caros, mais condizentes com seu perfil de risco.

Para falar a verdade, mesmo gostando do cara, em algum momento percebi que era melhor me afastar, porque alguma hora isso iria me trazer problemas também.

Isso foi há mais ou menos uns 10 anos, mas recentemente nos reaproximamos, por conta de uma paixão em comum: motos.

Em uma dessas mensagens de fim de ano que mandamos para conhecidos que não vemos há algum tempo, vi na foto do perfil que ele tinha uma moto parecida com a minha. Alguns meses depois, marcamos de dar uma volta pelas estradinhas sinuosas do interior.

Leia Também

O dia finalmente chegou e, enquanto ainda tomávamos café no posto, antes do passeio, conversamos por alguns minutos sobre a vida. Marcelo me disse que estava casado e que tinha virado pai um ano antes. E também aproveitou para me falar como isso tornou o seguro da moto dele muito mais barato.

"Ruy, você não vai acreditar, o prêmio do seguro da moto caiu pela metade desde que eu casei e tive minha filha. Finalmente a seguradora acha que eu sou uma pessoa responsável."

Eu apenas acenei com a cabeça, querendo que a seguradora estivesse certa. Que erro…

Depois de beber sozinho 9 garrafinhas de Heineken logo na primeira parada para comer, já tinha ficado claro que Marcelo não tinha mudado nada.

E quando ele sumiu no horizonte a quase 200 km/h em sua moto alguns minutos depois, fiquei com a sensação de que ele, na verdade, estava ainda pior do que antes.

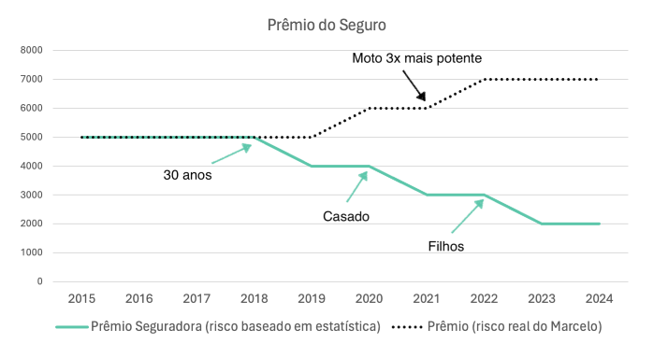

Para a seguradora, Marcelo tinha um perfil de risco muito menor do que alguns anos antes, já que agora tinha passado dos 30, estava casado e com uma filha.

Mas aquele era o mesmo Marcelo, só que agora com uma moto três vezes mais potente e perigosa.

Por que o prêmio do seguro caiu, então?

A verdade é que a seguradora não analisa profundamente seus clientes – seria inviável colocar um funcionário para fiscalizar a vida pessoal de cada um.

A saída é usar estatística e tentar enquadrar os segurados em "caixinhas" de risco, de acordo com o perfil de cada um.

Na média, homens acima de 30 anos causam menos sinistros do que jovens. Na média, homens casados e pais são mais responsáveis do que os solteiros sem filhos.

Eu sei que nada disso faz sentido quando se trata do Marcelo, que segue tão irresponsável quanto era aos 15 anos de idade. Mas como a seguradora vai saber, sem conhecer o cara e nem dar um rolê de moto com ele?

O fato é que ao invés de cobrar R$ 7 mil pelo prêmio do seguro, que seria o justo para compensar o risco, a seguradora está cobrando R$ 2 mil, porque agora o Marcelo estatisticamente se enquadra na categoria "homem maduro e responsável".

Não precisa nem ser um gênio das ciências atuariais para saber que o contrato está mal-precificado, mas só me resta torcer para que nada de ruim aconteça com meu amigo.

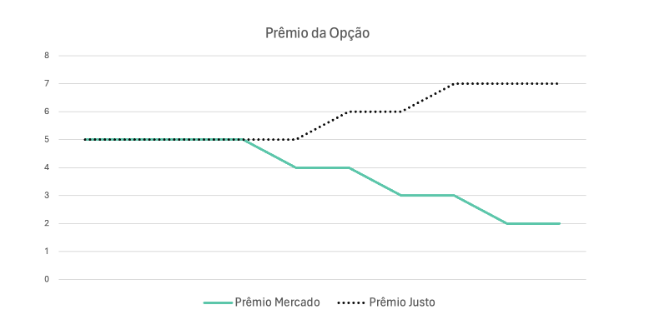

Na bolsa também existe uma espécie de mercado de seguros, e nele também existe esse tipo de erro de julgamento. A diferença é que você consegue aproveitar essas distorções, apostando contra a "seguradora".

O gráfico abaixo mostra a volatilidade implícita da bolsa brasileira, que indica a percepção de risco do mercado.

Quanto maior a volatilidade implícita, maior é o custo das opções (seguro) para se proteger de eventuais catástrofes.

Por outro lado, quando a volatilidade implícita está baixa, isso quer dizer que o mercado está confiante que poucas coisas negativas podem acontecer, o que torna o prêmio dos seguros (ou seja, as opções) bem mais baratos também.

Repare que neste momento a volatilidade implícita está nos menores níveis da história, o que nos leva a duas possíveis conclusões:

Infelizmente, ainda não podemos dizer que o Brasil "tomou juízo", né? É só olhar para os problemas fiscais, para a Selic de dois dígitos, para os baixos níveis de produtividade e de educação, para ver que ainda temos um longo caminho de "amadurecimento" pela frente.

Ou seja, a alternativa que nos sobra é que o mercado realmente está negligenciando os riscos, assim como a seguradora do Marcelo. Os investidores estão achando que a falta de eventos impactantes nos últimos anos é um sinal de que atingimos a maturidade, e por isso está cobrando prêmios baixíssimos neste momento.

Mas nós sabemos que não é bem assim que as coisas funcionam por aqui, basta lembrar de episódios como o Joesley Day, Greve dos Caminhoneiros, impeachment, etc – isso sem contar os problemas que não são só nossos, como pandemia, guerras, inflação nos EUA, e por aí vai.

Fato é que parecem existir muito mais riscos do que essa volatilidade implícita indica, e podemos aproveitar para tentar ganhar dinheiro com esse erro de julgamento.

Usando o exemplo do seguro da moto, se uma opção está sendo vendida por R$ 2 e ocorrer um evento que faça o mercado lembrar dos verdadeiros riscos, ela tende a convergir para o preço justo de R$ 7, um potencial de alta de +250%.

É com base nesse tipo de estratégia que algumas vezes conseguimos capturar ganhos relevantes com opções na série Flash Trader, como o de Bradesco na temporada de resultados do 4T23, que nos deu um retorno de mais de +500%.

Enquanto o mercado considerava o Bradesco quase tão bom quanto o maravilhoso Itaú, nós conhecíamos bem o banco, e sabíamos que havia margem para decepção. Depois do resultado horroroso no quarto trimestre de 2023, vendemos nossas opções por um preço justo 6 vezes maior do que pagamos e partimos para a próxima.

E com a temporada de resultados do 1T24 ainda no começo, teremos várias outras oportunidades para tentar capturar ganhos de 3 dígitos nas próximas semanas.

Se quiser conferir de perto a estratégia, deixo aqui o convite.

Um grande abraço e até a semana que vem.

Ruy

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h