O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Por menos de 9x lucros esperados para 2025, além de ser uma ótima empresa, a ação ainda guarda muito potencial de valorização

Você já deve ter lido por aí que um dos segredos para um investimento bem-sucedido em uma ação é escolher empresas com modelos de negócios resilientes e com ótimas perspectivas para o longo prazo.

Não me leve a mal, essas realmente são características desejáveis para qualquer investimento, o problema é que é muito difícil prever o longo prazo no mundo dos negócios.

Por exemplo, um setor que até outro dia era estável pode sofrer uma disrupção de uma hora para outra e se tornar totalmente obsoleto.

Ou pode aparecer um concorrente agressivo que desestabilize todo o negócio. Também pode acontecer de o setor dar uma "fraquejada" momentânea, que faça os resultados piorarem por tempo o bastante para colocar a saúde do negócio em risco.

Ou seja, por mais que as perspectivas pareçam muito boas hoje, às vezes basta uma pequena mudança para fazer o longo prazo ir para o buraco.

E é por isso que existe uma outra qualidade nas empresas que me chama muito mais a atenção. Estou falando da capacidade de readaptação.

Leia Também

Vamos pegar os bancos como exemplo. A atividade bancária existe há séculos, mas a forma como ela é feita mudou absurdamente ao longo do tempo.

Quando eu era adolescente meu pai me dava a "deliciosa" tarefa de pagar as contas. Eu caminhava 20 minutos até o banco, esperava mais 30 minutos em uma fila quilométrica para pagar uma única unidade de boleto.

De todas as coisas que eu citei acima, só sobrou o próprio banco, porque as agências agora viraram apps, o boleto virou pix e, graças a Deus, não precisamos mais pegar filas.

Os bancos ainda existem, mas a readaptação foi brutal, e quem não foi capaz de fazer isso ficou pelo caminho.

Um outro exemplo de readaptação está acontecendo com a Porto Seguro.

Como você deve saber, a Porto é uma seguradora historicamente muito focada em seguros automotivos e líder de mercado neste segmento.

Mas já faz algum tempo que a frota de veículos no Brasil está praticamente estagnada, o que também significa que o número de carros para as companhias venderem seguros não cresce.

Há um outro aspecto importante: a idade média dos automóveis está subindo. Segundo o Sindipeças, 41,7% da frota brasileira tinha menos de cinco anos em 2014. Em 2023, esse número caiu para apenas 22,7%.

Isso é importante porque donos de carros mais velhos têm menos chances de contratar um seguro para os seus veículos do que donos de carros mais novos.

Ou seja, há praticamente 10 anos começamos a notar uma redução no mercado endereçável das seguradoras automotivas, e quem não sentiu a necessidade de se readaptar, está colhendo frutos amargos, especialmente agora que o preço dos carros usados voltou a cair com mais força.

Esse não é o caso da Porto, que enxergou nessa dificuldade uma oportunidade de investir em outros segmentos há alguns anos.

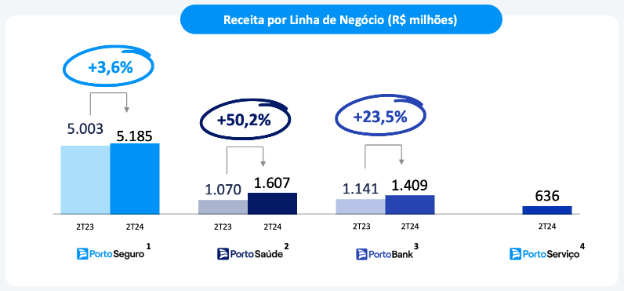

É claro que o principal negócio da Porto Seguro (PSSA3) ainda é o seguro automotivo. Mas há alguns anos , a companhia vem aumentando o escopo do negócio, entrando também em seguro habitacional, fiança locatícia, vida, previdência, saúde, odonto… até banco criou.

No entanto, o mercado não vinha dando muita atenção para esses novos segmentos, e quando as perspectivas para o seguro automotivo começaram a piorar, o pessimismo pesou sobre os papéis. Mas o sentimento finalmente está mudando.

Depois de dois resultados trimestrais acima das expectativas, ajudados principalmente por essas novas áreas de negócio, o mercado parece estar começando a entender o potencial de crescimento delas.

Em poucos dias, vários bancos de investimento elevaram as recomendações para os papéis, entre eles o Bank of America (BofA), e o motivo é justamente o potencial dessas novas áreas.

Por menos de 9x lucros esperados para 2025, além de ser uma ótima empresa entendo que PSSA3 ainda guarda muito potencial de valorização, e a ação inclusive está na carteira de Dividendos de Outubro, que você pode acessar gratuitamente aqui.

No entanto, para o investidor de Porto Seguro a maior lição nessa história toda é a de que a companhia tem o que mais importante para sobreviver no longo prazo: capacidade de se reinventar.

Um grande abraço e até a próxima.

Ruy

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar